澳洲新晋热门“移民专业”幼教产业投资火爆,但投资它真的赚钱吗?

作者:Jack Zhang 张一凡

澳财网金融分析师

《澳洲金融评论》(Australian Financial Review,AFR)于近期发布一则报道:悉尼的私募公司Anchorage Capital Partners拟以7亿澳元以上的价格出售旗下的幼教公司Affinity Education,顿时引起一片哗然。

Affinity于2013年12月在ASX上市,于2015年12月接受Anchorage Capital Partners的收购邀约并正式退市,对价达2.12亿澳元。

据报道称,Anchorage已经向KKR、贝恩资本、Barings、以及G8 Education(ASX:GEM)等机构发出项目建议书,预计将于7月中旬完成指示性报价流程。

假设年底能够完成项目交割,对价为7亿澳元的话,那么年化的IRR将接近50%,资本回报倍数将接近3.3倍。如此华丽的数据,更是印证了不少中国投资人所坚信的观点:幼教行业利润丰厚,有庞大的资本操作空间。

然而,Affinity仅仅只有6500万左右的EBITDA。换言之,该项目的估值超过了10倍的EBITDA。

机构买家是否愿意接受如此高的报价?

为何私募资本接手3年不到便要出手?

笔者不敢揣摩专家的想法,但有幸于上周与两家幼教上市公司G8 Education和Think Childcare(ASX:TNK)的高管进行一番交流,结合平时的所见所闻,想借本文一述澳洲幼教行业是否真的如日中天?

幼教中心开发商

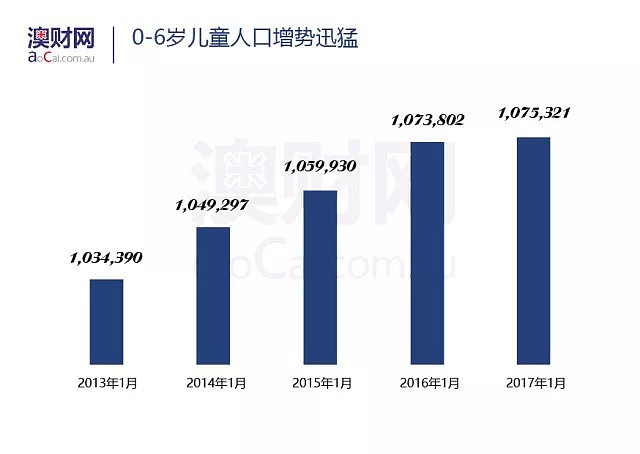

正如下图所示,近5年来幼教行业的基本面非常良好,主要反映在以下两组数据:

1) 女性劳动力参与率逐渐上升

2) 0-6岁儿童人口增势迅猛

随着职业女性数量的日益增多,原本在家带娃的家庭妇女选择出门工作,越来越多的儿童需要参与到幼教中心。与此同时,儿童人口本身也体现出强劲的增长。两者共同作用,造就了行业的一片繁荣。

虽然从绝对值上来看,儿童人口自然增长+家庭妇女因工作而另需幼教的总数仅有几万。但是行业最大的参与者Goodstart Early Learning在全澳也仅仅能够服务7万名儿童。换言之,每5年的需求增长便可以造就一个行业主要参与者。

澳洲政府对幼教中心有所规定,平均每个儿童需要有3.25平方米的室内以及7平方米的室外空间。因此,每个中心所容纳的儿童数量有限。另外,土地本身具有稀缺性。这使得幼儿园开发商在这一波红利下迅速成长。

其中的两大参与者为上市信托Folkstone Education Trust(ASX:FET)和Arena REIT(ASX:ARF),它们负责建造幼教中心,然后出租给运营商,收取租金以作为主要收入来源。从下图可以明显看出,每单位信托的价格在5年间的增幅达到100%左右。如果额外计算每个季度的分红,那么总体回报将进一步提高40-45%。相比之下,同期的ASX 300大盘仅有26%。

背靠行业红利,开发商可以轻而易举地通过利差来创造利润。

开发商拥有非常多的实体资产,即大量的幼教中心,可以不费吹灰之力地从银行举债。再加上澳洲的现金利率保持在1.5%的低位,借贷成本仅仅只有4-4.5%左右。

每年将绝大数的现金利润(刨除资产重估增值)分配给信托持有人,年化的分配收益在5-6%左右。

显而易见,基于其商业模式和参与行业,开发商的资金使用成本非常低。然而,每年的租金回报却在7%左右(基于成本,而非重估后的增值价格)。换言之,两边存在着2%左右的套利空间。

这里需要指出的是,上市的两家信托的主要业务还是以出租为主,出售为辅。不过其出售的资产都会在资产重估增值后价格的基础上,再加上溢价进行出售。虽然体量不大且不持续,但是大笔单次注入的现金利润依旧会提振其分配水平。

上面这些可能和ASX上市绝大多数的地产信托不尽相同,低买高卖或许也可以用来解释绝大数的商业模式本质,但幼教开发商的真正的区别在于能够一直维持100%的入住率以及非常高的WALE(加权平均租期)。

幼教运营商越来越多,但是土地和中心的数量完全跟不上前者的步伐。在早些年,通常幼教中心的签约租期为10年。而如今,15-20年的租约合同也是屡见不鲜。多运营商争夺资产的必然结果,就是卖方市场的强势,留下的只有100%的入住率、越来越长的租期以及每年递增的租金。

有投资人曾经来咨询幼教中心开发的事宜,毕竟以资产为基础的项目是我们国人所擅长且偏好的。从上文可以看出,开发商需要了解资产、把控运营商、熟知信托运营等等。

当一个开发商能够规模性地去进行资本操作,那能够获得丰厚利润也是理所应当。但对于一般的个人投资者来说,需要耗费的时间、精力以及财力远非常人可及。可能最终自己捣腾了半天所获得的回报,和投入信托的回报也相差无多。

幼教运营商

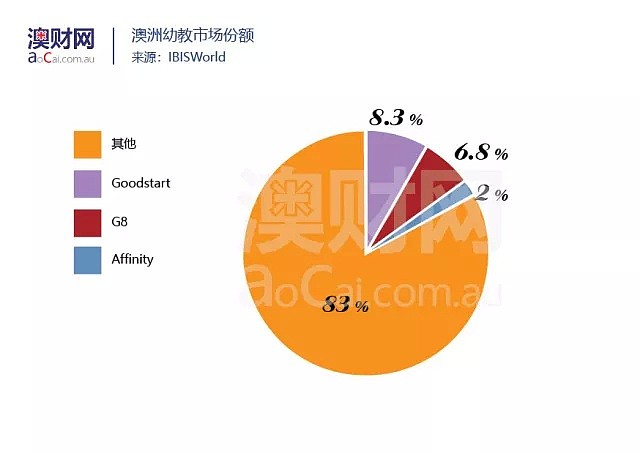

在这个行业受人诟病最多的或许就是幼教运营商。从下图可以看出最大的行业参与者——非营利机构Goodstart仅有8.3%左右的市场份额;紧随其后的便是大型上市幼教G8,也只有7%不到;第三名便是文章开头提到的Affinity,市场份额其实只有2%。

前三大参与者的总市场占有率连20%都不到,换言之,幼教运营这个市场的分散度相当之高。反过来说,这个行业经过了5年的疯狂扩张,仍旧有许多收购并购的整合机会。

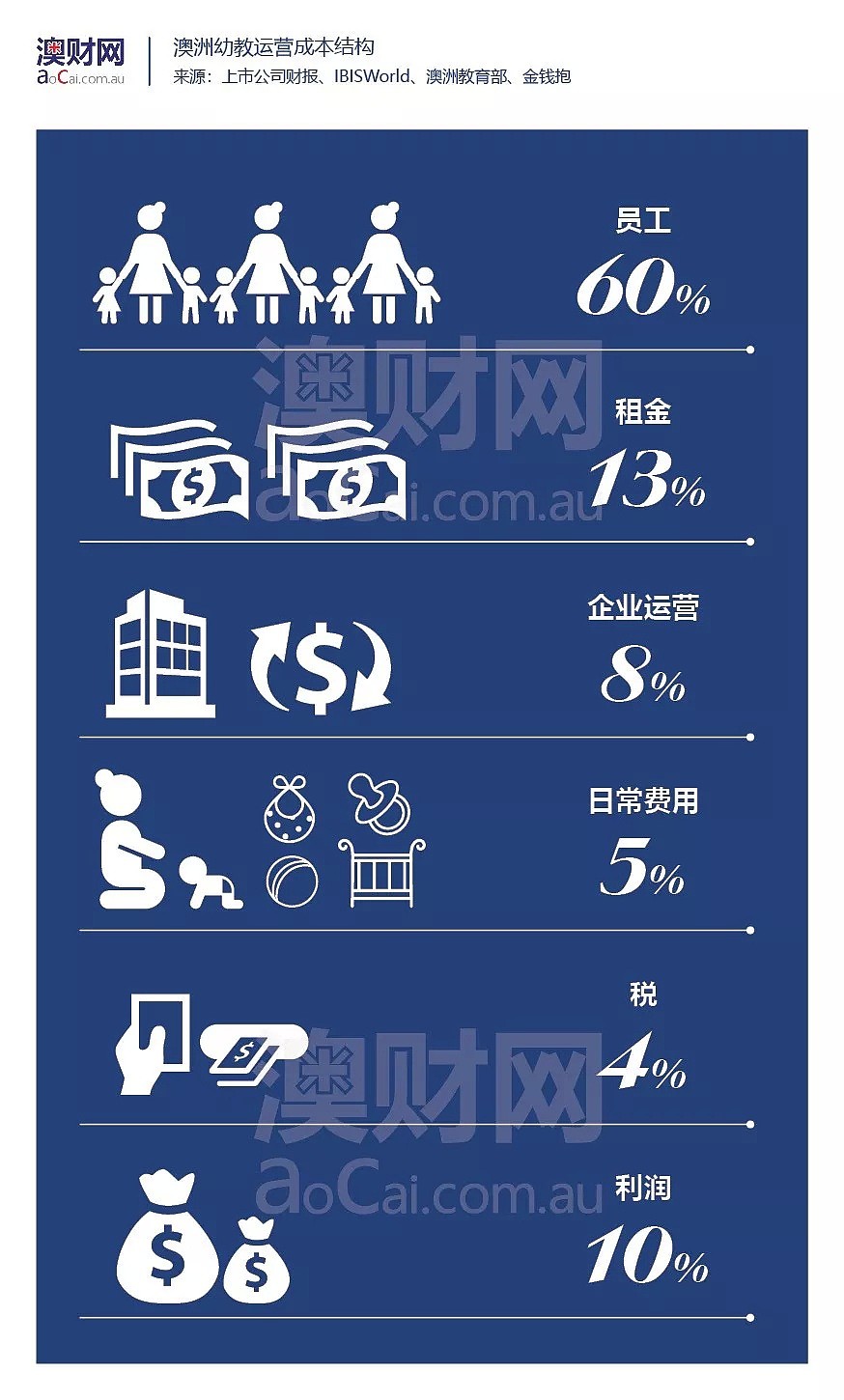

但是幼教运营商真的如想象中那么暴利吗?从下图我们可以明显看出,60%的幼教费用最终分配到了员工的头上。承接上文,13%流向了开发商,比最终运营商的净利润还要高。扣除了其他的种种费用后,运营商的净利润仅有10%左右,远没有我们想象中那么暴利。

诚然,如Woolworths、AGL等公司的净利率连10%都不及,但他们都拥有很强的规模性和增长性,并且能够将营业额迅速做大。反观一个轻资本,以人力为主的幼教运营商,员工成本占据了半壁江山。而员工成本实属可变成本,随着规模的扩大,运营商的利润率提升效果相对有限。也就是说,在可见的未来内,幼教运营商的利润率不会发生太大的变化。

想要提升利润率,那可行的办法无非是增加收入或者进一步利用固定成本。换言之,要么增加幼教收费,要么增加入住率,提高幼教中心的利用率。可是就笔者来看,这两条路在短期内都不会太好走。

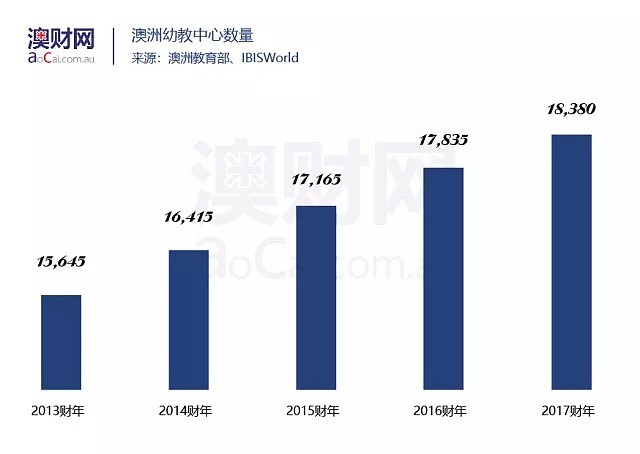

近5年来幼教行业经历了一波野蛮生长,中心数量增长超17%,导致了入住率的逐年下降。虽然各大参与者通过新建、收购、整合都方式来尽力保持营业额的增长,但依旧无法阻挡净利率下降的脚步。

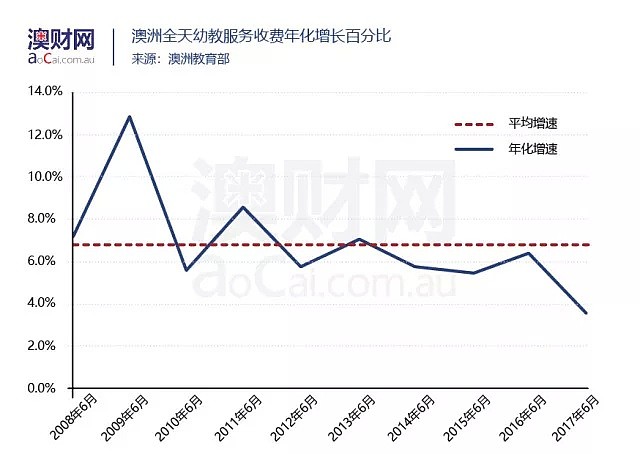

祸不单行,除了入住率的下降之外,收费增速也开始放缓。幼教行业的年收费增幅曾一度超过两位数,在过去5年也能保持在6-7%。然而近期的供应似乎有些溢出,导致收费的增长也开始放缓。

上述两个负面因素结合,导致运营商现在的日子其实并不好过,只能不断地重复上演收购的戏码。不仅如此,各大运营商之间的竞争也是愈演愈烈。一个社区内可能坐落着多个幼教中心,地段、服务、价格等领域,每一块都是兵家必争之地。

就拿中小型上市运营商Think Childcare(ASX:TNK)近期的公告来说,公司将向73万户家庭分发约580多万张海报用于宣传,即平均每个家庭8张海报,可见竞争激烈程度。另一方面,各大运营商的用于技术升级、设施翻新等方面的资本性支出也是逐年上升,为了拿服务质量及硬件水平来吸引眼球。

今年7月1日开始生效的新幼教补助政策可能是这个严寒的冬天里唯一的一丝暖意。绝大多数的家长在新政的帮助下将获得更多的补助,尤其是中低收入层。

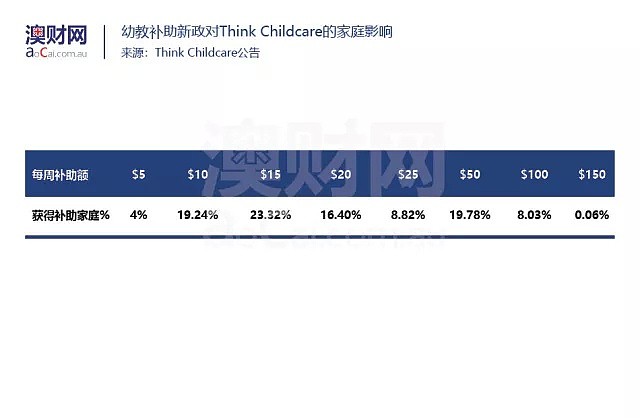

但是增长的量其实非常有限,从下面Think Childcare的例子就可以看出:半数以上的家庭每周的额外补助仅在20澳元以下;获得每周100澳元额外补助及以上的家庭占比低于10%。额外补助的量相对有限,并且从经济学角度来说,让家长适应新政并投入更多到幼教中也需要花费一定的时间。因此,把希望全部寄托在新政上并不可取。

也有不少投资人向我们咨询幼教中心运营的相关事宜,万一哪天做出如Affinity这般10倍EBITDA的估值岂不美哉?但是笔者这里还是想要泼一盆凉水,运营商并非想象中那般容易。

拿Affinity来说,2015年全年基础扣非EBITDA预期为3000-3200万澳元,假设能够完成这个指标,那么2.12亿的对价相当于7倍左右的估值。然而单独幼教中心或者多个幼教中心的行业收购价格通常在4-5倍的EBITDA。除了少数地段非常出色、入住率稳定且设施较新的中心能卖到5-6倍之外,一般的中心基本都坐落于4-5倍的区间。

那为什么私募巨头当时能给出这么高的报价?

首先,Affinity并不是一个单独的中心,而是一个整合型的企业。

当收购一个这样的公司时,不能简单地将其拥有的中心计算价格,然后相加。而是需要更多的考虑其背后的品牌价值、公司文化、管理团队、幼教员工、人脉网络等等方面。

第二,Affinity的中心大多都在人口密集的区域且设施相对较新。

这也就导致了入住率、服务质量等方面的竞争力。两者因素结合才造就了如此高的估值。那么Affinity的成功零售投资人是否可以复制?

笔者认为的答案是否定的。要做到Affinity这般的体量,需要非常多的资金、经验和人脉支持。几家幼教中心就可能会把投资人搞得焦头烂额,更不用说几十家。

有人会说,开发1-2家中心然后卖掉的回报其实也不少。相比上文提到的开发商,零售投资人在价格、经验、品牌、信誉等各方面没有任何优势,几乎可以说是完败。

有人会说,做1-2家中心,运营一段时间,然后卖掉的回报肯定不错。相比上文提到的运营商,零售投资人在中心运营、行业经验、人员招募、品牌效应都方面没有任何优势,并且随着行业竞争的越发激烈,很难在这场比赛中分到一杯羹。

一言以蔽之,切勿盲目进场。

幼教员工

看完上一段可能会有在职的幼教员工站出来说:幼教老师工资又少、工作又累。笔者没有亲身经历过这份工作,但是同时照顾多个孩子,想必是非常操心的。至于工资,可以拿数据来说话。根据Hays近期发布的Salary Guide,澳洲幼教中心老师的年薪为6-8万澳币(以下薪资数据均不含养老金)。至于学历和资质稍差一筹的助教及其他教职员工,年薪为4-6万不等。

澳洲的平均周薪的最新数据为1192澳元。按照50周来计算得出的5.96万,老师的年薪略微高于均值;而其他教职工则没有达标。这样来看,幼教的确是一个薪资并不高的行业。

拿G8来说,2017年的员工成本为4.458亿,但是却雇佣了9927名员工,平均每人的年薪不到4.5万。需要指出的是,4.5万的年薪是包含了养老金及其他相关福利的数字,真实的工资数据其实更低。更不用说没有剔除高管、董事、院长这些偏差值。

虽然近万名员工中有的只是合同工、有的并没有全年工作也不需要全年工作,但是平均幼教行业的人均收入依旧较低。换言之,60%的员工成本占比几乎没有下降的空间,却有着不小的上行风险。今年就曾曝出幼教职工的大罢工事件,让不少院方头疼不已。

一位知情人士向笔者透露:为了控制成本并弥补流失的人员,运营方只能被迫去寻找一些资历较差、乃至没有相关证书学历,甚至在语言方面都有一些困难的员工。在这样的情况下,我们还敢把孩子放心地交给院方吗?

小结

幼教职工的薪资有待提高,他们的工作强度相当之大,却没有收到应得的回报。在长期来看,这不仅会引发优质员工的流失,还将导致浑水摸鱼之辈的泛滥。至于运营商来说,其实也是在夹缝中求生存。

目前的幼儿园处于11-13倍静态PE的区间,已经处于一个相对较低的水平,如果在此基础上贸然加薪,那么股价将严重承压。如果继续控制人工成本,那么人员流失率和服务质量将持续下滑,最终会导致入住率和利润的下行,也就是慢性死亡。

最终看来,整个行业相对安逸的便是最上游的开发商了,而且其卖方强势地位还将继续维持,只不过没有当年那么风光罢了。

我们最终将变成自己年少时所讨厌的模样——让这个行业沦落成一场只有利益没有关爱的资本游戏。

笔者所能说的,只有再次提醒各位:切勿盲目进场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64