信贷枯水期中 澳洲购房者和中小企业有多“渴”?

澳洲的信贷繁荣与信贷紧缩之间,相隔的是一场皇家委员会调查。

澳洲的信贷繁荣与信贷紧缩之间,相隔的是一场皇家委员会调查。

去年被市场视作理所当然的规范银行信贷的“暴风骤雨”,在信贷关紧闸门的今天,引起越来越多的不确定性。从种种迹象来看,澳洲信贷机构的贷款政策短期内不会松动,信贷急转弯对经济的伤害正在显现。

“奇怪问题”不期而至

或许很多贷款申请人都感到不解:银行现在开始询问他们一些看似“不着边际”的奇怪问题。

在线贷款经纪商Lendi对3万多笔抵押贷款进行分析后发现,由于银行要求提供更多的信息,过去18个月投资房贷批准时间增加了一倍以上,而自住房贷的等待时间增加了50%以上。

整体来看,从提交申请到批贷的平均时间已经从皇家委员会调查前的六周(39天)增加到9周(62天)。

Lendi董事总经理兼联合创始人David Hyman说,所有信贷机构和经纪人都需要更多资源才能最终批准申请,借款人不得不等待更久。

新州卧龙岗经纪公司Mortgage Success 的创始人Katrina Rowlands表示,所有经纪人都感受到了压力,因为评估人员试图尽可能多地获取每个申请人的信息,他们需要花费额外的工作时间。

她举例说,有一个特别令人难忘的案例:银行询问贷款申请人拥有多少只狗,获知这一信息后才批准了房贷。

本月早些时候发布的澳统计局住房融资数据显示,经过几个月的下跌后,住房贷款审批数量反弹了2%。皇家委员会调查后,2018年新增贷款下降了近20%,这是自2008年以来的最大跌幅。

信贷机构评估人员询问的各种信息加剧了批准的延迟,让审批变得更难以预测。Lendi样本中最新的100笔贷款的样本显示,贷方正在向借款人询问贷款政策之外的问题。尤其是今年3月和4月,贷方不是在更多询问标准贷款政策之内的问题,而是政策之外的问题。

在过去几个月中,贷款政策之外的问题数量急剧增加。3月份,提供政策性信息的贷款比例为30%。4月份,这一比例上升至47%。

房贷经纪人表示,银行上升的“警惕性”使许多借款人的借贷能力受到限制,有些借款人被拒之门外。就连获取非银信贷机构的房贷,也并不容易。(详见:《非银信贷机构房贷拒批率高达45% 称风控标准并不“放水”》 )

Lendi董事总经理兼联合创始人David Hyman称,Lendi对皇家委员会调查开始之前发放的贷款申请进行了评估,结果发现其中22%的贷款申请不符合现在的偿贷要求。

信贷收紧的另一重影响是,银行几乎放弃了有条件批准。有条件批准可以被视为原则上的贷款协议,允许客户在房产拍卖中进行投标,然后等待银行最终批贷。

在2018年初,Lendi的所有贷款中有63%获得了有条件批准,但到2019年第一季度,这一数字已经暴跌至16%,表明银行已不愿在信息量有限的情况下做出贷款承诺。

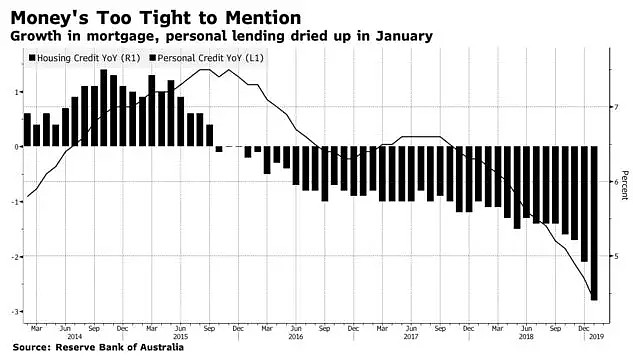

澳洲房贷、个人贷款增长(截至2019年1月)

来源:RBA

中小企业最“受伤”

据澳洲小企业监察专员办公室估计,大约有80%的小企业主拥有以抵押房产获得的贷款或信贷额度,而不是以现金流或潜在的业务增长获得的信贷。

但这一融资渠道正在收窄。在负资产增加、批发融资环境更为严峻的情况下,不少信贷机构加入这一轮紧缩政策。荷兰ING银行也已禁止借款人使用房产作为商业贷款的担保,借款人不能以抵押房产获得该行贷款来购买企业或特许经营权。

西太银行(Westpac)旗下的房贷机构RAMS取消了受自雇借款人欢迎的少文件贷款(low doc loan),这一举动激怒了房贷经纪人和自雇借款人。

少文件贷款就是针对自雇人士在无法提供完税材料证明其收入情况下,通过提交少量的材料核实其收入以及资产从而获得贷款批准。澳洲的银行和金融机构提供的这类贷款主要是为生意经营者设计,因为通常做生意的个人在报税的时候有许多抵税项目,在税表上的净收入可能并不高但实际的收入并不定;也有的生意成立不久,前一两年的应税收入不高,新的年度应税还没有进行,银行可能会考虑少文件贷款。

RAMS发言人声称,撤销少文件贷款是定期产品审查的结果,自雇人士和首次置业者仍然是其核心市场,也是推进RAMS战略的关键。

房地产咨询公司Ribbon Property的房地产专家Edwin Almeida评论说,很多房贷经纪人都有怨言,因为少文件贷款占其业务的50%。少文件贷款很受自雇借款人的欢迎,特别是在印度和拉丁美洲社区。

越来越多的澳洲小企业在信贷紧缩的环境中忍受着资金饥渴的窘迫。许多贷款机构将贷款价值比控制在40%,并加强了文件审核,通过抵押房产进行借贷变得难度更大。

行业经纪人和协会警告,在金融业皇家委员会调查之后,信贷机构对借款人进行了更多的审核,小企业受到了不公平的对待。

澳交所上市公司阿德莱德银行(Adelaide Bank)最近将小企业借款人的条款修改得更为严格,借款专家和小型企业协会声称,这些条款正在逐渐对业务增长、增加就业、扩张业务和购置设备带来负面影响。

房贷经纪人反映,贷款价值比已从以往的70%降低至40%。

根据Digital Finance Analytics的分析,过去六年中房地产价格飙升,房产抵押贷款增加了50%以上,而无抵押担保贷款放缓。随着环境变化和房价下跌,信贷机构收紧小企业的借贷规则,房产抵押净资产已减少,最先受到影响的是建筑、农业和零售业。

“无衰退神话”悬于一线?

今年早些时候,毕马威对130位公司董事和高管的调查显示,近三分之一的中小型企业表示他们发现在皇家委员会调查之后从获得贷款更加困难,只有一半的中小企业对未来五年的前景持乐观态度;一半的企业表示房地产市场低迷对他们造成了伤害。

毕马威税务合作伙伴布伦特·墨菲表示,更严格的贷款政策和住房市场困境正在伤害澳洲经济前景。尤其是中小企业发现获得银行贷款更加困难,这会阻碍他们海外扩张,开拓新市场。

本月公布的联邦预算案中,联盟党政府赋予监管机构更大的权力;工党也誓言,赢得选举后将贯彻皇家委员会最终报告中的全部建议。因此即便对信贷紧缩的担忧在加重,银行重回放松贷款标准的老路上去已是不太可能。

从长期看,银行发放风险较低的贷款是有益的,因为个人和企业的违约将会减少。但从短期来看确实产生了新的问题。企业和个人可支配资金减少,意味着减少支出,尤其是对于企业而言,缺乏资本借贷能力意味着他们可能无法增长业务。

商界领袖们表达了他们对各种信贷紧缩即将出现的担忧。他们呼吁,银行系统如果不采用新的政策来鼓励贷款同时更有效地追踪信贷状况,信贷紧缩即将为一个大问题。

在年初的Couta赛艇运动上,商界领袖们一直在讨论澳洲的“高风险警报”,他们试图找到鼓励更多贷款和刺激市场的解决方案。

矿业公司South32的董事长大卫·克劳福德指出,许多企业都是澳洲重要的财富生产者,如果他们无法获得融资,那将会累及经济增长。

如果信贷紧缩持续下去,对澳大利亚经济增长的威胁不言而喻。澳国民银行(NAB)前任首席执行官、Latitude Financial Service现任首席执行官艾哈迈德•法霍尔(Ahmed Farhour)表示,当务之急是要改善信贷审批。

Farhour提及了“皇家委员会的意外后果”以及四大银行开始收缩的内在风险,并直言,银行信贷的增长速度并不像经济所需的那么快。

澳大利亚房地产市场已经开始下滑,但大部分是由于此前上涨过快市场发生回调。但如果银行信贷的增长跟不上澳洲经济的需求,表明经济衰退可能即将到来。事实上,2018年四季度澳洲GDP环比增速仅为0.2%,去年三季度GDP增速为0.3%。澳大利亚人口增长率为每季度0.4%左右,这意味着去年下半年澳洲出现人均经济衰退,人均产出已连续两个季度下降。

澳洲经济已保持了连续26年无衰退的记录,然而现在已行至十字路口:如果不采取措施应对经济衰退,包括央行降息刺激经济增长,信贷紧缩对经济的伤害还会加深,“无衰退神话”只悬于一线。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64