但斌:2021年开始是牛在低头喝水,权益类市场是危机最大受益者,普通人买股票容易亏成零头

“投资比的什么?是比谁看得远,看得准,敢重仓,能坚持。当然你要看得远,这个东西就非常难了。他需要你人生的阅历,对很多问题、事物的观察角度,你的信心源自哪里,其实都有非常多思考在里面。”

“投资应当从历史当中汲取教训,汲取经验和知识。因为在人类历史上,过去大概有13次疫情,每次一停之后的6个月,资本市场的回报不是负回报,是正回报。”

“如果非要说一下2021年怎么看的话,我说2021年是牛年,过去的两个牛年都不错,我不知道现在是怎么样情况。当然今年开始也许是牛在低头在喝水,也许到明年虎年来的时候,一抬头可能又不错,当然这都属于算命,其实判断短期走势非常难的。”

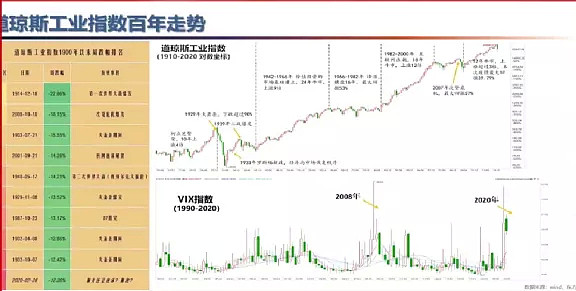

“我看到全世界权益类市场其实都是危机的最大的受益者。在过去100多年一直如此,我们看1929年之后,为什么发生大的危机以后,这个没有再大的经济危机,因为所有的政府都学会了,一有危机就印钱,而且向市场里面注入了更大的流动性。”

“其实去年是最好的一年,践行价值投资,贪婪时恐惧,恐惧时贪婪或者是逆向投资的一年。”

“1.9万亿,3万亿之后,拜等要投美国的基建,要印10万亿美金,你想想它对全世界的影响,因为美元至少到目前为止它还是全世界最强的货币,它的影响是全世界的,这个影响它不会只影响一年,它会影响10年。20年甚至30年。”

“过去7年印的钱是过去200年美国印的钱之和。”

“书中谈到一个数据,全世界各大类资产真正的最好的回报是哪一类?权益类股票类的资产。当然一般的老百姓问我或者一般的朋友问我买什么好的时候,我跟他说,如果你不专业的话,你最好别来投资了,别买股票了,你最好的投资是房子,因为买房子,你可以从常识来判断是不是学区房,面海的,但是如果你做股票投资,对不起,是很容易让你亏成零头的。”

“很多人说牛市来了,我们中国老百姓过去30多年的一个想法,只要牛市来了买什么行业?买券商。你买券商好了,对不起,去年你一追高,券商跌了30%......”

“除了1929年,之后美元的这样一个贬值的速度是一个线性的不断的加速的过程。所以说投资我们说还是要从一个长期的角度。”

“当你持有的周期超过10年15年的时候,你的权益风险甚至已经低于债券了,这其实也是一个为什么要做价值投资?长期投资,一定要在正确的方向上坚持,你别走错误的方向。如果你在错误上的方向坚持公司退市了,你其实也是非常难的。”

“无论是在香港还是在美国,我们自己的体会是,真正的好公司不超过100家,你其实只需要在最好这100家公司当中,挑出那么十几家或者几十家公司去投资,才会有光明的未来。不要在错误的方向上去坚持。”

“巴菲特之所以伟大,不在于他在75岁的时候拥有了450亿美金的财富,而在他在很年轻的时候,想明白了很多道理,用一生的岁月来坚守。”

近日东方港湾但斌在路演中就“十年长牛,穿越周期”话题作出了上述判断与分享。

2004年但斌创建了东方港湾投资公司,2007年、2012年两次入选全球杰出华人投资者,最近4年更是连续获得有中国私募界奥斯卡之称的金牛奖。

以下是投资作业本(微信ID:tuozizuoyeben)整理的部分精华内容,分享给大家:

01

学习投资大师的理论和方法,践行起来非常难

首先我个人理解,其实投资它并不复杂,甚至是非常简单,因为如果你要愿意学习的话,你是很容易从巴菲特、芒格、彼得林奇等等这些投资大师当中,学习到很多理论和方法的,包括去年有两本很好的书,一个是李录先生的《文明、现代化、价值投资与中国》,还有一本书是张宇先生的《价值》,其中包括当代最处于鼎盛的年龄的这样一些投资家,如果你要愿意学习的话,其实也是可以学到的。

当然前两天股市一跌,很多人把《价值》和《时间的玫瑰》都扔到垃圾桶里了,当然其实你们一个小时的交流还不如看书,因为书中自有黄金屋。投资它是个践行的艺术,其实真正践行起来它非常难。

过去我每天跑步的过程中,其实都思考无时无刻的不在思考这些问题,其实在今天的此刻有更重大的宏观的背景在影响着今天的中国甚至整个世界。当这些问题反映到投资的时候,它其实这个差异却非常大。

我就以去年的疫情为例,因为去年春节之前发生了疫情,我想在座的各位可能是非常担心的。在2月3日之前,我说大家要冷静,理智,不要那么恐慌。2月3日我也主张准时开盘,当时很多专家学者反对说不要开盘,怕股市暴跌。

2月3日开盘了,一开盘3000只股票跌停,卖出的人很幸运,他觉得很庆幸。在那天的上午,在3000只股票跌停的情况下,正好我们有两只产品成立,我一点都没有犹豫,我全部买入了股票,然后我发了微博,我说子弹打光了,其实在2月3日那一天能够做出这样的决策,它其实是冒着很大的风险的。

因为不知道疫情未来的演化会是怎么一个方向,我们经常说价值投资,贪婪时恐惧,恐惧时贪婪或者逆向投资,其实那一天就是逆向投资的一天,我想那一天我们每个人都知道这句话,但是大多数人践行的是卖出的,否则的话它不会3000只股票跌停,即便你没有卖出,在那一天的上午,很可能在全天你都是担惊受怕的,我反而买进了。

02

投资的失误一定源于自己,最好的投资是什么?

其实我在时间的玫瑰在07年出版的时候我写过一段话,我说在我自己的国家里,40多年艰辛岁月告诉我,如果你真的有才华,有广阔的胸襟,愿意为之努力奋斗,不极度贪财,不无所事事,不整天抱怨自己的生活,不找理由逃避责任,我们就有可能改变自己的命运与现状。

你亏钱了,不要怨天,不要怨天怨地怨政府,就不怨自己,好像自己一切都是对的,其实投资的失误一定是源自自己,如果我投资失败了,一定是我自己内心的原因。

就像一个公司如果从5块钱涨到50块钱,你赚了10倍,如果你很幸运的在50块钱卖掉了,如果他又回到5块钱,你千万不要抱着侥幸的心理说,你看我在那个地方卖掉了,你应该反思的是他为什么要跌回去了?你在5块钱买的时候,你的逻辑起点是不是对的?

其实最好的投资是什么?你50块钱卖了,他又涨了500,涨到1000。涨到1万,这证明什么呢?这证明你开始的思考的逻辑起点是对的,这样的话你的事业才会不断的更好。如果你要抱着侥幸的骂人的,怨天怨地怨政府就不怨自己的这种态度。其实是非常的不好的这样一种事情。

03

投资应当从历史中汲取教训,

13次疫情结束后的半年,资本市场为正回报

其实价值投资这种理念它都是放之全世界而皆准的一个真理性的理论,就像巴菲特改变我们一样,其实我们也是学习巴菲特,无论在A股港股美股在这三个市场践行。总的来说也是还是有一个不错的这样一个结果。

投资,我们可以从历史当中汲取教训,汲取经验和知识。因为在人类历史上,过去大概有13次疫情,每次一停之后的6个月,资本市场的回报不是负回报,是正回报。另外我之前视频当中说过,我相信疫情在中国两个月之内被控制的概率是非常大的。

人类历史上大概有两次疫情可以跟这次疫情相提并论的。一个是1347年到1350年的黑死病,当年黑死病发生的时候,欧洲据说死了5000万人,欧洲死了一半人或者2/3人。

100年前西班牙大流感发生的时候,欧洲死了1700万人,全世界死了几千万人,100年前有多少人呢?100年前只有16亿人,比现在中国14亿人多了2亿人,在死了几千万人的情况下,我们看资本市场是怎么样变化的。

我们看第一个高点是1929年,往前数11跟线,一年一根线,他就是19/18年,在19/18年的时候,我们看资本上是跌的吗?19/18年他也没有怎么跌,然后他从19/18年一路大涨到1929年,就大涨了11年,大涨了4倍。

04

2021年开始是牛在低头喝水,

判断短期走势非常难,长期有迹象可寻

很多朋友会问我说对2021年怎么看?我想短期走势的判断算都是算命。当然如果非要说一下2021年怎么看的话,我说2021年是牛年,过去的两个牛年都不错,我不知道现在是怎么样情况。

当然今年开始也许是牛在低头在喝水,也许到明年虎年来的时候,一抬头可能又不错,当然这都属于算命,其实判断短期走势非常难的。你想如果你在2019年,你判断2020年你怎么会想到石油的价格会变负的?但它就发生了,其实判断短期是非常难判断的,但是长期它还是有很多的迹象和脉络的。

05

投资比的是:谁看得远看得准,敢重仓能坚持

在我从医生29年我总体总结一句话,年年难过年年过,年年过得都不错。这是过去29年我的体会,在过去29年当中,其实包括在东方港湾,从成立到现在的17年当中,东方港湾也经历过很多的挑战。你像08年的金融危机,当时我们机械学习巴菲特一股都不卖,有经济危危机也不卖。当时白酒危机的时候,行业危机的时候我们也不卖,学习巴菲特,当然也是机械学习,有危机也不卖,就硬扛。

银行当年很多朋友在白酒危机的时候,我经常说白酒好白酒好,有人说我夜过坟场吹口哨,自我壮胆,我当时也回复我说老天爷拿下饼砸你的头,你毫无知觉。当然现在我的判断是对的,但其实在两三年当中这个行业跌的少了跌了60%多,跌的多了跌了百分之八九十。其实在硬扛的过程当中它是非常难的,事后看都容易。

当然我前两天跟咱们一个咱们非常尊敬的一个公司的联合CEO,我们俩一起坐飞机,从成都回深圳的时候,我跟他说,我说其实你在13年你就算200多买的,和如果你要是不和跌到14年底100多买的人相比的话,其实哪怕你今天就是300买,500买1000买,你都感觉到非常好了。

其实投资你在眼下看,其实有很多问题会困扰你,但它拉长了看,其实很多问题迎刃而解。投资是个比远见的行业,其实我在《时间的玫瑰》里面我写过一句话,我说投资比的什么?是比谁看得远,看得准,敢重仓,能坚持,当然你要看得远,这个东西就非常难了。他需要你人生的阅历,对很多问题的事物的观察的角度,你的信心的源源自哪里,其实都有非常的多的一些思考在里面。

另外下面我们看的是一个VX指数,这个是个恐慌指数,恐慌指数中国没有,美国有。在上周五大大涨之前,如果中国有指数的话,我估计他大概会在百分之四五十的情况。我们看到08年指数曾经到过接近90八十九点几,在去年曾经达过85,这么高的恐慌指数意味着什么?就意味着你害怕。我也害怕,就像疫情23号那一天,我害怕你们也害怕,才会出现这么高的恐慌指数。

巴菲特去年90岁,在他90岁之前他只碰到过一次垄断,去年他跟我们一起共同经历了4次熔断,而且是大盘熔断,我想在美股大盘熔断的过程当中,肯定很多朋友是非常担心恐惧的。

另外在美股暴跌的时候,你像美国的电动汽车龙头企业900多我们也没有卖,跌到600多块钱的时候,我来了一笔钱我又买进去了。当时很多人讽刺挖苦我,因为很快这个公司从600跌到了400块钱的时候,我们又来了一笔钱又买进去了。

然后不幸地是他最低跌到360,但是现在一拆5以后,一度达到过900多,现在还有600多,其实去年是最好的一年,践行价值投资,贪婪时恐惧,恐惧时贪婪或者是逆向投资的一年。

06

对中国充满信心,对资本市场充满信心

另外总的来说,我个人认为对中国我是还是充满信心,或者对整个资本市场我是充满信心,这个是2003年SARS发生的时候的一个转折,就像这次疫情之后的转折一样,其实每次大的危机都孕育着大的历史机遇。

07

危机中孕育着历史机遇,

全世界权益类市场都是危机的最大受益者

我们看到100年前19/18年,我们刚才看到的在全世界死了几千万人的情况下,只有16亿人情况下,其实美国的道琼斯指数是涨了4倍的,从那个时候开始涨了4倍。

在发生08年发生金融危机的时候,其实我们中国老板应该体会最深的就是房价的变化。福州的情况我不知道,但是深圳的情况,后海那一带房价在08年是1万多2万多。今天200多平方的某个小区的房价已经涨到39万了。在过去12/ 13年的过程当中,出台了很多房地产的逆向调整政策,不希望房价涨,但是从那个时候开始1万多2万多,现在已经涨到20万,甚至接近40万,更贵的房子是40多万。

在美国实行qe的时候,如果你买入Facebook、亚马逊、谷歌、苹果、微软、戴尔这些公司,持有到今天,我刚看了一个数据,过去十二三年,美国的前50家的科技股的平均回报是20倍,这6家肯定是20倍以上。

为什么美国会出现占领华尔街的运动或者反对华尔街?因为在过去十二三年的大牛市当中,这些华尔街的精英在大牛市当中确实占了很多钱,一般的美国老百姓他没有赚太多钱,所以说才会选出特朗普的这样一个人。我们都知道政治背后是经济是吧?贫富差距如果特别大的话,其实也是有很大的问题的。

我看到全世界权益类市场其实都是危机的最大的受益者。在过去100多年一直如此,我们看1929年之后,为什么发生大的危机以后,这个没有再大的经济危机,因为所有的政府都学会了,一有危机就印钱,而且向市场里面注入了更大的流动性。

08

美国天量刺激计划将影响全世界

10年,甚至20-30年

我们说在特朗普执政的时候,在去年因为应对疫情他印了2万亿美金,今年拜登上台他又印了1.9万亿美金,现在据说还不够,他要印3万亿美金。

昨天我看一个消息说还不够,他要投美国的基建,要印10万亿美金,你想想,它对全世界的影响,因为美元至少到目前为止它还是全世界最强的货币,它的影响是全世界的,这个影响它不会只影响一年,它会影响10年。20年甚至30年,至于很多人很担心的短期的收缩等等,这个都是扰动因素。

其实在过去100多年的过程当中收缩经常有,但是人类的一个基本的方向其实是财富不断的增长的话,或者是货币贬值的这样一种情况。所以说总体而言,我认为这次的危机很可能会导致我们权益类的市场会有一个长远的未来,而且这是不可逆的,它的表现很可能是一个长期的方向。

09

A股为什么比国外市场波动性要大

另外对于中国资本上来说,我们还有一些底层的制度的变革,你比方说像注册制,其实我是一直非常主张注册制的,为什么?因为只有注册制才能改变资本市场,从卖方变成买方,才能改变这种格局。

为什么我们A股大起大落,波动性比国外市场要强得多?因为你审批制核准制导致了过去30年的资本市场的供需关系,本来就不平衡,稍微好一点的商业模式,它的估值奇贵,非常贵。而一大部分非常好的公司,因为不是注册制,它要在国内上不了这些大市值的,我们说互联网公司都是在香港或者在美国上市,让我们的资本市场的结构变得非常有缺陷,才会导致我们现在这样一种情况。

当然我们看到了注册制的变化,当然最近稍微有点放缓,但不管怎么样,这是一个底层的制度安排。中国的改革总的来说是缓慢的往前前进。

10

外资持续看好中国,对长远未来比较乐观

另外前几年p2p的出事,包括非标产品向净值类产品转化,包括外资还是持续看好中国。虽然说在中美两国整体表现的比较的令人忧虑的这样一个方向上,但是总体而言资本市场还是在流动的。

我跟美国的朋友们交流过问他们一些相关的看法。其实我问他们卖出过中国股票没有,他们说没有,他们还在伺机地买入,为什么?其实我这几次跟他们交流,他们一个基本的判断,因为放眼全世界,像中国这样子的发展稳定的国家并不多,所以说他们还是希望在中国寻找一些投资机会。

所以说总体而言,我对长远的未来我还是比较乐观。

11

过去7年美国印的钱是过去200年印钱之和

在02/03年的时候,我看到一本书,当时一美元的购买力,1913年11美元的购买力到我看那本书的时候变成了7分钱,过去7年印的钱是过去200年美国印的钱之和,我刚才说了最近这几年很可能又引出了更多的钱。其实人类的历史就是这样一个历史。

其实我们老百姓把钱存在银行里,比如小时候谁家里如果要是有个1万块钱不得了了,万元户据说可以靠吃利息可以吃一辈子了。但其实1万元放到今天,我估计也就2万块钱,很可能就一顿饭就没有了。但是4块钱当时可以买一瓶半茅台酒,当时的出厂价是1.21块2毛8,零售价是2块8,他4块钱可以买一瓶半。

1954/1953年的一一瓶茅台酒, 你可以看一下它现在的价格是多少。

现在一分钱已经没有了,我们捡不到一分钱了,可能以后一分钱它变成了古董了,这一分钱可能以后一拍卖可能是很多钱,但它就发生了。所以说财富的管理它是一个很严肃的话题,对于我们每一个家庭每一个人来说,它都是一个非常严肃的一个课题。

12

普通老百姓最好的投资是房子,

买股票容易亏成零头

西格尔教授写的《投资者的未来》非常经典,这本书有很多非常好的数据。

其中谈到几个数据,第一个谈到,全世界各大类资产真正的最好的回报是哪一类?权益类股票类的资产。

当然一般的老百姓问我或者一般的朋友,问我买什么好的时候,我跟他说,如果你不专业的话,你最好别来投资了,别买股票了,你最好的投资是房子,因为我们一般的老百姓你买房子,你可以从常识来判断是不是学区房,面海的,但是如果你做股票投资,对不起,是很容易让你亏成零头的。

13

牛市买券商已过时,投资应该有比较长的思考

去年我们优秀的私募基金和公募基金都是大年。去年的某个阶段,很多人说牛市来了,我们中国老百姓过去30多年的一个想法,只要牛市来了买什么行业?买券商。你买券商好了,对不起,去年一追高,券商跌了30%,然后年终我们的几个芯片股上市,好了,中国的崛起要靠芯片,然后你买芯片,然后又跌30%,然后到年底了,说中国的崛起要靠新能源,现在又到了碳中和然后你一追高跌了百分之三四十,是不止30%,现在百分之四五十了。是不是就剩10%不到了?然后你再买个碳中和一追高又跌一下。

我们中国老百姓老是讨论风格切换,板块轮动这些问题,他们觉得自己是王成,跳弹坑,这个炮弹打之前,我从弹坑跳到另外一个弹坑里了,每次我都能跳的很好,其实你风格切换到最后,你好不容易跳到一个弹坑里面,炮弹正好就打到弹坑里,其实投资还是应该有一个比较长期的思考。

另外我们很多朋友听消息炒股票,如果你不认识某董事长,你可能只买几百万,你认识某董事长,你可能买一个亿还不够,还要加几个亿,然后有可能亏你一生当中最多的钱。其实公司的董事长也决定不了他们公司的命运,投资自身有规律,一个公司的好坏它是长期的决定,而不是短期的一些因素。这几年我见过很多朋友,就是因为认识某董事长亏了他们一生最多的钱。

另外我们再看扰动因素,就刚才说,1929年以后,美元的贬值速度是一个线性的不断加速的过程。所以投资我们还是要从一个长期的角度。

14

持有周期超过10-15年,权益风险已经低于债券

另外这本书上还谈到一个数据,当你持有的周期超过10年15年的时候,你的权益风险甚至已经低于债券了,这也是为什么要做价值投资,长期投资。当然投资就像我在《时间的玫瑰》里面写的那句话,一定要在正确的方向上坚持,你别走错误的方向。如果你在错误上的方向坚持,这个公司退市了,你其实也是非常难的。

15

无论中国香港或是美国,

真正的好公司只有100家

在东方港湾过去的经验当中,香港还是在美国,你看香港每天成交量超过一个亿的公司并不多,无论是在香港还是在美国,我们自己的体会是,真正的好公司不超过100家,你其实只需要在最好这100家公司当中,挑出那么十几家或者几十家公司去投资,才会有光明的未来。不是说你在错误的方向上去坚持。

16

投资就是一个历史关头组成的一个组合,

巴菲特早期决策背景比我们难的多

另外我还想跟大家分享一个对中国的看法。

其实我个人是这么认为的,人和人之间的差异其实是并不大。其实在我这个年龄,我个人的体会,在我从业29年,我经历了A股所有的牛市和熊市,经历了7次以上跌幅超过50%,持续最长时间7年的情况。

今年已经是从5000多点到现在是6年多的情况。在我从业这么长的时间当中,我个人的体会是其实每一个人遇到重大的历史关头的时候,这一生可能就10次20次,但是这10次20次你到在历史的关头,你到底相信什么?这个就非常重要了。其实就像去年2月3日一样,你要相信中央政府两个月之内能够把疫情控制住,你敢加仓,如果你不相信你就再卖出股票。

其实我在很多地方,我说钱一定会向着有智慧、有远见、有洞察人手里集中。在去年疫情最难的时刻,我专门转了一个文章,瑞银四行他们给了一个报告,说他们的客户在逆向在加杠杆,在去年大家都害怕的时候,你逆向再买,和你在卖出。那一年以后,今天那就差异是非常大的。

其实投资就是一个历史关头组成的一个组合。在这些历史观中你到底怎么想?其实是非常重要的,所以我希望跟大家分享一下我对这个问题的看法。特别是你像在我在时间的间玫瑰在临出版的时候,我写过一段话,我说巴菲特之所以伟大,不在于他在75岁的时候拥有了450亿美金的财富,而在他在很年轻的时候,想明白了很多道理,用一生的岁月来坚守。

我们过去的6年五六年的时间,无论是优秀的私募还是公募,都有非常出色的业绩。但其实过去这五六年做投资的决策背景是非常难的。15年的股灾,16年的熔断,17年两极分化,18年单边下跌,19年20年21年今年,其实这个挑战也是非常大的,但事后看都是不错,但中间的挑战其实角色背景是非常难的。

但是巴菲特早期决策背景其实比我们难的多,他57年开始做私募基金27岁,到81年达到51岁,这20多年做投资的决策背景比我们难的多得多。57年越南战争的隐形战争就开始了,南越北越就开始战争了,隐形战争。后来美军参战一直打到73年74年美军被打败,75年彻底离开了越南。

我们看达利欧先生写的原则这本书,我不知道大家看到一个细节没有,他因为有病没有参军,他很多邻居同学参军的,要被打死的,裹着狗屎袋回来了。当年美国是分裂的社会,年轻人反战,说美国梦破灭了,在长期的战争阶段,在美国破裂的情况下,你怎么样去做投资?其实这个是非常难的。

另外去年底特朗普得新冠美股暴跌了一下,巴菲特可是遇到过肯尼迪被刺杀,我想肯尼迪被刺杀,一周两周美股肯定是大跌的,还有古巴导弹危机。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64