澳财有道|眼看房贷业务量不断下滑,“四大行”出手了

昨天澳财网报道了西太银行和联邦银行宣布放宽贷款标准和下调利率的消息,其实澳大利亚的“四大行”正开始逐步摆脱皇家委员会调查所带来的影响,开启新一轮贷款优惠举措,意图从非授权存款吸纳竞争者(Non ADI, Non Authorised deposit-taking institutions,比如Pepper、Resimac等)手中夺回曾经失去的市场份额。澳财网特约评论员、博满金资首席执行官高松谕对此进行了分析。

在这个过程中,四大银行采取了多重措施,包括激进的房贷定价、大幅的折扣、以及现金奖励等等。

四大银行的“卷土重来”可以说正逢其时。澳联储(RBA)于今年6月和7月连续降息,推动现金利率降低至1%的历史新低。同时,澳大利亚审慎监管局(APRA)取消了有关“偿贷能力测试利率不得低于7%”的下限标准。

值得注意的是,四大银行最新一轮优惠举措的目标是“超优质客户”,即收入高、首付比例高的客户。对于接近优质或次级客户,四大银行则选择留给非ADI行业(包括Resimac、Pepper和Thinktank等贷款供应商)。

非ADI机构之一:Pepper(官网首页截图)

比价网站Canstar进行了一项独家分析显示,继澳大利亚审慎监管局于7月取消偿贷能力测试利率下限标准后,四大银行、规模相对较小但受APRA监管的银行、以及互助银行的新增贷款显著上升。

非授权存款吸纳机构Thinktank首席执行官Jonathan Street说道:“继皇家委员会介入调查后,四大银行等主要贷款机构都在等待尘埃落定。”

“整体而言,四大银行不会眼睁睁看着自己的房贷业务下滑。”

但是,据其分析,四大银行瞄准的是优质贷款客户。换言之,次级抵押贷款(通常是自雇或爸妈银行借款人)的潜在业务估计会增加20%。

相比四大银行等主要贷款机构,非授权存款吸纳机构审批贷款的速度更快。因此,后者对贷款经纪人的吸引力更大。截至目前,贷款经纪人仍然是房贷业务的主要分销渠道,占推荐贷款总额的一半以上。

Jonathan Street说道:“市场变得越来越大时,非授权存款吸纳公司将有很大的空间。”

非授权存款吸纳机构(Non-ADI)

份额下滑

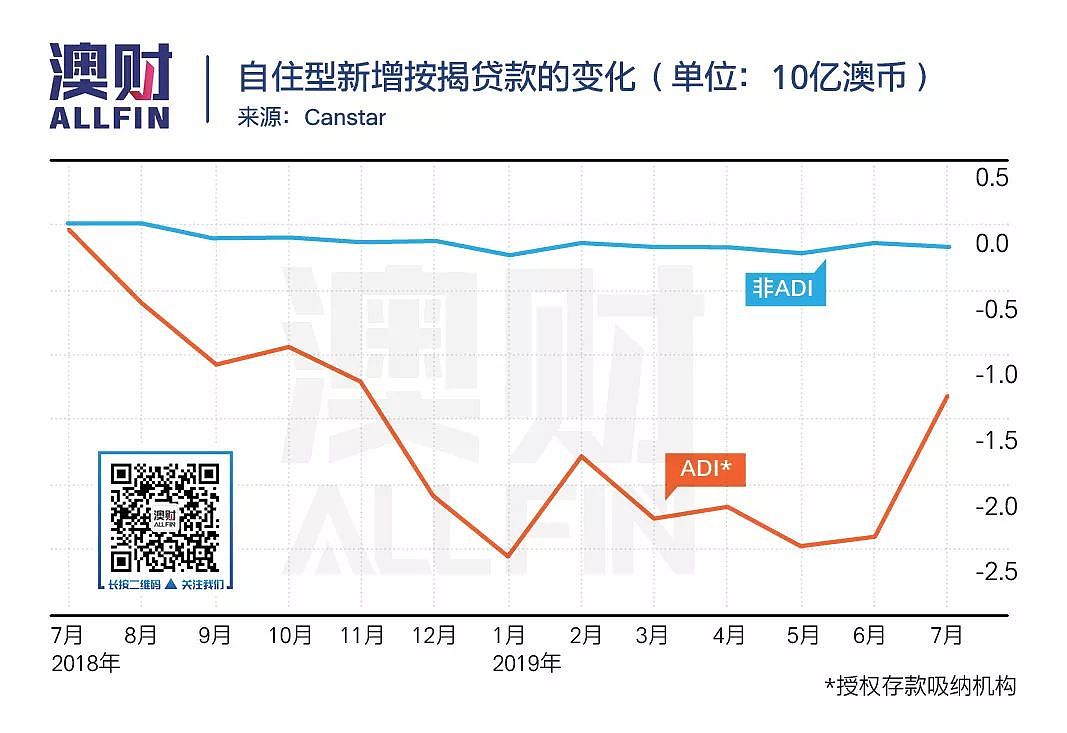

Canstar的研究表明,在截至7月的12个月中,非授权存款吸纳机构占按揭房贷的市场份额从4.6%降至4.2%。其中,下降峰值时期恰逢澳联储降息和监管机构放松信贷标准。

根据Canstar的研究机构,非授权存款吸纳机构的自住型按揭贷款(不含转贷)降幅超过11%,远远高于四大银行的8%。另外,非授权存款吸纳机构贷款总额下降了接近16%,同样高于四大银行的大约7%。

就现有贷款的转贷业务而言,非授权存款吸纳机构下降了接近24%。

2018/19财年贷方承受重压

Canstar首席执行官Steve Mickenbecker说道:“鉴于澳联储降息和信贷收紧导致银行利润率承压,2018/19财年对整个贷方来说都是艰难的一年。”

为了争夺符合更高信贷标准的优质客户,主要银行一直在大力改革利率定价、贷款条件等。

例如,西太银行于近期削减了很多常见的贷款产品利率,降幅最高达到130个基点,推动部分产品利率低至50年前水平。

与此同时,对于符合条件的新房贷客户和转贷客户,Suncorp银行提供单笔2000澳币的返现奖励。

与此同时,这些机构开始向贷款申请人询问更多的问题,涉及后者的生活方式、总的负债、以及收入来源等等,旨在了解可能增加贷款人经济压力的任何未发现的负债或变化。

就最新的举措而言,银行要求贷款买房人对近期超过1000澳币的任何取现或转账做出解释、以及学校和育儿支出与申报费用不一致情况进行说明等。

Canstar分析显示,去年12月,贷款买房人从非授权存款吸纳机构获得贷款的概率高出主要银行2.5倍。但是,据抵押贷款经纪人透露,主要大银行自那时起大幅改善了贷款审批所需时间。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64