2018全球价值股“蓄势待发”,澳洲银行股能否借势而上?

作者:Ray Liu 刘骁

澳财网金融分析师

2018年二月份,美股暴跌引发了全球市场震荡,投资者情绪慌乱,霎时间整个市场“风起云涌”。然而如今看来这轮震荡似乎也并未结束,美股仍在暴跌后的低位徘徊,全球股市也受其影响普遍疲软。

在波动初期,价格震荡可能并未真正“打击”到投资者信心或者使投资者重新考虑布局;但随着市场震荡行情的持续,越来越多投资者的想法可能已经开始发生转移。

而在波动下,投资者可能最先考虑到的就是防御型投资;再加上美国加息节奏不断升级下,价值投资的优势似乎更加明显。此时股市中被成长股“打压多年”的价值股是否会因此迎来新的机遇呢?

导读

一、价值股VS成长股

二、罗素1000价值股指数VS罗素1000成长股指数

三、澳洲价值股领头羊——四大银行是否存在机会?

四、总结

一,价值股VS成长股

价值型股票(价值股)和成长型股票(成长股)是两种不同的股票投资类型,实现盈利的投资策略是不同的。虽然关于这两种股票类型并没有权威的定义,明确规定何为价值股何为成长股,但是它们有着各自的特征。

价值股,通常指相对于它们的现有收益,股价被低估的股票。其发行公司具有较好的盈利和发展潜力,但这些并没有反应在股票价格上,其股票价值被市场低估。这类股票通常具有低市盈率、市净率、高股息的特征。所以很多大盘股蓝筹股都可被视为价值股。

成长股的特征基本与价值股相反,市盈率高但股息很低,是一种预计其盈利会以高出市场平均值速度增长的公司。但在因各种因素的推动下,事实上成长股经常会被投资者高估。

价值股经常出现在金融、能源、工业和公用事业这类行业,而科技、生物医疗、消费品行业中的成长股较多。

其实价值股的“风头”已经被成长股抢占多年,以苹果、谷歌、亚马逊等科技股为代表的成长股在近几年风光不断,成长股也为了无数投资者所追逐的对象。而如今市场动荡,加息预期不断提升,“价值股回归”的说法再次开始在市场中回荡,其实这种说法确实有一定道理,我们从美国股市的历史表现中就可观察出一二。

二,罗素1000价值股指数VS罗素1000成长股指数

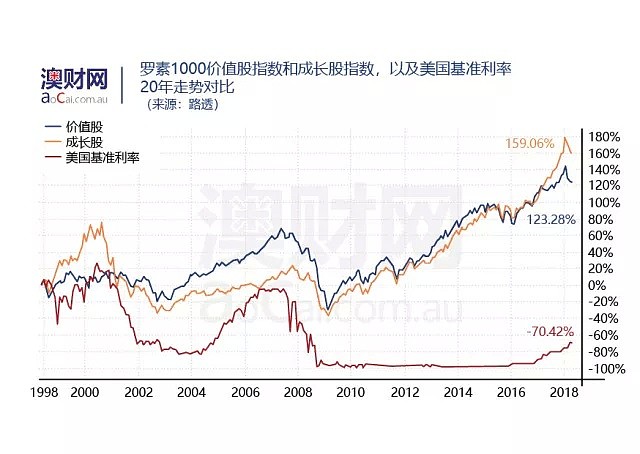

从罗素1000价值股指数(Russell 1000 Value Index)和罗素1000成长股指数(Russell 1000 Growth Index)的对比中,我们可以发现价值股和成长股在不同环境中的发展。

首先,我们拿这两个指数的20年走势来看。

放眼20年,其实从长期来看,价值股总体并没有弱于成长股;对价值的投资从长期看仍是值得考虑。同时我们也可发现,在1998-2000年,价值股涨势明显好于成长股;此外基本从2002-2003年开始直到2008年,价值股有连续4年左右的时间走势明显持续优于成长股。这背后有着怎样的原因呢?

其中,成长股1998-2002年这一波明显的暴涨与暴跌,就是当年的美国科技股飙升和泡沫破裂事件发生的时期,多少科技公司当时在没有实际业绩支撑下股价“上天”,然而来的快去得也快。这同样也反映了成长股的特有风险。

在这一过程中,价值股虽然也在随后跟随成长股出现下跌,但走势显然比成长股缓和许多。这也一定程度上体现出了价值股的防御型特质。

接下来2003-2008年价值股明显强于成长股的走势,则可结合美国的基准利率变化进行说明。

如下图,在加入美国基准利率变化后可以看出,美国利率在这一期间进行了快速的加息,而在加息过程中,价值股的涨幅明显优于成长股。此外,我们还可以发现,无论是2000年还是2008年,在美股暴跌后美国无一例外地都选择了快速降息来“拯救”经济。

那么降息有效果吗?显然很有效果。在美国将利率降至历史最低后,带领起来的是股市从2009年开始的一路飙升。同时也积攒下了这次二月份产生美股暴跌的“隐患”——长期上涨带来的估值过高。而在降息以及低息环境下,价值股和成长股的表现又如何呢?

从20年图上,我们只能看出二者都在低息环境下一路上扬。但如果我们将时间缩短至10年历史走势,则可看出在低息环境下成长股的表现优异之处。

从上图10年走势上,我们可清晰看出美国股市一路上行的趋势,以及成长股和价值股间不断扩大的差距;成长股在近10年的时间里,整体走势持续领先于价值股,同时也不断吸引更多的投资者进入该领域。这一差距在步入2018年后达到了一个更大的范围。

在近10年的估值方面也是如此,成长股的估值一直持续领先价值股;虽说这是正常现象但可以发现近年来成长股的估值已经达到了一个非常高的水平;而相比而言,价值股的估值其实近两年来保持在了一个较稳定的水平,并且估值不高。在本轮暴跌后,估值水平更是进一步下降,看上去似乎“过于便宜”了。

无论美股暴跌的原因是价格修正还是其它,美国的加息预期以及向正常化利率行进的策略已经显而易见,新一轮的加息周期正在开启。

同时美国的加息也反映了美国本身以及全球整体经济的不断复苏,各个国家有望纷纷脱离“比拼低利率”模式,整体向利率正常化、货币政策正常化迁移。此外,随着近年来地缘政治因素的影响不断扩大,以及“贸易战”等新因素的出现,市场波动性陡增。

因此无论是加息因素、估值因素,亦或者市场波动因素,似乎都为价值股的“回归”铺设了道路。

三,澳洲价值股领头羊—四大银行是否存在机会?

澳洲金融业一向是股市中的重要组成部分,其市值占比巨大,一举一动都会牵动整个股市走向,同时也是价值股的聚集地。澳洲股市金融板块中的四大银行,更是无可厚非的澳股领头羊,那么四大银行在如今的市场趋势下是否有着新的价值机会呢?

从10年股价图来看,四大银行的整体走势基本一致,其中联邦银行CBA(ASX:CBA)从长期来看增长要优于其他三家银行。其中2011年左右希腊危机爆发,市场震荡后银行股开启了多年的强劲上涨。这一波上涨从市场震荡、同时股价水平处于低位时展开,并且当时这些大银行的估值水平也较低。

我们从下图中的四大银行12个月远期市盈率走势中,即可看出这几支价值股如今的价格水平处于何种位置。

在2008年的金融危机后,银行股估值随股价暴涨,之后迅速下滑,在2011年时基本达到了金融危机后的最低点。当时四大银行的远期市盈率普遍在10倍左右,相对于市场以及成长股来说,可谓“便宜”;换句话说也就是存在着价值被低估的可能性。

2011年后四大银行的估值也随着股价持续上扬,在近几年的波动后,目前又达到了一个相对低点。当然四大银行的远期市盈率目前并未达到2011年的低位,因为市场并未出现如希腊债务危机那样的巨大负面因素。但正因为未出现那样对经济有着巨大负面影响的因素,同时市场又处波动之时,这似乎恰恰就为澳洲银行股的“崛起”创造了条件。

市场的震荡仍未结束,从趋势来看无论是四大银行的股价和估值都可能在短期内继续一定程度的下行。但同时这会使银行股的估值水平往下进一步下拉,处在“更为便宜”的层面。在这种种情况下,澳洲大银行股似乎已“蓄势待发”。

综上所述,目前澳洲大银行股开启上行路线的支撑因素已出现以下几点:

全球利率正常化进程有望开启,美股加息节奏稳步上升。

全球经济持续复苏,基本面改善

成长股经历多年上涨估值过高,而银行股估值目前正处低位,进一步下探后存在“过于便宜”可能

地缘政治、贸易战等因素下市场波动性陡增,防御型价值股有望体现优势

因此,目前的市场大环境已经为价值股们“打下了一定基础”,例如澳洲四大银行这样的价值股已经拥有了股价和估值上行的动因。预期银行股仍会随着市场动荡和整体大盘波动在近期出现股价继续震荡下行的走势,但之后则有望显现出“价值股”的投资新机会。

全球资本对成长股的偏爱已长达近十年之久,但市场上的成长股往往因为投资人在新闻和分析报告的怂恿下,遭到过度追捧, 在短时间内透支了其未来的股价增长潜力。如今股市出现修整的似乎在透露着风格切换的苗头。

当然现在宣布价值股的回归仍为时过早,但机会似乎已经出现。

而在机会面前我们还要注意的是,永远要有“具体问题具体分析”的考量。若宏观因素、行业环境都出现利好和机会,对大方向有把握下,下一步的任务就是如何根据每个公司的具体业绩、盈利情况、增长性等数据进行综合把握。

行业利好不代表每个公司都有投资价值,仍需慧眼鉴别价值“真伪”,特别是发现在目前行情下有哪些被“错杀”的价值股,这样则有大几率从市场新趋势中获益。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64