澳元与铁矿石价格关系弱化背后——澳洲资本流动系列

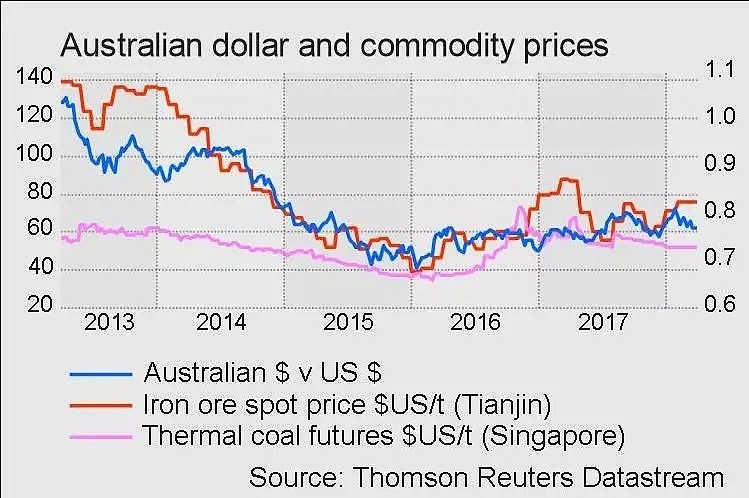

2018年2月铁矿石主力期货价格反弹期间澳元走势下跌。两者走势相反或者弱化在2016年至今频繁出现,那么澳元与大宗商品价格关系弱化背后的原因是什么呢?

2018年2月铁矿石主力期货价格反弹期间澳元走势下跌。两者走势相反或者弱化在2016年至今频繁出现,那么澳元与大宗商品价格关系弱化背后的原因是什么呢?

大多数人关注点都在大宗商品价格关系到澳洲出口收入进而影响澳元,却忽视了大宗商品的各周期阶段中澳洲资本结构正在发生巨大变化,进而对澳元产生影响。我们知道铁矿石是澳洲第一大出口商品,出口收入计入经常项目下商品贸易收支,另澳洲采矿业80%属于外资,其投资收益计入经常项目下海外在澳投资收益。所以我选择了从经常项目平衡账户去分析大宗商品三段周期中出口贸易层面和投资收益情况。

第一阶段:需求推动铁矿石价格繁荣阶段,2002年至2007年。

中国固定投资需求拉动铁矿石价格,澳洲的劳动力由制造业流向生产率和薪资更高的自然资源开采行业,澳洲国内资本也会流入能够获得更高回报的矿业。在价格繁荣初期,大宗商品价格上涨带动澳洲贸易条件的向好,经常项目下出口收入大幅增长,矿业公司以外国直接投资形式投资,两者都与澳元跨境流入需求密切联系。

第二阶段 :矿业投资热潮阶段2008年至2013年。

中国四万亿需求下铁矿石普氏指数最高涨到100美元/吨,全球低成本的澳洲矿业投资利润暴涨,外资主导的矿业公司在澳大利亚境内留存的利润,被记录为国际收支经常账户中的“收入流出”,会计惯例上“收入流出”中的再投资的利润(即利润扣除派息)被视为名义上分配被送往海外投资者,其实并未离开澳洲本土。外资在澳洲投资的收益长期高于澳洲在海外投资的收益形成的净收入赤字,导致经常项目赤字扩大。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64