徐小庆:现在的A股是个不错的投资机会

01

影响A股的核心因素

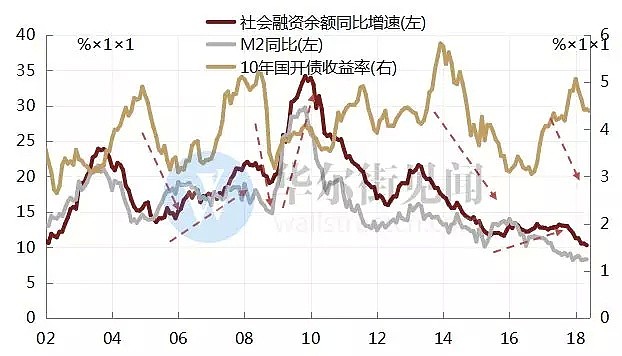

从历史上来讲,凡是信用收紧的环境,A股市场的表现都不好。比如2010-2011年,全年熊市下跌了20%左右;2013年钱荒的时候,创业板都也还可以,为什么A股今年和全球其他的市场脱钩?其他市场的表现还过得去,但是A股跌幅不是倒数第一就是倒数第二!

表面上看,这跟贸易战有关系,但不是核心问题,核心问题是自己国内的信用收缩,信用收缩就是大家说的去杠杆,杠杆就是债务,债务扩张变的越来越困难,所以它就不断地下降。

目前我们看到的这个信用收缩的大环境,它只是一个大趋势、一个常态的开始。现在我们还能够做一些缓冲,但是基本不太可能让整个信用债务扩张重新回到一个上升的通道,所以这个环境决定了,我们要调低对所有的资产投资回报率的预期,不太可能再回到很高的状况了。

02

中国的房地产未来怎么样?

2008年以前,其实中国最好的投资是股票和实体,所有的制造业都是赚钱的。中国加入WTO之后,出口高速增长,实体是很赚钱的,企业的运营能力也很强,股票市场自然而然也一定是上涨的。

2008年之后,房子最赚钱,因为2008年之后我们的债务在高速增长,而房地产是一个典型的需要持续借钱的行业。由于我们的经济发展模式转向了依靠房地产作为支柱产业,同时依靠债务持续扩张的发展模式,导致我们真正好的投资属性发生了很大的变化,最好的投资不再是实体和股票,而是变成了房地产和信托!

高收益的信托和房价的上涨只是一个硬币的两面性,但是都是一个结果,高收益的信托给你提供了一个相对更高的、没有风险的投资方式,那你对股票就更没有信心了。

未来十年怎么样?GDP和M2这两条线已经开始收敛,如果说未来这两条线重新回到2008年以前,我们的债务增长和经济增长基本匹配,政府叫去杠杆,其实更准确的叫法就是“稳杠杆”,我们就要稳定在这个水平。这意味着,未来十年整个国家的发展要重新回到制造业主导的模式,我们要发展中高端制造业。

当你回到这样的模式下,整个大的投资方向都会发生变化,我们又会重新回到股票反映实际的基本面。从大的角度来讲,股票反而可能是未来十年最好的投资,而房子还有信托这些东西的投资属性会下降。

中国下一轮的产业周期、产业集中度会变的更高,不会再像十年前中国的制造业一样遍地开花,因为中高端制造业需要配套的产业集群和供应链网络。美国现在好企业所在区域是非常集中的,人口也是越来越集中,而且只集中在十几个地方,其他大部分地方都是地广人稀。

中国14亿人,假定有一半人在城市,那这7亿人可能会集中在20个城市,最多是30个城市,因为只有这二、三十个城市能够提供持续的产业性就业机会。这就意味着每一个城市要接收两千万到三千万人口,而这中间能够持续地人口流入的城市,他未来的房价是有上涨的空间的,凡是不能够进入到这个行业的城市,他现在的房价可能在未来十年、二十年都不会再涨!

所以,中国的房地产未来是分化的格局,而且会分化得非常厉害,只有那些在产业升级中能够受益的地区才可能保值增值。

03

A股市场的风格转换

年初我们提出2018年资产配置的以上观点,目前看还是比较前瞻的。

对于当下的股票市场,我们现在估值肯定是处在一个比较低的位置,跌倒2500就是历史最底部了,2700距离最底部还有10%,所以2500也不是没有可能。

跌到底部的关键问题是,除了2008年接底,大多数底部要横一段时间,有时候横六个月,一年两年的都有,像上一次比较长2012-2014年两年的时间,所以跌到底不代表马上就能起来,可能要振荡一段时间。

大家老说中国的A股不赚钱,其实也不对。就说沪深300,从2003年到现在它的年化收益是17%,和我们的经济增长是差不多的,不是不赚钱,其实还是很赚钱的,但是为什么你老觉得你不赚钱?因为你每次都追涨杀跌!

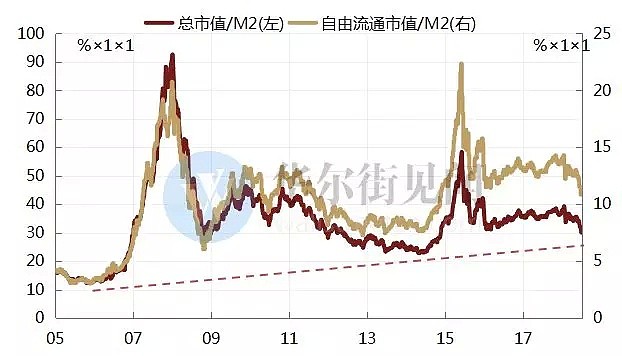

股票的市值和我们的货币比值,它的底部都是在抬高的,我们现在虽然没有到历史的最底部,但是底部是在抬高的。这一轮的底部比过去要高,老百姓对股票的总体配置比例还是在增加的。这是股市和GDP的比值,从两年的维度来讲,现在A股是不错的投资机会。

从股票风格上来讲,一般A股市场在两年到两年半的时间会有一次风格转换。从2016-2018年,单纯从过往的经验来讲,接下来A股市场有机会的话会更多地体现在成长股和创业板上。从更长的时间维度来说,其实我们现在已经进入到了一个存量经济时代,它的特点是行业集中度变的越来越高,大公司会变的更庞大,就像我们现在看美股基本就是那四大公司支撑了整个美股。

2015年以前,中国的经济是增量模式,收入高增长,这个时候一定是小公司有机会,只要抓住一个发展不是很成熟的产业就有很大的增长空间;2015年之后中国进入存量经济时代,需要产业的整合来完成,从这个大周期角度来讲,大公司在未来还是会战胜小公司。因为随着科技行业的回归,大公司的内涵也会发生变化。

随着独角兽的发展,将来你会看到中国的沪深300、上证指数就代表了各个行业的大公司,从这个角度来讲,这些指数长期会跑赢小的指数。

深度学习·闭门课

8月19日,作为国内领先的互联网金融资讯平台,华尔街见闻将在上海浦东举办全市场首款投资类线下体系教学课程“大师闭门课”。敦和资管首席经济学家徐小庆则将作为首位授课导师,推出“从利率周期判断大类资产配置”主题核心课。

徐小庆十年功力,全天沉浸式学习。干货满满,不走过场,传授你投资绝学!

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64