发财报当天跳涨11%,次日跳水9%!是什么将车辆交易平台Carsales股价送上过山车?

摘要

这次的财报季可谓是惊险万分,不少个股在发布财报的当天经历了巨大的波动;在第二个交易日,“逆转”的戏码也频频上演。

笔者就借本文,聊一聊最近上演“过山车”的车辆交易平台—— Carsales(ASX:CAR)。

8月21日

财报发布前一天

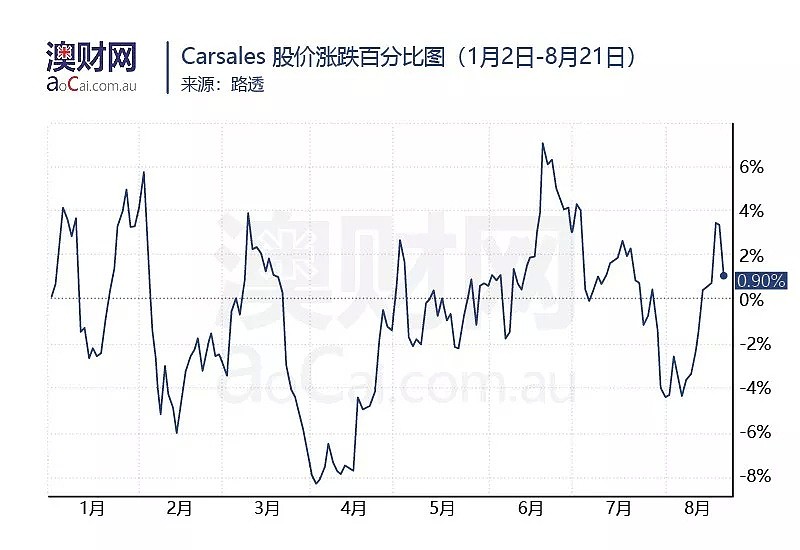

在1月2日——8月21日这段时间内,Carsales因董事会主席退休、重大债务调整等公告,经历了上上下下的多次起伏,最终依旧录得0.9%的正增长,收盘价14.65澳元。但是接下来的剧情,且远远出乎了众人所料。

8月22日

财报发布当天

公司财报的数据相当亮眼,并且基本全部达到了各大投行分析师此前的预期:

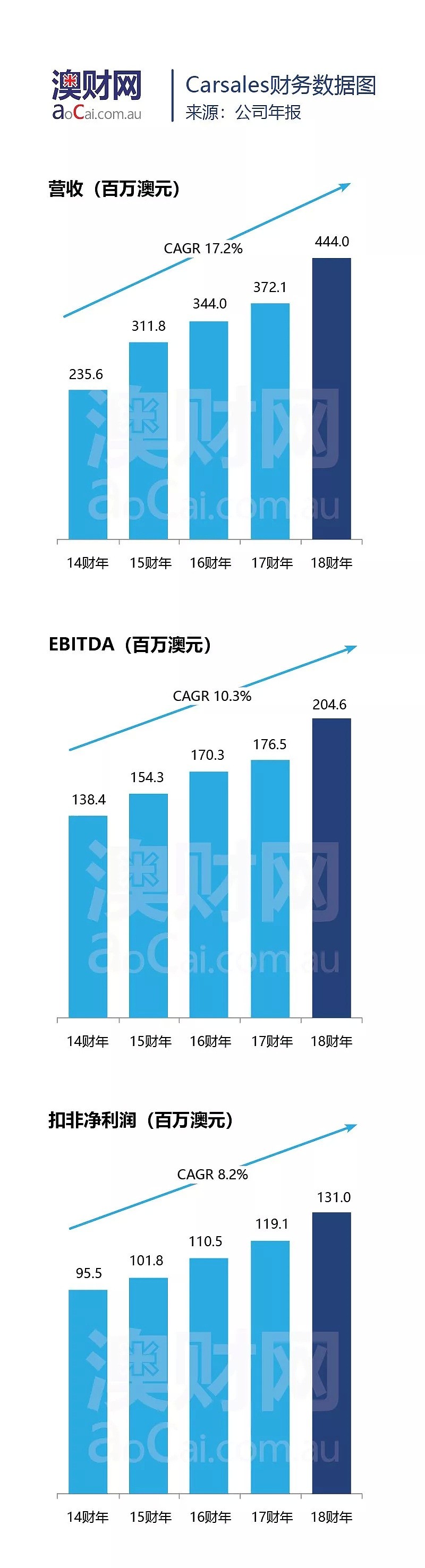

账面营收同比增长19%,至4.44亿澳元

账面EBITDA同比增长16%,至2.05亿澳元

账面净利润同比增长69%,至1.85亿澳元

扣非净利润同比增长10%,至1.31亿澳元

不仅如此,18财年各项数据的增速均高于近4年的CAGR,进一步证明了本次财报的出色成绩。与之对应,当天的股价曾一度达到16.45澳元,创下公司历史新高。最终收盘价录得16.25澳元,单日涨幅近11%。

8月23日

财报发布后一天

开盘便来到了16.04澳元,相比昨日收盘跌去了2.5%。等到午盘的时候,价格已经来到了15.2澳元一线。当天最终以15.05澳元收盘,相比昨日收盘跳水近9%。

究竟是什么让价格出现如此大的反转,在第二天便逆转了第一天几乎所有的涨幅?

其实这一切都隐藏在细节里,就像谚语所说:The devils in the detail。机构的投资人挖掘了出来,部分“用脚投票”的散户们却不知所措。

细节1

海外公司的会计调整

此前笔者写过关于Carsales高价收购韩国公司SK Encar.com(以下简称“SK”)的文章。当时Carsales持有SK 49.9%的股份,因此在计算企业营收时,SK的营收不会计入Carsales的营收。收购完成后,Carsales对SK实现完全控股,因此SK的营收会计入Carsales的营收。

SK的账面营收为2600万澳元,如果将这一影响扣除掉后,Carsales的账面营收为4.18亿澳元,同比增速从19%下调至12%。基于此,近4年的CAGR从17.2%下调至15.4%。从这两组数据可以明显看出,实际18财年的增速是低于近年来的均值。

如上所述,同理适用于EBITDA的会计操作。SK的账面EBITDA为1380万澳元,将其扣除后,Carsales的账面EBITDA为1.91亿澳元,同比增速从16%腰斩至8%。基于此,近4年的CAGR从10.3%下调至8.3%,18财年增速略低于近年均值。

细节2

估值提振推动的账面净利润

Carsales的账面净利润同比增长69%至1.85亿澳元,但是其中有5700万澳元来自于SK估值的提振。Carsales以2.44亿澳元的价格收购SK剩余50.1%的股份,使得SK的整体估值来到了4.46亿澳元。

Carsales原本49.9%的股份账面价值为1.5亿,因为这次收购操作,再加上汇兑所得,使得Carsales“自己给自己”操作了5700万澳元的利润。因此,账面净利润没有任何指示意义,需要关注扣非净利润的增速情况。

细节3

沉重的收购债务

如第二点所述,Carsales高价收购了SK,又没有选择做定增,因此只能通过债务来进行融资。在这样的背景下,Carsales的债务负担出现了巨大的跳涨。

杠杆率(债务/所有者权益)来到了1.4倍左右,同比去年的0.7倍,增长了近100%。净杠杆率 (债务-现金/所有者权益)来到了1.2倍,同比去年的0.6倍,增涨了近100%。在宏观环境波动剧烈的当下,翻倍的杠杆率使得风险程度猛增。

细节4

背离的现金流

尽管各项盈利数据呈现上升趋势,企业的经营现金流却出现了下跌,从1.25亿降低了1.19亿,呈现了背离的趋势。EBITDA现金转化率更是录得58%的新低。

主要还是因为SK的收购所需准备的营运资金和技术系统升级造成的现金压力。管理层对其解释为时间节点问题,但是在这个现金为王的当下,还是对投资者带来了一定的负面情绪。

小结

综上所述,Carsales的逆转线索其实都隐藏在细节当中。管理层没有在本次财报中给出具体的19财年指导预期,依旧沿用了“solid”一词。按15.34澳元的收盘价计算,Carsales的EV为40亿左右,按照2.05亿的EBITDA,EV/EBITDA倍数在19-20倍左右。

相比类似商业模式的Seek(ASX:SEK)的16倍来说,有一定的溢价。但是,Seek未来的增速预期有所下降,而Carsales有望进入上升通道,因此估值也实属合理。投资人可以等到10月27日的年会, 基于届时的未来预期,在作出相应策略。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64