“土澳”可能比你想的更懂时尚——漫谈“成名在望“的澳洲零售时装股

整个九月,全球四大时装周——纽约、米兰、伦敦、巴黎为时尚人士们带来“四出好戏”,甚至不那么关心时装设计的人们,也会对今年的时尚风潮点头论足一番。视野转向澳洲,虽然没有国际四大时装周的热闹,但澳大利亚也有着独特风格的“时装盛宴”——澳大利亚时装周。

图:悉尼时装周

由于澳大利亚地处南半球,与中国、纽约、伦敦等北半球国家季节相反,澳大利亚时装周的定位,即其对品牌季节性的要求更宽松,同时适应春季和秋季需求也会有助于品牌销售。每年大约在5月举办的澳大利亚时装周吸引着一众本土设计师品牌甚至是海外品牌的参与,例如耳熟能详的Sass&Bide, Dion Lee, Alice McCall等,澳洲服装的设计以其强烈的线条感、独特的色彩搭配和风格化的剪裁而在世界时装产业中拼出一席之地。

诚然,人们对美、具象化的艺术总是不可抵抗。本期笔者就和大家漫谈澳洲市场的那一些零售时装股票,看完之后你可能会诧异道原来“土澳”的时尚市场居然这么庞大。

零售业的寒冬,本土企业更接地气

2017年,一个接一个的国际零售品牌宣布退出澳洲市场,或是干脆关门大吉,或是将销售渠道授权给本土的零售商,例如去年5月,TOPSHOP澳洲分公司进入自愿托管程序,8月,GAP宣布关闭所有的澳洲分店;10月,美国快销品牌FOREVER 21宣布退出澳洲市场。这些已退出的企业可能抱怨澳大利亚的消费能力有限,也可能抱怨澳洲经济收缩,或是消费者们纷纷“消费降级”。

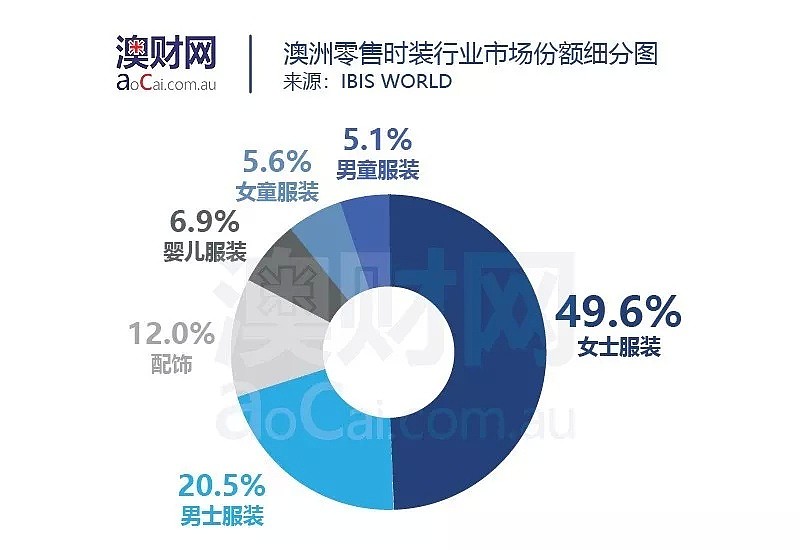

根据IBIS World对澳洲零售业的调查,2018年整个行业的营收预计将达到167亿澳元,2014-2019年预期增长率为2%,长期来看,2019-2024年预期增长率为1.9%。细分来看,女性时装销售占到近50%的市场份额,男性时装销售则占到20.8%的份额。就总量来说,相较于美国、欧洲及亚洲,澳洲的零售服装市场规模确实很小,特别是男士时装。但并不能断言澳洲的零售时装行业就不景气,因为这就是澳洲市场的特性之一。

但令人惊讶的是,今年到目前为止,澳交所上市的那些时尚股票们,他们大多数都表现很好:

这些公司旗下的品牌都是澳洲耳熟能详的本土零售品牌,例如:

Accent Group旗下的Hype DC:

专营时尚鞋履;

Globe International旗下包括Globe、DC Shoes、Almost等街头服饰品牌;

GLG Group则是依靠格理成衣(Ghim Li)为全球的买家提供成衣加工服务;

Gazal Group代理了包括Tommy Hilfiger、Calvin Klein、Pierre Cardin这样的国际大牌;

Nobi B Group是澳洲最大的女性时装零售品牌,旗下包括针对不同消费人群的5大子品牌;

Premier Investments旗下的Just Jeans是澳洲销量最大的牛仔品牌;

Specialty Fashion Group经营着主打时尚和休闲的City Chic这一女性时装品牌;

从这些公司的股市表现以及披露的公司财报中,我们不难看出即使是在澳洲零售业规模收缩,消费者信心不足的市场大环境之下,这些扎根本土的时装零售公司依然能取得不错的成绩。个中缘由,笔者认为主要有一下几点:

以个性化、性价比和可持续性作为消费者驱动因素

在线零售扩张幅度持续加大,更专注手机端购物体验

像初创企业一样拥抱科技,推出更新颖的购物方式

当然,澳洲本土零售企业能够屹立于行业的“寒冬”而不倒,肯定离不开消费者的认可,以及多年以来这些公司培养出的消费者购物偏好和购物粘性。在这里,笔者选取了三家最具代表性的澳洲本土零售时装公司进行分析。

时尚鞋履之王——Accent Group (ASX:AX1)

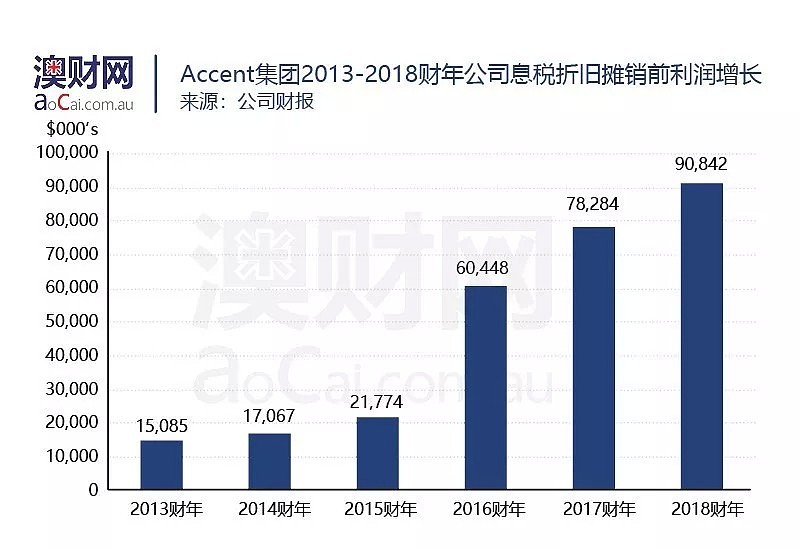

Accent Group是区域性的鞋类销售商,在澳大利亚和新西兰分布有446家零售商店,同时还经营着旗下品牌:The Athlete's Foot,Hype DC,Skechers,Vans和Timberland等的网上商店;根据其财报显示,2018财年Accent的销售收入增长5%,录得8.61亿澳元,息税折旧摊销前利润录得9080万澳元,同比增长15%,与此同时,其网上商店的销售额同比增长了131%。

可以看到,在过去的五年里,Accent通过拓展销售渠道,聚拢分销网络和加码网上商店,实现了盈利表现的不断增长,2015-2016年更是达到了近3倍的提升。

在实体零售店方面,Accent瞄准年轻消费群体,通过周期性的折扣促销活动,使得顾客的复购率达到12.2%,这对于鞋类零售来说是效果非常不错的营销策略。同时,公司提出的“新概念零售店”的营销理念也获得了不错的反响,零售店通过电子屏幕展示商品,通过社交网络搭建线上和线下的购物联动,这种新潮时髦的购物体验深受15-35岁消费者的喜爱。

而在网上商店方面,其“到店取货(click-and-collect)”和“送货上门(click-and-dispatch)”业务帮助其网络销量实现了131%的增长。同时,Accent为旗下的Timberland, Dr. Martens, Platypus New Zealand 和Skechers New Zealand打造了独立的网上商店,方便品牌收纳忠实顾客。而目前最受年轻消费者喜欢的消费分期App——Afterpay也在线下和线上同时登陆,进一步帮助其提升销量。

Accent的这一系列经营策略体现出其对消费者的需求、偏好及能力的精准把控,当竞争对手还在搭建网上商店时,Accent就已经能够提供成熟的网购服务了;当竞争对手在最大的商场开设旗舰店时,Accent通过更新零售店的购物体验留住了消费者。在未来,Accent预计引进更多的品牌,例如耐克和阿迪达斯的高端系列,同时也将推出自营品牌,包括新的独家品牌Filling Pieces和ARKK。它向市场证明,时尚零售业没有衰败,只是大家都没弄懂消费者需要什么。

澳洲女人的衣柜——Specialty Fashion Group (ASX:SFH)

1998年就在澳交所上市的Specialty Fashion Group可谓是澳洲本土时装零售商的鼻祖,在2018年以前集团一共拥有6个子品牌,涵盖了低、中、高所有价格区间的女性服装。但是在今年5月,Nobi B Limited (ASX:NBL) 以3100万澳元的价格将Specialty旗下的Katies,Millers,Crossroads,Autograph和Rivers品牌收入囊中,Specialty只留下了City Chic单一品牌,这笔交易对于Nobi B来说无疑是捡了个大便宜。对于Specialty而言,其现阶段最需要的就是集中化的经营。

根据其2017财年的财报显示,除了City Chic品牌之外的其余品牌在1年内由于业绩不良而关闭了62家门店,公司全年总亏损达到840万澳元。而到了2018财年,公司依靠单一品牌——City Chic录得1.32亿的收入,息税折旧摊销前利润录得1990万澳元。

也可以看到,在进行单一品牌话经营之后,City Chic的营销业绩突飞猛进。财报表示,过去一年,Specialty为City Chic打造了全新的品牌定位,全新的网购平台,并且升级了位于美国的仓库,拓展了在美国的销售渠道。一系列的措施为City Chic带来了12.9%的销售提升。

对于Specialty的经营策略,资本市场的反响也是非常不错,在宣布出售计划的当天,Specialty的股票上涨了52.63%,有分析师表示:这一出售计划是挽救Specialty颓势的唯一方法。

墨尔本的街头潮流——Globe International (ASX:GLB)

上世纪70年代,来自墨尔本的三兄弟斯蒂芬,彼得和马特希尔像很多同龄人一样热衷于滑板运动,他们在90年代爆发出街头时装潮流的时候创立了自己的滑板鞋品牌Globe,接下来Globe不断在国内扩张甚至远销北美和欧洲,并于2001年在澳交所上市。专注于街头时尚的Globe甚至获得了美国服装巨头PVH Corp21%的持股,而后者拥有Calvin Klein和Tommy Hilfiger等标志性品牌。

根据其2018财年的财报显示,本财年的收入上涨5%,录得1.47亿澳元;息税折旧摊销前利润达到960万澳元,同比增长57%,税后净利润增长66%,录得840万澳元。这也是公司上市以来表现最好的一个财年。

虽然Globe的业务已经拓展至北美和欧洲,但澳大利亚仍然贡献了绝大部分的销售利润,区域整体销售增长温和(+2%)。其北美地区业务在经历了重组之后回归正轨,因为其在2017财年收购了美国著名街头品牌Salty Crew,这一品牌为Globe北美带来了11%的利润增长。

Globe是根植于澳洲文化的时尚零售商的代表,让公司引以为豪的就是其对潮流文化的理解。走上澳洲街头,我们很容易发现14-24岁这样的一个消费群体的穿搭风格和Globe的设计风格出奇的一致。Globe甚至在2015年出了一本自传体的书:《Unemployable: 30 Years of Hardcore, Skate and Street》以纪念其成立30周年。Globe近两年的扩展,以及在北美市场上积极的活动,不难看出,澳洲市场已经被Globe吃透了,而他们想的更多的是怎样把公司打造成像Supreme那样的潮流帝国。

小结

根据麦肯锡咨询五月份在澳洲发布的《2018时尚产业报告》,麦肯锡分析师对未来的行业状况持乐观态度,但“不确定”和“挑战”依旧是这个行业中高官们最爱用来描述今年行业状况的词汇,比较在这样的经济形势之下,没有公司能够100%准确的把握消费者的行为。但是,从上文对三家代表澳洲的零售时装股的分析我们不难看出——“八仙过海各显神通”。

Accent集团有着明锐的“嗅觉”,它们知道如何吸引年轻人这类主力消费群里进店购买,它们也提供着最in的科技购物体验;Specialty Fashion集团及时调整战略,助力品牌的可持续发展,在做减法的过程中获得额外回报;Globe International则是根植澳洲文化,它们能提供的产品就是消费者们想要的,树立了别具一格、特立独行的品牌形象。

资本市场对于出色的经营理念从来都不会“吝啬”,事实证明,在其他零售商“喋喋叫苦”的时候,澳洲零售时装公司们反而获得了令人咋舌的股价增长。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64