皇家委员会中期报告:金融机构“贪婪成性”,主管机构“监管不力”,金融改革该往哪走?

10月2日(周二)澳大利亚反对党主席Bill Shorten及金融事务发言人Clare O’Neil表示,金融机构皇家委员会发布的中期报告并没有听取各个方面的意见。他们表示,有超过9000人向皇家委员会提起申诉,仅有27人的经历得到披露。他们表示Morrison政府并不是真正想要成立一个金融皇家委员会,在制定进程时一直持草率态度。

抛开政治因素不谈,皇家委员会及中期报告在澳洲受关注程度也可见一斑。该皇家委员会成立于2017年12月14日,专门处理银行、养老金及金融服务机构的违规问题(Royal Commission into Misconduct in the Banking, Superannuation and Financial Service Industry),并任命Kenneth Hayne负责整个调查。

在该皇家委员会成立以前,业界大大小小的公开调查已有70次。该委员会参考了前人的调查,并前后两次向多家金融及监管机构询问其是否存在不当或违规操作,以及具体内容。在这些询问中,每个大型机构均表示出现过不当操作。

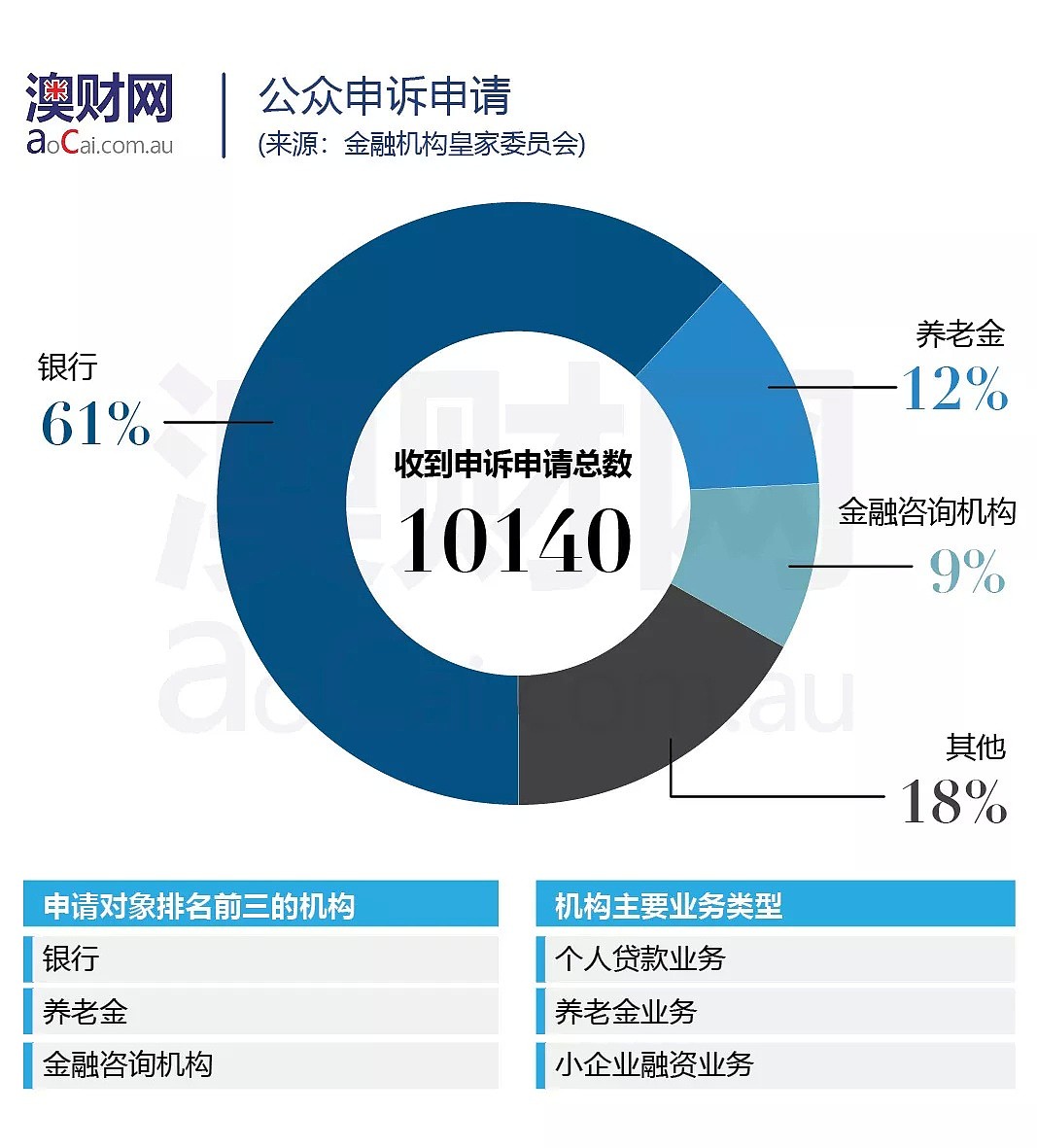

同时,委员会还在网站上公开征集投诉申请,截至2018年9月28日,网上共收到10140份申诉 ,其中涉及机构主要是银行,其次为养老金和金融咨询机构,问题主要关于个人理财,养老金和小企业贷款。

通过分析上述材料委员会发现,单独解决每一个申诉并不现实。皇家委员会决定在听证会上通过分析具有行业代表性的一类案例来分析造成问题的深层原因。目前,委员会已举行六轮听证会,第七轮将在11月19日至28日举行。

皇家委员会根据前四轮听证会的内容撰写了中期报告,并于2018年9月28日(上周五)发布。本次中期报告聚焦了包括个人贷款、金融咨询机构、中小企业贷款和偏远地区金融服务在内的四类案例,分析了造成这些问题的原因,并大致提出了未来改革方向的畅想。后续听证会内容的分析和探讨将在2019年2月1日截止的最终报告中呈现。

本文将从分析中期报告中提到的造成金融机构违规操作的原因,和未来改革方向这两方面进行展开。

深究问题成因:金融机构贪婪,监管机构监管不力

中期报告指出,皇家委员会成立的意义并不是罗列金融机构的不当和违规操作,而是分析造成这些问题的深层原因。委员会明确行业中存在的不当和违规操作不是个人行为,而是行业性群体性的,并指明这是由于金融机构的贪婪和监管机构的监管不力共同造成的。

最大化客户利益本应是金融机构提供产品和服务的核心准则,金融机构应当为客户提供最符合他们条件,最“经济实惠”的产品和服务。法律也要求金融机构为客户提供“有效、诚实和公正”('Efficiently, honestly and fairly’)的服务。做到这些有助于机构建立良好的声誉并可获取长远的利益。

但现实是,机构将卖出更多利润更高的产品和服务作为自己的唯一准则。这一点体现在机构对员工的激励机制上:员工卖出利润越高的产品和服务越多,得到的报酬越多,机构的利润就越大。而行业中没有激励机制会因为员工为客户着想而奖励员工。这些金融机构的贪婪使得他们不断追求短期利益,放弃了为客户提供诚实的服务。

金融机构的贪婪在中期报告中有着很好的体现。对于贷款机构而言,它们存在问题之一就是卖给客户的产品并不是客户最需要的,而是机构“认为”客户“需要”的。对于一些金融机构而言,与客户的“沟通”是为了向客户卖出产品而收集信息的手段,而客户的“需要”是机构告诉客户他们“需要”什么。机构会奖励那些交叉销售(cross-selling)的员工,并认为他们满足了客户“未被满足的需求”。

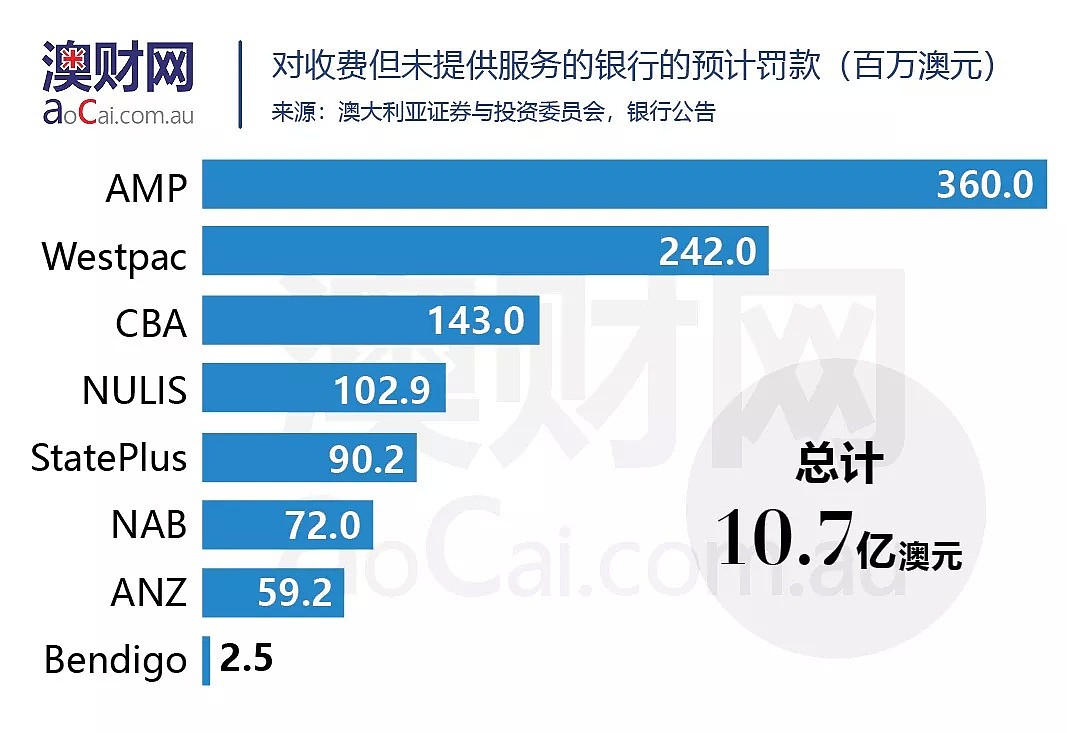

对于金融咨询机构而言,委员会总结了它们存在四大问题,其中一个就是收费但不提供服务。对一些签订长期服务条款的客户来说,一些机构和咨询师即使在知道客户已经去世多年的情况下,仍会持续收取费用。这些费用收取的方式较为隐秘,使得客户无法察觉。同时一些机构并未将咨询师的每一位客户都记录在案,这也造成了监管的空白。咨询机构和咨询师的贪婪使得他们做出了这么明显的欺骗客户的行为。

监管机构的监管不力助长了金融机构的贪婪。金融机构的违规行为要么没有受到惩罚,要么惩罚力度不够。金融行业的两大监管机构分别为APRA(澳大利亚审慎监管局)和ASIC(澳大利亚证券与投资委员会)。

APRA的核心职能是防止金融机构倒闭和金融体系崩塌,ASIC的职能是监管机构是否出现违规行为。因此,当出现违规操作的时候,机构首先观察的是ASIC的处理方式,当问题涉及机构架构和机构风险文化的时候需要看APRA的处理。

在过去的监管中,APRA从未上法庭处理过违规行为,而ASIC很少上庭处理。当金融机构的违规行为被披露时,一般只会有以下惩罚措施:机构公开道歉、提出整治措施、在媒体上披露已与ASIC长期沟通、发布侵权通知(infringement notice)或强制承诺书(enforceable undertakings)。

这些惩罚看似有效,但在过去10年,ASIC对大银行发布的侵权通知金额总额小于130万澳元,而四大行之一的CBA(澳大利亚联邦银行)仅在2017财年利润就达侵权通知总额7000倍的99亿澳元,侵权通知对大银行的影响微乎其微。同时强制承诺书中提到的赔偿也远小于ASIC上庭起诉机构所要求的赔偿金额。

在上庭处理的案子中,ASIC主要针对个人并非针对金融机构本身。如今金融行业共有咨询师25000名,但从2008年至今,ASIC仅禁止229名咨询师从业,其中仅有半数被永久性禁止。在过去的5年里,ASIC并未对任何咨询师提起民事诉讼,在历史上也从未对咨询师不以客户利益为中心提出任何民事诉讼。在过去10年,ASIC仅对6家金融服务机构提起民事诉讼,并且有4起发生在2018年。而在刑事诉讼中,ASIC也倾向于针对个人而非金融机构本身。

由此可见,金融监管机构的监管不力助长了金融机构“追名逐利”的歪风邪气。

改革方向畅想:简化立法或许是条路?

在明确如今金融行业存在的问题后,中期报告大致探讨了未来改革的方向。其中一个是改革金融机构现有的激励措施,但报告指出,这难以从根本上改变金融机构的“贪婪”文化。

报告还提出是否需要进行新立法的问题。Hayne先生表示,现有立法已经较为全面,但金融机构仍然不断出现违反规定的状况,说明问题并不出在法律本身上,而是出现在法律的实施上。

新法律法规的出台只会增加现有法律体系的复杂性,模糊金融机构应当提供“有效、诚实和公正”的核心。报告指出,未来或许需要通过简化现有立法来突出核心思想,并加大监管力度。

总结

在中期报告中Hayne先生指出,经验告诉人们,仅仅是教育行业工作者做正确的事情是不可行的。从业者在从业过程中会迅速使自己相信对自己最有利的就是正确的,他们还会为了一己私利做出侵害客户的行为。

对于金融行业违规操作的分析和改革对于社会十分重要。中期报告较为透彻的分析了行业中出现问题的原因。对于未来的改革措施,虽然中期报告提到的不多,但不难看出主要职责还在监管机构,而非皇家委员会。

虽然皇家委员会每轮听证会后业界机构都会进行相应的调整,但如果监管跟不上,机构可能还会故态复萌。如果监管机构仍不能下定决心彻底改变如今监管不力的行为,那么即使本次皇家委员会进行了极为深入的研究,也无法改变如今行业中存在的问题。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64