QE即将结束,欧洲央行做出微调

欧洲央行管理委员会在本周三,举行非货币政策会议。其会议内容是针对明年起各国的出资比例进行细节协商,包括技术上的细节问题。

从数据报告中,欧元区的19个成员国央行需根据该国总人口和国内生产总值占欧盟GDP的比例,向欧洲央行给付核心资本金;英国等9个非欧元区的欧盟成员国央行业需要为参加欧洲中央银行系统所产生的的运营成本,支付欧央行认购资本的一小部分份额。

下个五年期调整的时期是2019年1月1日,然而2019年3月底英国将脱离欧盟,可能会再次调整。欧洲央行QE量宽买债计划在中,“公共部分”政府债券购买计划(PSPP)遵照“出资比例”,来分配各成员国的公债购买规模。因此本次调整正好是欧洲央行明年起1月起停止QE的重要时刻。

目前整体债券市场的趋势已经再次创出新低,债券市场的份额直接影响到各国经济的状态,因此欧洲央行决心避免用新的出资比例来干扰债券是市场,并在QE结束之前尽量保持最小变动。

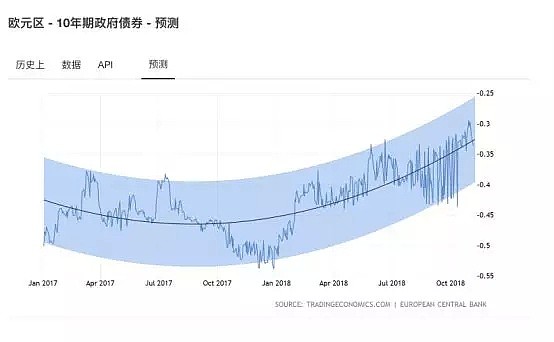

图中10年期的政府债券已经在中轨附近,如果这次控制得当,将可能继续保持中轨区间位置平衡。但是不排除在QE结束后所收到的资金再度投资,对于出资比例计划而产生分歧。

从欧洲央行消息得知,目前已从10月起将QE月度买债规模减半至150亿欧元,并将在12月底结束规模高达2.6万亿欧元的刺激计划。表示将把所持到期债券的回笼资金用于再投资,以期在净购债计划结束后继续为债市提供缓冲。

欧央行公债购买计划的希腊,PSPP债券购买中意大利公债占比18.8%,比现有的该国出资比例高出了4.6个百分点,与法国一道成为“最被超买”的欧元区国家债券。

此外,欧洲央行是否会将再投资目标对准较长期债券,即采用类似于美联储“沽短债、买长债”的“扭曲操作”。 由于欧洲央行的再投资项目目标是“市场中立”(market neutral),买债比例需要取决于各国未偿付的债务规模。这就令欧央行的长债再投资计划面临批评,因为意大利有更高的债务库存,但其他国家没有。而且一些国家的短期国债对经济影响更大,例如浮动利率的住房抵押贷款等。这代表,欧央行QE净买债项目停止后的再投资手段仍面临不少难题。

债券市场QE影响着各国政策经济等其它问题,但对于外汇市场中欧美的走出也起到决定的干扰。从 上图月线级别中,今年欧美从2月中旬就开始了将近大半年的下跌走势。在年关将至以及欧洲央行QE问题上,从时间阶段是否能够改变目前欧美的下跌态势。则需要关注欧洲央行在在回笼资金后再投资的标的和力度。从欧美的图形中可关注到目前已经到达重要的水平区间位置,在这个阶段的政策刺激和其它市场的影响相对会比较大一些。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64