CMC Markets | 中期选举之后,一切只是刚刚开始

隔夜美国三大股指继续下跌,道指跌2.21%,标普跌1.82%,纳指跌1.7%;从技术上值得注意的是:三大股指,日线上均出现下破年线的走势(M250)。

(纳斯达克Nasdaq指数日线)

(S&P500标普500指数日线)

技术分析上,年线(M250)是长期均线系统中重要的参数,此次美股三大股指双双下破年线是否预示着美股出现了中长期趋势的拐点?

技术上看,以道琼斯工业指数(美国30指数)日线为例:

交投方面,短期三大股指出现了下破年线的走势,不过观察年初1月底至5月4日的道指出现了快速的调整,最终呈现了一个3个月完整周期的收敛楔形结构调整,不过它对于投资者的启示在于左侧出现第一波快速下跌时,往往在多数投资者看似破坏和破位的阴线背景下,会出现一次短线有力度的回抽。

因此短期对于美股三大股指走势不悲观,中线至于是模拟1月— 5月的收敛结构?还是选择出现阴跌下行的推动浪,需要继续观察。

对于道琼斯30指数,短期留意25100 — 25400点水平的卖压,12月至明年2月,道琼斯指数的波动区间下限重要支撑水平位于23400 — 24100点水平区域。

对于美股目前的下跌,我们认为不出意外:

1、在10月11日“中期选举前的市场平衡”一文中,我们谈及了,如果众议院最终被民主党拿下,那么对于美元、美股将形成利空,提振美债。

11月7日当日美股出现上涨,不过11月8日即出现十字星走势,11月9日开启下跌;因此当前美股的下跌,中期选举的影响不言而喻。

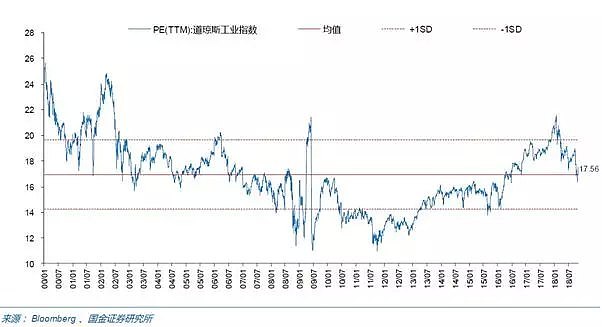

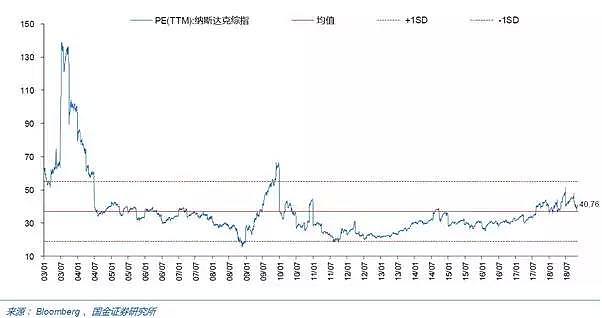

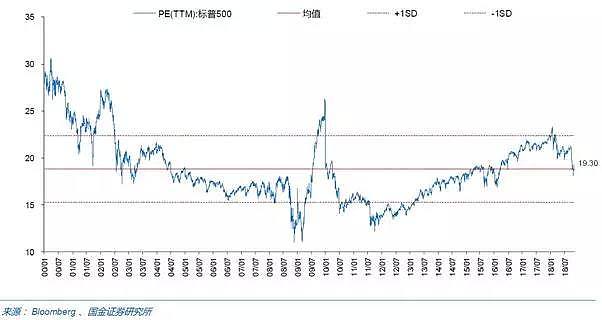

2、估值体系上,当前三大指数的估值体系属于近15年(2003 — 2018)以来的中枢偏上水平,美股吸引中长线资金的吸引里不足。

以PE(TTM),滚动市盈率作为价值估值,道琼斯工业指数当前为17.56、纳斯达克指数为40.76,标普500指数为19.3;

动态PE(TTM)计算方式:市盈率TTM是价格除以最近四个季度每股盈利计算的市盈率。

以CMC Markets中调取产品目录,选取“股票”、“美国”、“信息科技”,以右下角“市场表现及波动率”中选取“一个月”周期排序,英伟达(NVIDIA)、苹果(APPle)等中国投资者熟悉的美股科技股跌幅居前,尤其英伟达出现了一个月下搓近35%,一年表现来看,苹果也仅剩3.4%的全年上涨,英伟达则出现了下跌。

因此从板块角度看,近期推动美股下跌的重要做空力量源自于科技股。科技股此前带动市场不断创出新高,以及制造了波及全球的互联网热潮,为何此时此刻连续出现大幅下挫?

篇幅以及水平有限,很难面面俱到。不过我们用一个关键字“戴维斯双击”可以做出一个初步的解析:

a:估值体系偏高(参考纳斯达克PE(TTM));

b:大市值科技类公司的财报表现不佳,市场信心动摇;

c:中美贸易关系的冲击以及中期选举后美国施政格局将改变;

d:指数出现下跌,大市值权重股势必被动调整,“戴维斯双击效应”出现;

3、中期选举之后,特朗普此前主推的“减税”、“增加财政支出”为主要模式的财政刺激政策可能明年起会逐步变化与退出,美联储主席鲍威尔在中期选举后的第一次议息会议表示“美联储的目标是保持经济增长,同时保证通胀受控和确保金融稳定,美联储会继续监控金融状况,我们不得不思考还能加息多少,以及加息的幅度与节奏。我认为,我们要采取的路径是非常小心地审视市场、经济、商业联络人如何回应货币政策。”

此举被视为,美联储的加息路径和态度可能改变。另据彭博消息,利率市场对美联储政策路径的信心开始崩塌,“短期利率交易员先前一直深信,2019年美联储会如其预期升息三次,每次升幅25个基点.然而如今,他们已经开始怀疑,在2019年结束之前,美联储恐怕连加息两次都做不到。”

这一点,从中期选举之后,美元短线上涨犹豫出现下跌,非美货币普遍反弹即可看出市场心里预期的变化。

另一方面,对于利率政策而言,房地产市场是直接反应敏感的行业,房利美30年固定利率抵押贷款(Fannie Mae Us30 Year Fixed Rate Mortgage)利率已经上涨至5%水平,为近6年以来的最高水平。

外界开始担心该数据如果上破6%后,会对房地产市场造成的压力?

(Source:Bloomberg)

有兴趣的投资者可以去了解2008年金融危机爆发前,房利美30年固定利率抵押贷款的数值是多少?以便考证。

总结:

中期选举之后,市场的运行逻辑开始复杂,多变。此前特朗普主推的“减税”、“积极财政”可能会有所改变。

美国股票市场估值不便宜,热门行业、大市值公司的“戴维斯双击”风险在放大。

一切只是刚刚开始……

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64