一场暴跌80%引发的惨案!李嘉诚王健林发出警示(组图)

开个会80%市值没了,谁还要放开涨跌停?

港股今天不平静,实在是太“妖”了,动辄腰斩,而且一下子来3只黑天鹅呢!让市场为之震惊。

分别是佳源国际控股(暴跌80.62%),阳光100中国(暴跌64.59%),另外,还有仁天科技控股(暴跌73.33%)。都遭到了二级市场的无情抛售。

先来感受一下这惊心动魄的跌幅,A股的小伙伴们应该很庆幸我们有“跌停板”。

据媒体报道,今天3只港股可能是被斩仓,其中佳源国际主要卖家是华泰金融。阳光100是中国银河及申万宏源在沽。国瑞置业是长江证券在沽。

佳源国际控股大跌80%

引发内房股1200亿市值蒸发

今天佳源国际控股的闪崩,也带动了港股中多只内房股下跌。

碧桂园领跌蓝筹;融创中国2.65%;阳光100中国跌65%;国瑞置业跌21%。

根据每日经济新闻记者测算,今日港股地产板块整体市值蒸发超过1200亿港元。

网友评论:这韭菜割得太狠了

佳源国际控股为何大跌?

据彭博,佳源国际控股一只4亿美元规模、12%利率、于2020年到期的债券下跌,创出历史最低水平;此外,记者查询Wind发现,该公司曾于2018年1月18日发行了一笔3.5亿元高息美元债,利率为8.125%,今日(2019年1月17日)到期。

国际地产资管公司协纵策略管理集团联合创始人黄立冲在记者采访时表示:“市场传闻是由于佳源集团债务违约导致股权质押的交叉违约条款而爆仓,从而导致其他机构的Margin Call(补保要求)。不过我听说佳源的钱已经凑齐,债务不会违约,可能是技术处理不当导致的短暂违约。”

中原地产首席分析师张大伟则分析称,从佳源国际控股盘中近90%的跌幅来看,遭遇机构做空应该是主要原因,但机构不会在没有任何消息的情况下做空,大概率是资金出现了问题。

图片来源:截自佳源国际官网

就当市场猜测正盛,今日晚间18时许,佳源国际控股发布声明称,有关集团分别于2018年1月19日及4月26日发行,共值3.5亿美元票息8.125厘的优先票据,集团确认已偿还全数款项。集团强调目前财务状况健康,业务运作正常。

据港交所披露,目前佳源国际控股的大股东即其董事会主席沈天晴,持股57.65%。

沈天晴是一位在浙江嘉兴发迹的商人,佳源国际则被业内视为浙江新锐房企。佳源国际在其官方网站的介绍显示,公司拥有超过二十年物业开发经验,截至2018年6月30日,在中国拥有的物业组合超过40个,涵盖南京、扬州、南通、泰州、镇江及苏州等城市。

半年前,沈天晴曾表示,上市两年来佳源国际一直在做大做强,股价涨幅高达600%,从上市时的2.48港元/股涨到16.36港元/股。但他一定没想到,两年的成绩,一个下午就被“打回原形”。

日前,佳源国际控股公布了2018年销售简报。2018年12月,该集团合同销售金额约21.525亿元人民币,同比减少31%,合同销售面积约13.95万平方米,合同销售均价约15429元/平方米。截至2018年12月31日止12个月,该集团合同销售金额约201.804亿元,同比增长94.6%,合同销售面积约178.7万平方米,合同销售均价约11292元/平方米。

港交所披露易显示,佳源国际控股在2018年12月19日和12月20日分别获Mingyuan Group Investment Limited增持180000股和160000股,每股平均价13.0277港元和13.1268港元。

值得注意的是,佳源国际此前还发生了一起榜单“乌龙”事件。

据每日经济新闻报道,1月2日,一份《2018中国百强房企销售增幅排行榜》让"佳源集团"迅速登上热搜。从2017年销售额仅79.2亿元到2018年的875.5亿元,1005%的年销售增幅令业内人士惊呼"宇宙首家万亿房企即将诞生"。但这样一家逼近"千亿"的黑马房企,却尴尬地在亿翰智库等机构的2018房企销售排行中落榜。

不过,事件发生后,1月14日,佳源集团发布声明称,佳源集团与佳源国际的主体完全不一致,实际情况是佳源集团2017年销售额为508.25亿元,2018年销售额为875.5亿元,实际增幅为72.2%。也就是说,佳源方解释这是一场主体不一造成的榜单"乌龙"。

据公开资料,佳源集团旗下拥有四家上市公司,分别为佳源国际、博源控股、联合锡矿、西谷数字,而佳源国际只是佳源集团下地产板块的唯一上市平台。

阳光100中国:

正在进一步了解情况

如果说佳源国际控股暴跌是债务问题所致,那么一度跌成仙股的阳光100中国则很难解释。

记者注意到,阳光100中国之前设定的2018年销售目标为175亿元,但实际只完成120.96亿元(包含轻资产运营项目人民币13.12亿元),同比增长约14.03%,仅完成全年目标的68%,对应合同销售面积约94.76万平方米。

阳光100中国相关人士告诉记者,公司运营业务一切正常,今天是整个板块都在跳水,目前公司正在进一步了解情况且正在处理。

图文无关(图片来源:视觉中国)

2019年,房企迎来债务违约潮?

2018年,房地产企业历经彷徨和煎熬,出让股权、裁员降薪,降价促销成为常态。随着调控高压态势不减,不断升高的融资成本和债券资金兑付压力,成为众多中小房地产企业无法逾越的大山,2019年,房地产企业到期债券规模逾5000亿元。

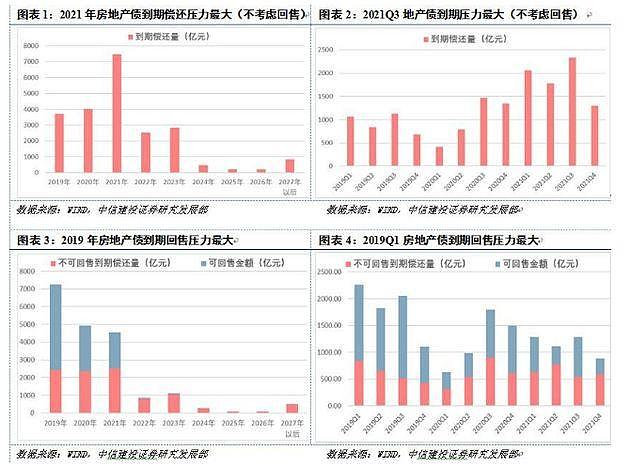

中信建投分析师黄文涛在14日发布的研究报告中指出,存续房地产债到期偿还高峰在2021年,但若考虑回售条款,2019年房地产债偿还压力最大。

未来5年房地产债到期偿还压力逐步抬升,2021年为高峰,2019-2022年分别有3711.93亿元、4026.04亿元、7479.55亿元、2518.99亿元和2846.26亿元到期。从季度来看,2021Q3房地产到期偿还量最高,为2339.26亿元,其次为2021Q1的2061.87亿元,2022年以后单季度到期偿还量均小于1000亿元。

2019年为房地产债偿还压力高峰。其中,3季度房地产债到期压力最大,达到1133.24亿元,而1季度有840.38亿元的债券可回售,因此加上回售规模后1季度为2019年房地产债偿还压力高峰,达到2263.09亿元。

无论被动或主动,2018年以来,有多家房企进行了企业或分公司的名称变更,将名称中原有的“房地产”“地产”,甚至“置业”等字眼替换。据不完全统计,截至2018年底,已经有近25家房地产企业更改名称,其中不乏万科企业股份有限公司、保利发展控股集团股份有限公司等龙头企业。

克而瑞研究中心数据显示,2018年11月份房企境内外发债综合成本达到8.54%,已经创下2015年以来单月融资成本的最高水平。尤其是境外债融资,房企平均境外债融资成本11.47%,较前10月境外发债成本6.45%增长5.02个百分点。2018年1~11月,房企平均融资成本6.32%,较前10月的6.06%显著上升,超过2017年全年平均值。

基于目前融资状况,黄立冲判断,进入2019年房企的资金压力依然不小,而且会继续承受高负债的压力。2019年债务违约,尤其是海外债务的违约会此起彼伏,可能会出现一波债务违约潮。

万达宣布彻底退出房地产

李嘉诚:今年千万别炒房

1月12日,万达集团召开2018年年会,董事长王健林现场宣布向文化、服务业转型,今年万达商业将放弃全部房地产业务,“一平方米房产开发也不能有”。

从此以后,万达不再是房企了,那么,因为看上万达光环而买了万达商业区房子的投资者们,房子会烂在手里吗?

曾经说过“一个亿小目标”的王首富,一夜之间跌下神坛:国家点名批评、银行断贷、股债双杀、资产大缩水、“贱卖”资产、宣布彻底告别房地产…….

图/图虫

而就在王健林发声1天前,已经退休的李嘉诚接受媒体采访时表示:

今年世界经济还很复杂,大家要小心点,买房要量力而行,如果分期付款能够负担,买了自己住没问题,应该买,但是炒房就千万不要,因为波动很大。

最近站出来发声的除了王健林、李嘉诚,还有王石。

1月9日,王石在深圳的跨年演讲上说,市场给他上的最好一课是,市场是很公平的,你怎么投机赚的钱,它一定让你还回去。你培养了投机的队伍,遇到不投机的市场,就不会做了。

微信公众号“90度地产”(ID:dc90du)分析称,在大佬们看来,楼市逻辑变了,曾经的暴利行业房地产缺陷开始显现:

一是房地产是强周期性行业,在周期变化中很多企业死掉,即便大型企业也避不掉这个周期性变化;

二是房地产现金流不长远,不稳定,一旦金融监管管控严厉,现金流的风险就来了。

基于此,以前房企粗放的单一开发模式,根本不可能持续长久。存量时代,房企能做的唯有转型。只有这样,企业才可以任凭风浪起,稳坐钓鱼船。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64