CMC Markets | 看看最近市场中一些“奇葩”的迹象

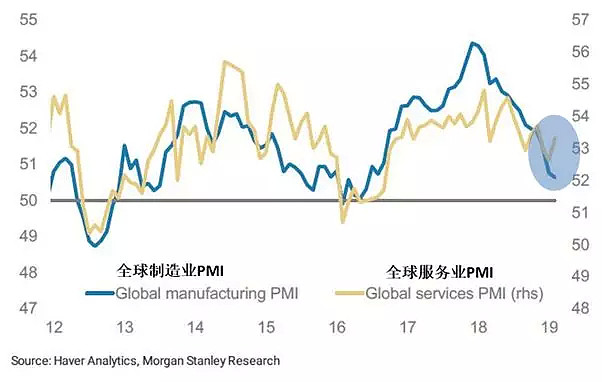

如果要给美国经济前景预警的话,通过全球制造业PMI与服务业PMI的比较,可以发现全球制造业出现了严重的疲软迹象。

因制造业疲软可能将直接导致失业率上升,被视作经济“衰退”或者“转强”的一个重要信号。

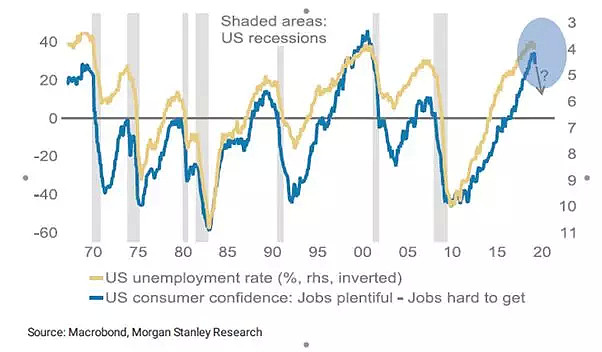

回到美国本土上,大摩的劳动力市场模型中给出了美国劳动力市场可能见顶的信号,“就业难”和“难就业”之间的间隔已经收窄到“充足”水平,和此前2000年周期非常相似。

美国1月份进口下降2.6%,市场层面可能会去解读是因“美国政府此前停罢,而使得进口延迟”。但是其背后也彰显出美国国内需求开始出现疲软的迹象。

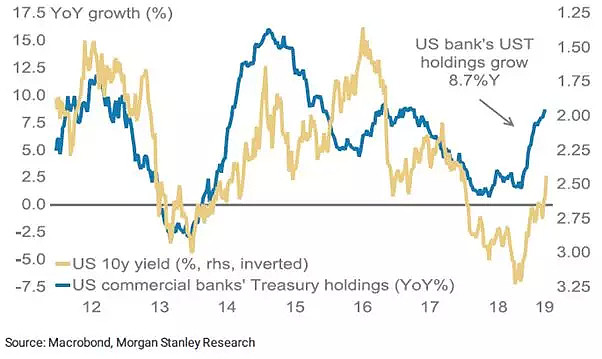

金融市场角度,美国国债出现倒挂之后,对美国银行去增加其中短期国债持有量的需求提升,银行业将认为其持有财政部头寸比传统银行运行模式更有利可图。

在过去一年中,美国银行业对于债券规模自2018年11月以来增加了8%。因此之后的还本付息,在基本面预期开始弱化的交叉时刻,可能随时成为金融市场以及宏观经济的“导火索”。

另一方面,要判断这一轮美国经济是否到头,中国可能是一个关键决定因素。但是有一个不好的现象是,中国的外部经济环境非常糟糕,对外经济疲软,这一点在去年“中美贸易冲突”后的数据变化一览无遗。

当然,伴随中国管理层对于宏观经济的政治支持,部分经济指标已经出现转好,比如银行贷款需求增加,企业债发行增长,煤炭消费增长,本周六,将继续关注3月PMI,如果3月制造业PMI指数能够企稳,这对于目前中国股票市场能构成一个向好的看涨预期。

回到近期市场中,3月下旬,土耳其汇市、股市出现数次大幅波动。3月22日,土耳其里拉对美元汇率下跌超过5%,是去年8月土货币危机以来的最大单日跌幅。随后,土耳其监管部门对摩根大通等机构涉嫌误导和操纵市场的行为展开调查。

市场层面,美元成为唯一“赢家”,作为市场传统避险品种的日元以及黄金并没有出现避险的波动,反而出现下跌。

外国对美国的金融和直接购买总额一年多来,投资相关资产一直在下降。但是资金汇回美元计价资产的美国账户里,暗中成为了美元的支撑。这就是为何美元近期的波动没有去反应其疲软的基本面,估计跨境资本的流动对美元还将有些许影响。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64