央行降息风暴将至 投资者和银行难逃一劫?

现金利率预计将在本周下调25个基点。如果银行迫于压力跟从调息,投资者将会受到冲击。

现金利率预计将在本周下调25个基点。如果银行迫于压力跟从调息,投资者将会受到冲击。

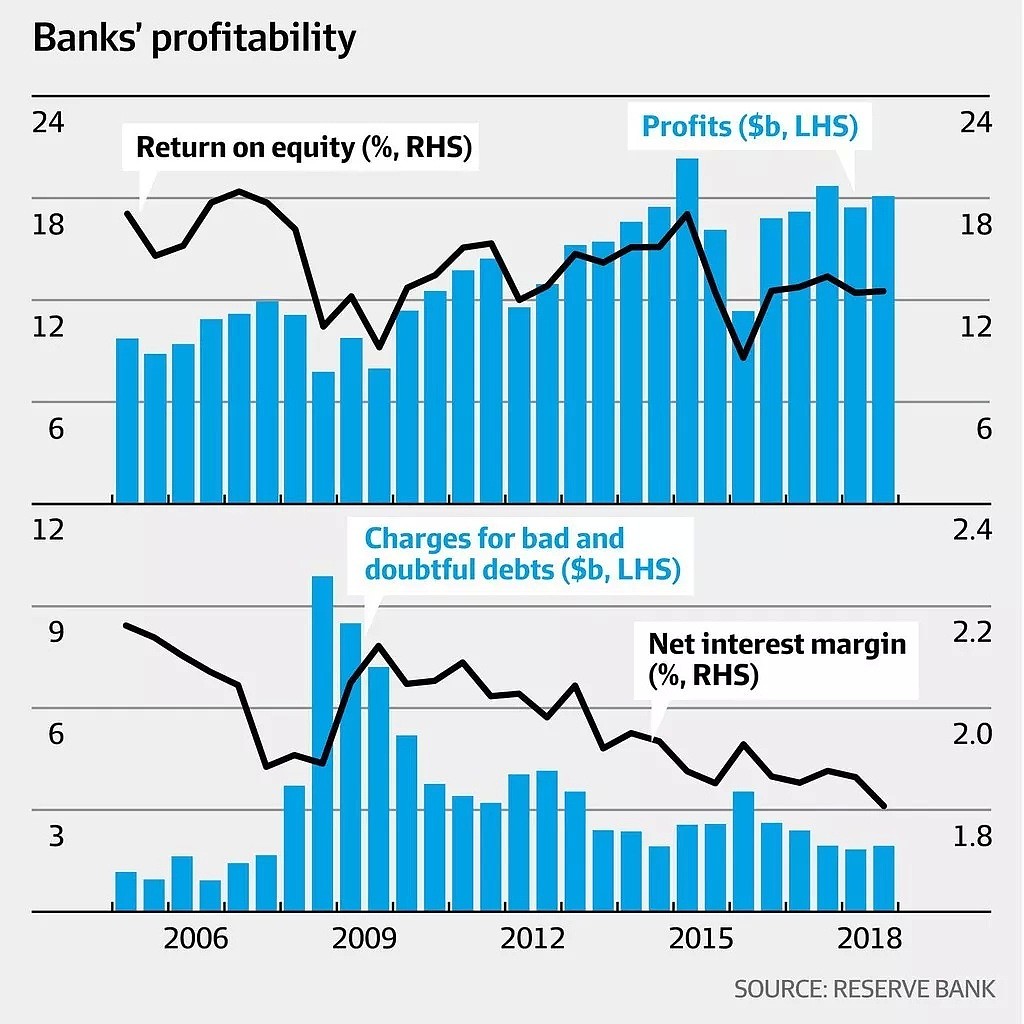

澳洲四大银行合计约占 ASX200 总市值的五分之一, 每年支付数十亿澳元的股息。央行降息幅度的一半以上都无法传导至四大银行的房贷利率上, 否则四大银行的利润率可能会受到挤压,无法维持目前的盈利水平。

利率交易员目前认为, 澳联储(RBA)将在周二对现金利率进行三次下调中的首次降息, 使利率达到1.25% 的历史低点。

但德意志银行分析师表示, 此举将导致银行利润下降 5%, 因为银行从 7 5 0 0亿澳元自由融资池中所获得的利息将受到挤压。

如果周二按照预期实行降息, 高级银行家将要再次在股东和客户之间进行取舍,同时要决定所下调的现金利率中有多大的比例应该传递到房贷利率。

上周四, 澳大利亚财长Josh Frydenberg表示,"我预计所有银行都将传递持续降低融资成本的利好。"

德意志银行分析师表示: "对于各大公司而言, 抵消现金利率下调影响最明显方式就是对其抵押贷款进行重新定价, 换言之,不会将澳联储下调的利率全部传递给抵押贷款。”

预期中的降息是帮助房地产市场重振信心的三个主要因素之一,银行业也借此受益。

银行股反弹

5月 1 8日,联盟党出人意料奇迹获胜,推动了银行股的反弹, 因为这意味着工党对房地产投资者的打击计划将不再是问题。

在大选后的一周内, 储备银行行长菲利普·洛伊 (Phillip Lowe) 发表了鸽派言论, 而审慎监管机构也宣布, 偿贷能力评估限制将放宽, 这增加了人们对房地产市场即将复苏的乐观情绪。

这种信心使得拍卖清盘率上升,市场情绪明显转变。上周四, 1 2名竞拍者在悉尼争夺一栋房子, 获胜者的价格比拍卖底价高出 8 0万澳元。

由于市场预期房贷需求增长,自大选以来四大银行的股价上涨了约 8%。

在房地产市场真正复苏到来之前,房贷增长率已下滑至4%, 这是自1977年澳联储记录该数据以来的最低年增长率。在过去12个月中, 投资房贷增速在0.6%左右,几乎没有增长。

低息挤压利润给全球银行带来了压力,因为银行从自由资金池中获得的借贷利润将会下降。

澳洲四大银行拥有约 7500亿澳元的自由资金池, 其形式包括股权融资、留存利润、交易账户和非计息存款。

但随着借贷利率的下降, 这些资金所能获取的利润率也将下降,导致银行收入减少18亿澳元,相当于四大银行的净利润下降约 5个百分点。

德意志银行分析师表示,当央行降息25个基点时,银行可以通过仅降低10个基点来减轻利润风险,但这样的举动很可能会引起政客不满,他们在皇家委员会调查期间对银行的不端行为提出了批评。

德意志银行分析师认为,信贷增长必须达到6%才能抵消因利率下调而造成的数十亿澳元的收入损失。但矛盾在于,已提供了太多房贷的银行,还如何再提供更多房贷来解决问题。

他们解释说,一直以来,澳洲工资增长率较低,在一定程度上是由于很多资金都流向了房贷,而不是用于效益更高、创造真正带来价值的就业和工资的投资。

可持续股息收益率

Solaris Investments 首席投资官Sean Martin周四在Morningstar主办的会议上对金融规划师表示: "我们认为, 现在的可持续股息收益率在5%至6% 的范围内。”

"这是很长一段时间以来,我们第一次增加了该仓位的投资组合。”

日兴资产管理公司股票主管Brad Potter表示,他加大了大盘中银行股的买入比例,并称最近的一些变化降低了房地产市场出现重大回调的风险。

Potter预计今年晚些时候房地产市场将企稳。在此基础上, 各大银行的完全免税的派息率(比其他行业的公司高出 3个百分点)将变得"具有吸引力"。

低利率的前景可能会促使更多的投资者转向支付相对较高股息收益率的银行。但超低利率可能会给银行带来更大的利润率压力。

德意志银行分析师表示: "同样重要的是,要注意如果澳联储将现金利率下调超过25个基点, 其影响很可能是非线性的。”

"随着现金利率的下降, 低成本存款池将增长, 从而扩大对银行利润率的影响。”

全球问题

美国、欧洲和英国的利率接近于零,挤压了银行利润率。相比之下,澳洲的银行有着更高的股本回报率。

因此, 现金利率的进一步下跌对各大银行来说并不是一个好兆头。

目前,利率市场的定价中反映了12个月内央行行将两次降息。0.82%的一年期利率反映了一年内第三次降息的可能性为70%。

债券利率的下降幅度加大,使得有些贷款机构开始努力吸引借款人,希望促使抵押贷款需求大幅增加。

本周, 新南威尔士州一家互助银行向客户提供了低于3% 的1年期固定利率抵押贷款。但随着存款利率进一步低于2% 的总体通胀率, 储户将受到影响。

以Jonathan Mott为首的瑞银 (UBS) 分析师还预测, "随着利率的下降, 净息差将面临压力", 并质疑随着现金利率接近于零, 目前银行的利润率和股本回报率是否能继续维持在同一水平。

存款接近零

瑞银分析师们称,随着许多存款产品接近于零利率,三年期债券收益率下降到1.15% 左右,银行的净息差将面临压力。

2018年,由于银行票据掉期利率 (BBSW) 与现金利率之间的利差大幅上升,银行的净息差经受了压力。银行的融资成本与BBSW相关,而融资相对信贷的比例扩大,导致利润率受到挤压,因此去年底出现了银行加息潮。

但目前BBSW 与现金利率的利差趋于正常,一方面缓解了银行的利润率压力,另一方面加大了将利好出让给借款人的压力。一旦央行开始降息,这一利好可能会立即消失。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64