CMC Markets | 宏观政策有“调整空间” 破“七”后首现企稳信号

中美贸易问题继续呈现反反复复基调,8月29日商务部例行新闻发布会就中美经贸磋商的多个热点问题进行回应。

官方消息确认,中美双方经贸团队一直保持有效沟通。针对美方提出要对5500亿美元的中国输美商品加征关税再提高税率一事,中方的反制手段充足,但当前形势下应防止贸易战继续升级。

鉴于中美贸易谈判时间来回一年有余,宏观推断的假设基于公开数据和消息。

潜在的“中方反制手段”有如下几个方面:

1、默许汇率“贬值”;

2、减少从美国进口;对美主要出口产品控制;

3、在朝鲜或其他地缘政治问题的立场改变,影响美国决策;

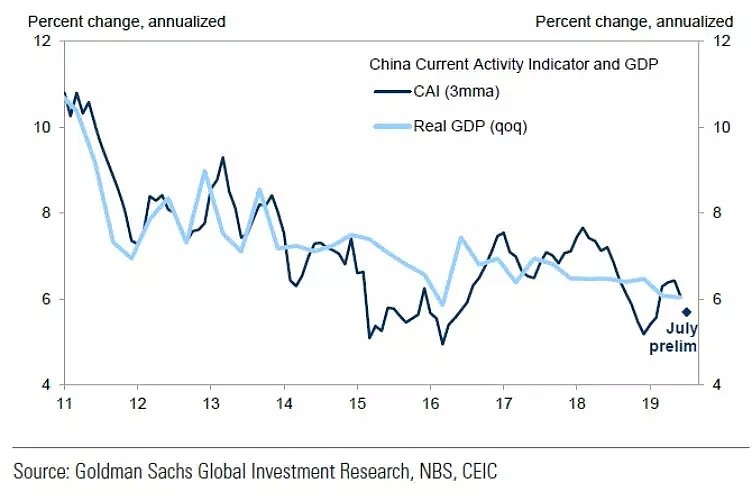

中国当前宏观经济增长疲软,下行风险有所增加。高盛(Goldman Sachs)针对中国经济的高频增长追踪,截至7月最新数据,指标为5.7%。相比之下第二季度官方披露的GDP连续年增长6.6%。

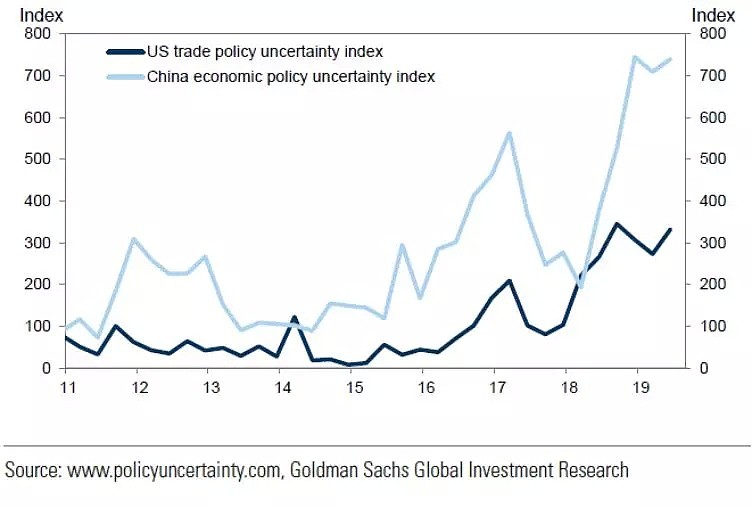

8月1日和8月23日公布的额外美国关税尚未公布实行时间,如果最终被“落实”,两轮关税的成本影响,可能会对中国GDP再造成0.2%的影响。此外,关税升级威胁未来关税制度的不确定性增加,不确定性会对中国国内投资活动产生进一步影响,特别是面向制造业出口的投资。

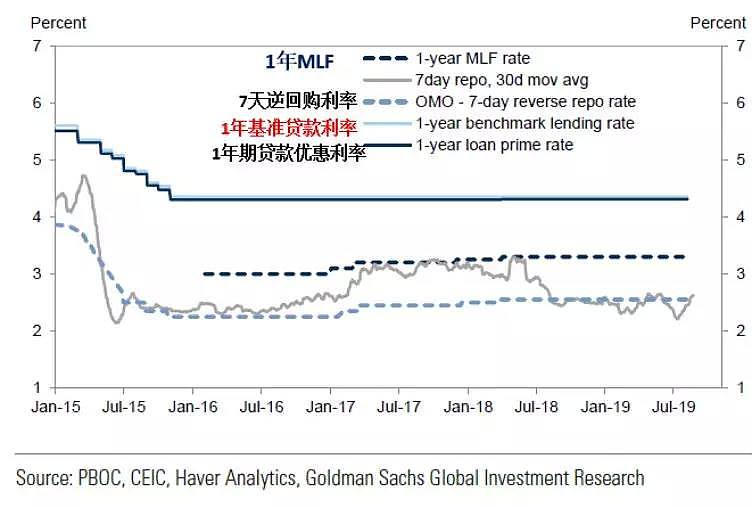

不过,中国的宏观政策留有余地,参考此前应对2008年金融危机使用的货币政策,当前流动性市场稳定,货币政策有施展余地的空间。

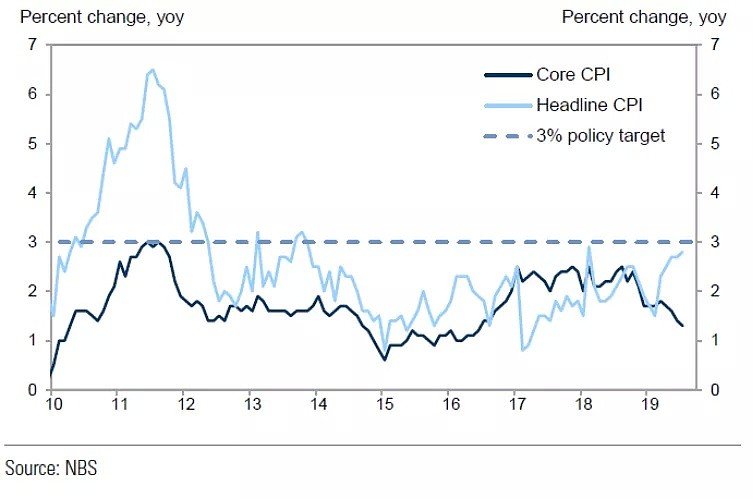

最近通胀压力(主要来自食品)引起了人们的关注,因“猪瘟”疫情导致的猪价上涨,带动CPI指数上涨。

但生产者价格下跌,核心CPI通胀相当温和,整体CPI通胀尚未接触至3%的警戒线。

Headline CPI inflation approaching 3% “target”

因此,我们认为中国应对宏观经济下行风险可能会有进一步宽松的空间,逐步增加财政、信贷和货币宽松的空间。

预计可能将有特别债券发行、以及可能降低100个基点的存款准备金率,两者相呼应以促进债券发行,及窗口指导银行放松企业贷款。

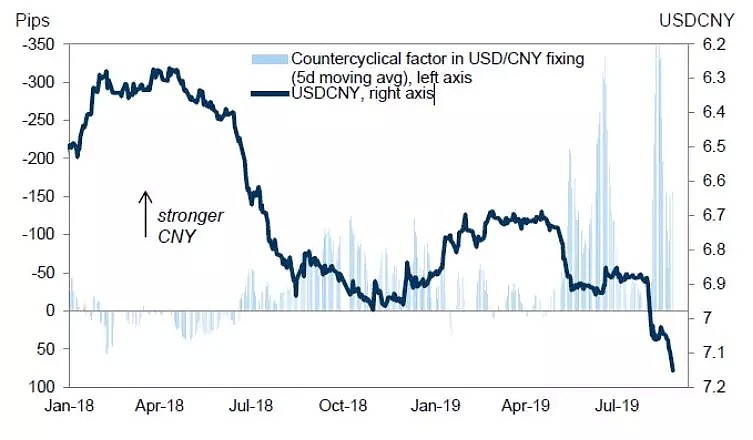

人民币此前8月初经历一波本周迄今为止大幅贬值, 8月27日,中国人民银行采用有史以来最大的反周期因素(-746点)人民币定价,表明政策制定者有意控制货币。

中美贸易谈判对市场情绪指标,人民币汇率走势将是主要参考指标。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64