200位博士竞争一个岗位,量化人才求职太“扎心”,“劝退帖”频现

近期,量化社群热议着一则招聘案例:一家量化交易机构招聘,只招“Hard STEM博士”,也就是科学、技术、工程与数学领域背景的综合性人才,更用了英文词Hard——可理解为上述专业背景的增强版人才。

招聘要求之高,自然是雇主的价值观体现。但岗位发布后两个星期,申请者超过200人,而且这是该招聘网站能够显示的最多申请人数。

于是量化社群瞬间炸开了锅,直呼量化行业“太卷”了,内卷严重。

“卷”就是“内卷化”的口语化表达,指某各行业在发展到一定阶段人才过多,但行业发展停滞不前。

中国的量化投资行业,真的从蓝海快速切换至内卷化阶段吗?

01

历来高精尖人才扎堆

量化投资行业,无论是国内还是国外,都是高端人才汇聚的地方。

海外有个说法,把从事量化投资的人才都是“火箭科学家”,意思是(数理能力)能造导弹的人才,才有资格来做量化投资。

而目前国内对量化人才的要求同样很高:

目前常见的量化岗位包括卖方机构的定价量化岗:多出现在银行券商的交易部门,主要是衍生品定价,辅助交易部门和销售部门设计、定价金融衍生品。

买方机构的量化岗位:公募、私募机构中进行股票量化交易,比如量化策略研究岗位、量化程序开岗位,这是很多求职者关注的岗位。

国内一家百亿私募负责人透露,上述两个岗位对学历背景要求非常高。比如,量化策略人员通常是数学/物理系的博士,奥数竞赛金牌获得者,他们的工作是研究市场的底层规律,发现获利的机会和办法;开发人员,通常是计算机系的硕博士,信息学竞赛金牌获得者,他们的工作是把策略落地到高性能计算(HPC)的软硬件上,让策略正确执行。

这位百亿私募人士太透露,大型量化资管机构还有机器学习工程师职位,处于上述两类岗位的交界地带。

中后台风控量化岗位:近年监管机构强化对金融机构的风险管控,很多机构需要能涉及复杂风险模型的人才,因此设立该岗位。

此外还有信用债量化岗位,主要是寻找信用债Alpha信号。

02

量化蓝海迅速“升温”

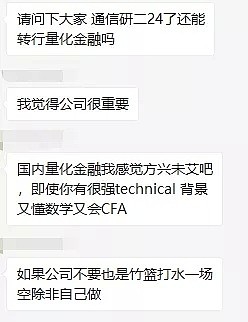

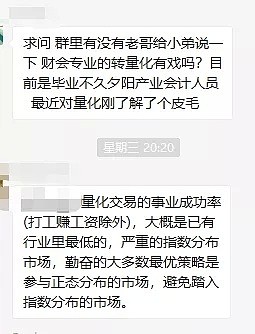

虽然,要求特别高,看着海外量化机构的威风八面、光明前途。国内资管机构的量化交易岗,也是“大热门”,上述提及的量化社群中,不时有人谋求转行的咨询信息。

上述谋求转行量化的信息,在许多量化社群中屡见不鲜。然而,中国股票交易市场中,多头策略机构一直占有绝对比重,量化机构在2015年之后才开始快速发展。

这与本土量化私募快速扩张有很大关系。

2010年中国市场推出股指期货,直至2015年股指期货工具受限,这期间量化交易仍属小众策略,多头股票策略仍有绝对优势。

但2016年出现转折,量化CTA商品期货策略随着黑色系品种的高波动行情业绩爆发。由于私募基金操作更为灵活,市场相继诞生了以九坤投资为代表的量化基金,这家机构从2016年的2亿规模迅速扩至2017年底的50亿,成为私募圈“头牌”。

量化私募圈开启“九坤化”,迅速研发市场中性、指数增强、CTA商品期货等策略,告别了过去的“伪装”量化策略(搏小市值或者高beta个股的收益)。

2018年上半年,开始出现“四大天王”——九坤投资、幻方量化、锐天投资和致诚卓远四家机构,他们通过高换手策略收益高企,管理规模迅速扩张。

2019年,中国百亿私募阵营开始出现量化私募,九坤投资、金锝资产、锐天投资、灵均投资、明汯投资、幻方量化纷纷入围。随着市场交易活跃度上升,高频策略得到券商渠道的追捧,上述私募的管理规模随之扩张。

正是在上述背景下,中国量化交易的蓝海迅速“升温”。

03

“劝退帖”频现

但是,随着时间推移,量化投资岗位门槛高,岗位扩张速度不快的特点开始后显现。

笔者发现,量化社群中对量化交易内卷化有一定共识,因此催生了大量“劝退帖”,给许多求职者泼了冷水。

诸如以下观点:

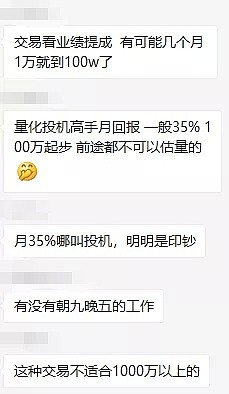

【创业量化机构,算算成本!】我要劝退的是无畏的量化创业者。假设你的策略赶上了量化私募的公开策略的中等水平,年化10%,管理费加业绩提成也才300万,租房等各种开支50万,剩下250万,也就刚够养你那几个好哥们,而且客户拿到手也就7%,明年还投不投你还不一定呢。而且,你创业初期一旦有一年净值曲线走坏,年化低于5%了,甚至亏钱了,怎么办?

【博取Alpha并不容易】大牛的成功在于先看到了机会然后去做,而不是大多数人为了做量化而做量化。如果你仅靠业余时间闭门造车找到可靠alpha的可能非常小。浪费时间做量化,还不如努力工作争取升职加薪。量化能做出稳定年化15%的策略已经是非常专业的水准了。

【能做到基金经理吗?】这行你要做成pm(投资组合经理)才有点意思,不然我看不出任何吸引力。但是私募老板都在设计各种制度阻止你变成pm。有回答说你能拿到各种数据,现在大点的公司你连数据都接触不到了,只能调用平台的接口。

【技术壁垒多】如果没有带阿尔法或者扩容或者融资等硬实力的话,现在这行对普通求职者待遇跟互联网巨头比毫无竞争力,而且由于行业的特点,你也不要指望入职后从从业师兄老板手中得到多少真金白银的技术。

【二级市场神话太多】量化现在在中国短期来看确实处于内卷的极大值,但是未来大概率会有改变,就像正常的行业周期一样。大家对二级市场一夜暴富的神话看得太多,大家都认为自己是下一个徐翔、葛卫东、或是下一个九坤、幻方,所以即使月薪1万大家也趋之若鹜呗。这种生产资料的溢价在某种程度上和科研行业是很类似的。

量化投资的前景确实风光,但不可否认的是,量化资产目前的资金容量相对指数投资、多头权益等还是低很多。在策略有所突破前,量化人才的阶段性“拥挤”和“内卷”,或许难以避免。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64