疫情之下,如何尽可能获得更多的退税?

2019/20财年还有一天时间就要结束了,由于夏季山火、新冠疫情等不利因素,很多纳税人因此陷入了财务困境。然而纳税人可以充分利用个人和企业优惠新政,以顺利度过多舛的2019/20财年。本文介绍了如何合法地获取尽可能多退税的一些方式。

在正文之前,照例还是要提一下澳大利亚税务局(ATO)的年度例行警告,税局表示,今年他们将通过扩大薪资获取渠道、利用养老基金提供的信息,甚至联系雇主来核实工作相关退税申请,以杜绝大流行以及其他相关税收欺诈行为。

ATO助理专员Karen Foat表示:“今年,我们将要求纳税人基于环境的变化来相应调整退税主张。有些人可以主张更多的退税、有些人则应减少退税申请额度。”

工作相关退税

据ATO称,一般情况下,大约有1400万纳税人(含居家办公人员)主张约200亿澳元的工作相关退税。其中,约80亿澳元为“其他相关费用”。

鉴于新冠疫情大流行期间全澳近90%的公司鼓励或要求员工在家办公,这意味着有更多的纳税人将主张工作相关的退税。

今年的退税主张组合可能会有所改变。一方面,疫情之前一些常用的抵扣项目(例如,20亿澳元的差旅费用)可能会相应减少。

Foat表示,ATO坚持“快捷”的报税方法,即允许以每小时80澳分的费率来抵扣一切用于在家办公而产生的费用。假设每日工作8小时,每周的抵税额就是40小时X 0.8澳元/小时=32澳元。

他说:“将有很多纳税人会选择快捷申报。自3月1日起居家办公的人员将能够申请退税高达500澳元。按照ATO的要求,工作时间的记录即可作为证据。”

另外,澳大利亚税务局还放宽了对专用工作空间的要求(如书房),并且允许多个家庭成员使用快捷报税方法进行费用报销。

举个例子,国际咨询公司BDO的税务合伙人Mark Molesworth于3月下旬开始在家办公,最近才开始偶尔去办公室。

在家办公的Mark Molesworth,图/AFR

Molesworth表示自己每天记录工作时间,总计约400个小时。

他说:“ ATO每小时80澳分的特别费率对我来说是最好的,而且比较简单,因为我与孩子们共享了互联网,并调整一些旧有家具来设置我的居家办公室。”

除了80澳分“一揽子”计算方式之外,进行工作相关退税申报还有一种固有方法,即基于每小时52澳分来申报用于支付电费、文具和互联网等与工作相关的费用。并且,通过详细说明支出项目还可以相应提高费率。

Foat说,如果申报人与同行业的其他申报人差异很大,此申报人将需要提供更多的资料,并且“在某些情况下,ATO可能会向雇主求证”。与信用卡账单相比,收据被视为相对更好的支出证明。

Foat补充道,ATO关注的重点是行为分类、而不是行业或职业。例如,在疫情封锁期间从家到办公室之间的不正常差旅费用申报可能会被拒绝。

但是,在另类工作场所与客户见面所涉及的差旅费用符合申请资格。

资本抵扣申报

从文具到家庭办公设备的个人即时资产立即抵扣阈值为300澳元。超过300澳元的退税申报必须附有收据。对于包括独资经营者在内的企业主来说,立即抵扣额增加到了15万澳元。

新资产和二手资产均可申请退税,但是前提是成本低于15万澳币。乘用车的最高限额为57581澳元。

菲尔·德怀尔(Phil Dwyer)经营着一家建筑公司,并且也是澳大利亚建筑商协会的主席。后者拥有超过36家会员企业。

Phil Dwyer指出,这可能是一个有用的抵扣项,尤其是对于需要更换卡车的商户而言。“但是,您需要相应的资料来证明这样做是合理的,并且您也不想因此陷入不必要的债务。抵扣主要是为了促进零售销售和刺激经济。”

对于适用此项的申请人而言,本周无需因为时间紧而忙中出错。因为议会上周决定将最后期限延长至2020年12月31日。

毕马威(KPMG)税务合伙人贝琳达·谢斯赖特(Belinda Cheesewright)表示:“延期为企业提供了一个良机,以便其慎重考虑其所需的资本资产。”

养老金优惠税率

对于那些想在最后一刻充值养老基金的纳税人而言,他们需要询问基金是否仍在接受优惠税率供款(concessional contributions)。与往年一样,供款的上限为2.5万澳元(包括雇主的代缴金额)。对于使用BPAY系统转账的纳税人而言,必须知晓处理时间可能需要48小时。

如果配偶年龄在65岁以下或尚未达到法定领取年龄而提前退休,则可以使用优惠税率供款。(法定领取年龄取决于出生日期,介于55至60岁之间。)

拆分养老金可以让已婚或事实婚姻夫妇获得更多的税收优惠。如果一对夫妇中的一个成员有望超过160万澳元的上限,则他或她可以追加伴侣的账户余额。这意味着这对夫妇可以享受高达320万澳元的退休收入优惠供款额度。

H&R Block 税务沟通负责人Mark Chapman 说:“通过在2020年6月30日之前提交该财年供款有关的申请,你可以实现养老金供款拆分。”

Chapman补充:“您的基金必须在6月30日之前收到优惠税率供款。养老基金将要求填写一张供款表格。报税表上有一个方框,必须打勾以确认您已提交此表格。”

在另外一种选项下,配偶可能有资格获得不超过3000澳元的直接供款退税(税率为18%),最大抵扣额为540澳元。

Chapman说:“当您配偶的收入超过3.7万澳元时,抵销额会减少。当您的配偶的收入达到4万澳元时,抵销额则完全取消。”

虽然现在修改本财政年度的工资税前供款显然为时已晚,但Chapman概述了如果您投入过多会发生的情况。

他说:“如果您每年供款超过2.5万澳元的优惠性供款额度,则超出部分将作为应税收入。您可以选择从养老基金中释放您的超额供款,也可以什么都不做。如果选择后者,您将需要按边际税率加上超出优惠性供款的部分费用缴税。

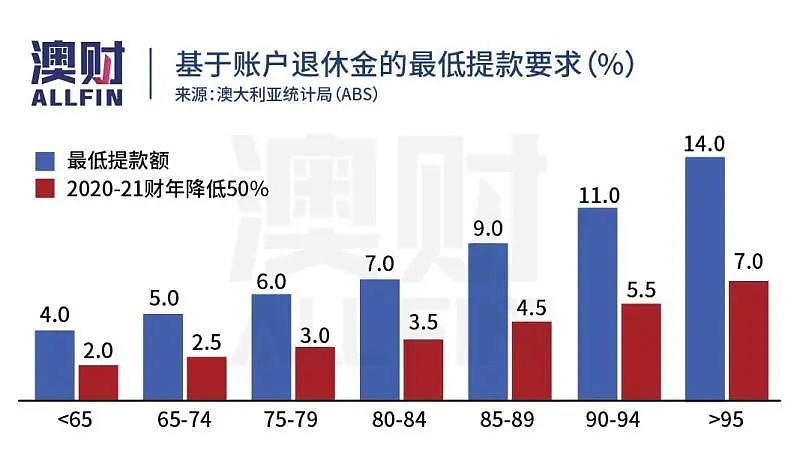

如果您使用基于帐户的退休金,请确保您已达到最低提款要求。对于行业和零售基金来说,为时已晚,但仍可以在最后一刻从自管养老金基金(SMSF)提款。

2019-20年和2020-21年的最低提款额已减少了50%。

Chapman说:“这是因为许多养老基金将不得不出售资产来为养老金提取提供资金,而现在由于市场动荡,对于养老基金而言并不是出售资产等权益的好时机。”

投资房折旧

超过200万澳大利亚人拥有出租物业,每年获得约463亿澳元的租金收入,并申请了约400亿澳元的租金抵扣。

许多投资者,特别是那些主要依赖留学生获得租金收入、或者投资物业位于山火所在地的投资者,目前的租金收入不是延期,就是明显下降,甚至没有收入。与此同时,一些从事短租的投资业主目前也遭遇了不小的打击。

只要租金是基于“合理的商业用途”,许多根据联邦政府租金减免计划获得较低付款的物业投资者就可以主张正常费用的抵扣。

Foat说,租金收入减少的业主应该仅申报他们收到的款项。这意味着,很多延期付款需要在下一个财年进行申报。

她说:“虽然租金收入可能会减少,但业主可能继续在出租物业上进行正常的支出。并且,只要租金是合理的商业性费用,即便是免租或减租的情况,他们仍可以进行退税申报。”

允许租户延期交租的投资者也仍然可以就贷款利息进行退税申报。

短租房也有优惠政策。如果由于丛林大火或新冠病毒等自然灾害而遭遇预订取消,房主仍可申请抵扣,前提是该物业确实为供出租物业。

她补充说,在私人用途(例如免费提供给家人或朋友)的情况下,房主不能进行退税申报。

她说:“一般而言,如果您2020年房屋租赁计划与2019年相同,但是因丛林大火或新冠病毒而中断,您仍然可以申请相同比例的费用抵扣。”

在本财政年度,持有空置土地的费用不得作为个人建造租赁物业用途的进行抵扣申报。

就折旧抵扣而言,BMT指出,通常而言,价值73万澳元的新房投资可在首个完整的财政年度申请15519澳元的折旧抵扣,并在五年内申请累计69523澳元的折旧抵扣。

一套价值57万澳元的二手公寓可在首个完整财政年度申请5874澳元的折旧抵扣、并在五年内申请累计24670澳元的折旧抵扣。

BMT提醒业主,他们可以对自然损耗的户外物品进行折旧抵扣申报。其中包括花园棚、凉棚架、雨水箱、游泳池和清洁资产。

自管养老基金(SMSF)监管变严

SMSF协会副首席执行官彼得·伯吉斯(Peter Burgess)对使用SMSF的110万澳大利亚人警告称,ATO正在整顿那些将退休收入投资于单一资产类别(例如房地产)超过90%的基金。

最近,ATO写信给1.77万个SMSF及其审计员警告称,那些未考虑多元化和流动性风险的受托人违反了法律,可能要承担4200澳元的罚款。

特别令人担忧的是,SMSF 价值390亿澳元的房地产贷款中有1/3是通过养老基金之外的资产(如家庭住房)进行担保。

Burgess说,ATO还要求提供更多所有权和估值证据,从而加强对其他资产(例如非上市证券)的审查。

侨民物业不再享有资本利得税豁免

根据毕马威税务合伙人Mardi Heinrich的说法,对于那些将澳大利亚家庭住房出租而身居海外的澳大利亚侨民而言,获得资本利得税(CGT)豁免仅剩1天的时间。新法将从2020年7月1日起生效。

换句话说,为了避免缴纳数额不菲的CGT,卖家必须在明天(周二)就敲定房产出售协议。在最后一刻,联邦政府拒绝了反对意见,并推动了打击CGT免税的立法。这将限制澳大利亚非税收居民在出售主要居所时获得CGT免税的能力。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64