布局全球估值洼地,港股指数基金怎么挑?

导读:越来越多明星公司即将登陆,新经济领域高成长核心资产的大规模上市正使港股结构发生质的优化。

近期A股市场持续震荡盘整,高位徘徊的走势令投资者望而却步。而与之相比,港股自3月全球市场反弹以来表现始终温和,目前仍很便宜,未来却或能迎接新的机遇。

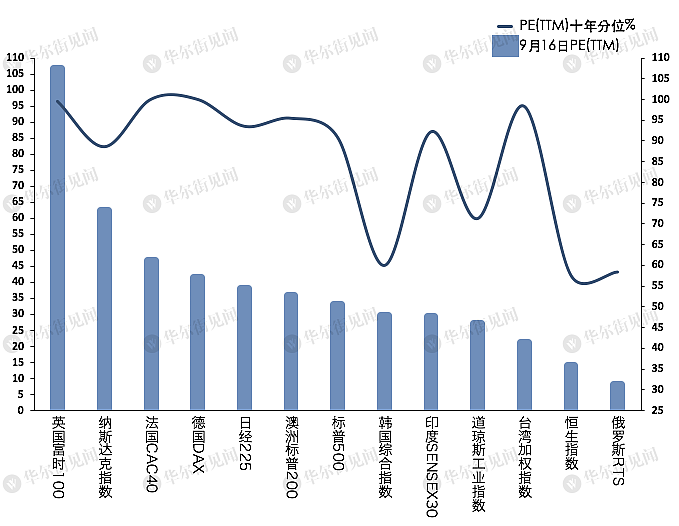

3月20日低点至今,恒指累计涨幅仅14%,目前14倍的12个月市盈率处于2011年以来58%分位水平。相较之下,韩国综合指数累计上涨67.11%,美股纳斯达克指数和德国DAX指数都涨了50%以上,包括日本、巴西等的国家代表性股指PE几乎接近2011年以来高点。港股因此被称为当下全球的“估值洼地”。

分析师表示,全球经济基本面的变动、全球资产相对价格和收益的对比、以及港股内部正在进行的结构性调整,未来都有望使得港股受到全球资金青睐。

如果真是这样,那么赶在全市场蜂拥而上之前,眼下或许正是提前布局港股的好时机。

A股投资者若要免去港股开户的麻烦,同时避免择股难题,QDII指数基金可以助阵。

今天就来看一看,市场上主要的港股QDII基金都追踪了哪些指数,又有哪些更值得关注。

01

为什么现在是布局港股的好时机?

兴业证券分析师张忆东此前在一篇研报中认为,港股估值独自落后不会一直持续下去,未来受多重因素驱动,目前仍处低位的港股核心资产有望迎来基本面和估值的双击。

第一,作为近期全球实际利率降低最大的受益者,未来随着全球利率从近零水平回升,成长股的主导地位或将不再延续,资金开始向价值股流动,推动价值股估值上升。

第二,在这种情况下,估值低(成本低),股息率又较其他市场主要指数相对更高(回报高)的港股,有望跟随经济复苏的脚步,越来越受到全球资金的青睐。

第三,近期先是美团、阿里、小米、京东、网易,再是蚂蚁金服、字节跳动、滴滴出行,越来越多明星公司已经登陆、或准备登陆港股,新经济领域高成长核心资产的大规模上市正使港股结构发生质的优化,对内外资吸引力进一步增强。

02

看好港股QDII,大盘股指数值得关注

大陆投资者若要广泛布局港股,购买中国香港QDII指数基金是省时省力的良策。通过购买此类基金,投资者相当于可以获得一篮子指数跟踪的香港证券。

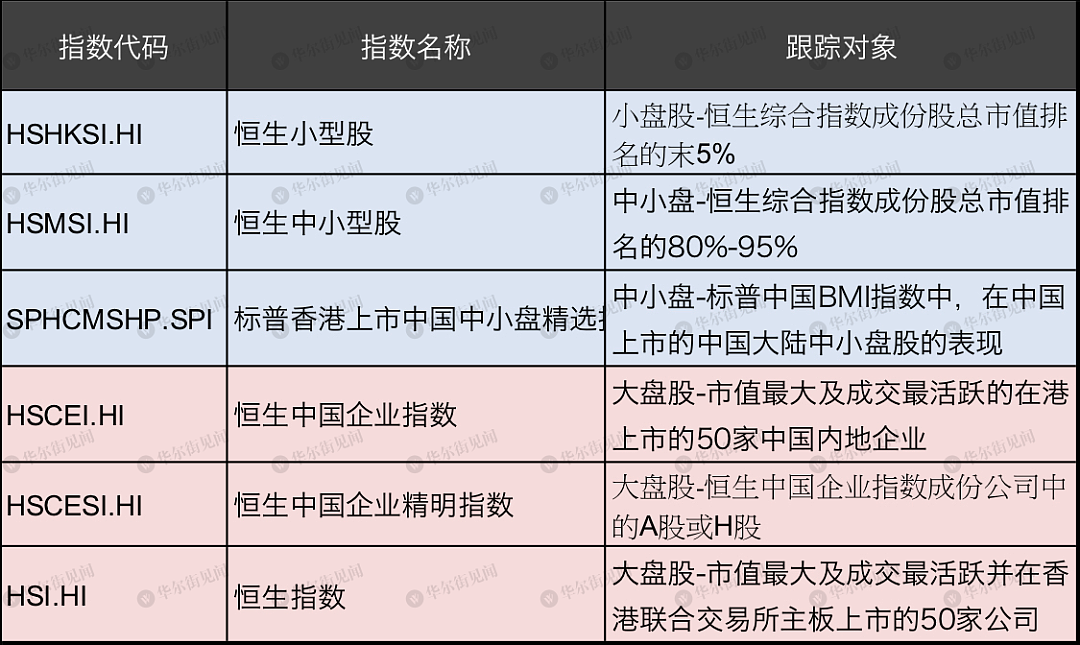

目前市场上港股QDII数量不多,大部分跟踪恒生指数和恒生中国企业指数,其余被跟踪的指数包括四只恒生指数公司旗下指数:恒生小型股指数、恒生中小型股指数、恒生中国企业精明指数,以及一只标普香港上市中国中小盘精选指数。

其中恒生中国企业精明指数(HSCESI.HI)由恒生中国企业指数(HSCEI.HI)成份公司中的A股或H股组成,长期以来两只指数持仓完全相同,基本可视为同一指数。

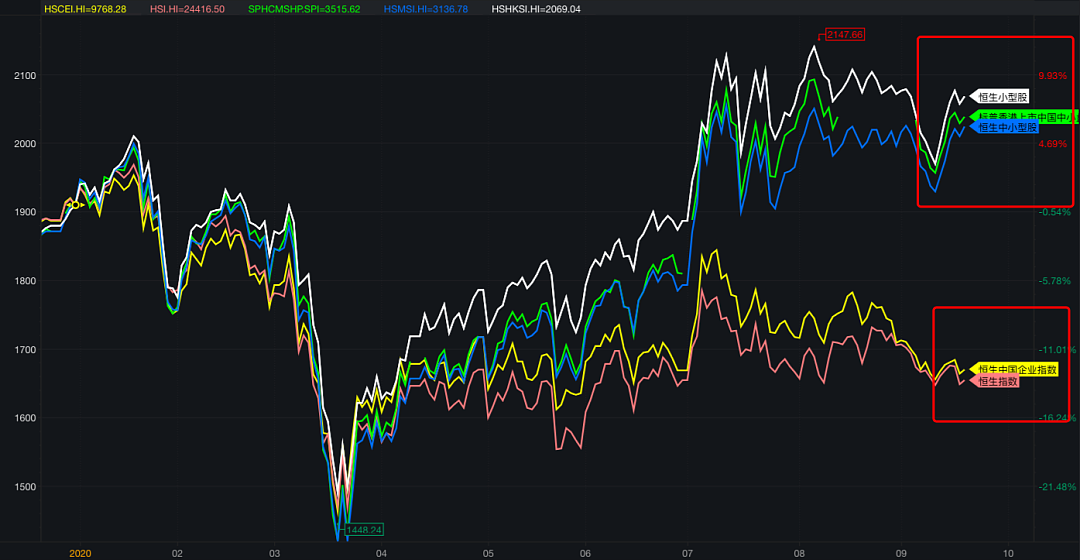

根据指数成分股,上述指数可分为3只针对香港中小盘股的指数,以及恒生中国企业指数、恒生指数2只针对大型企业的大盘股指数,两类指数表现呈现明显分化。

其中,2只大盘股指数或将受益于低估值、未来成分股结构优化和经济基本面回暖,有更大的上涨空间。

一、业绩表现与估值对比——大盘股滞涨+低估值,上升空间更大

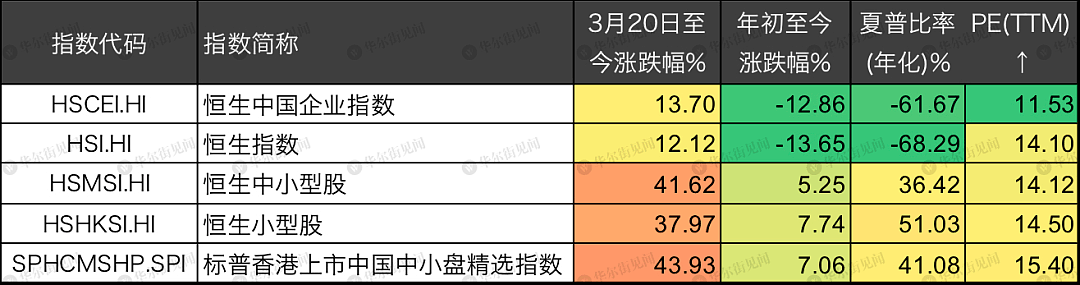

截至9月17日数据显示,3月低点以来,恒生小型股、中小型股指数和标普港股指数涨幅都较为可观,达到35%以上,而专注大型企业的恒生指数和恒生中国企业指数仅涨了不到15%,今年年化收益率也为负数。

市盈率上看,大盘股指数也比中小盘股处于相对更低位置,12个月PE分别位于十年约41%和58%分位,而中小盘股指数处于十年逾60%分位。

港股大盘股滞涨更加显著,处于更低估值,或也意味着更大的上升空间。

二、成分股对比——恒指科技比重料将提升

成分股来看,中小盘股指数市值更为分散、分布的行业和领域也更为多元;而恒指和恒生中国企业指数无论是行业分布还是成分股市值,都相对集中。

市值方面,恒生小型股和标普港股指数成分股分别有189个和137个,恒生中小型股指数更是多达376个,三者成分股平均市值都在1000亿元以下。

而恒指和恒生中国企业指数的各50个成分股平均市值约有5500亿元。

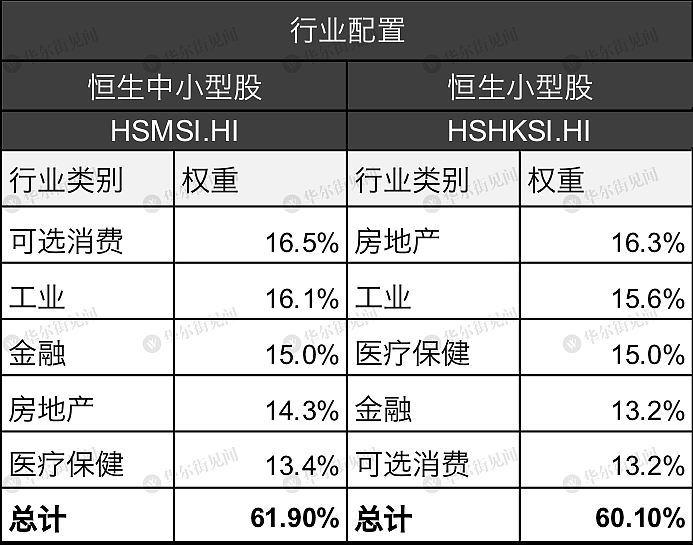

行业分布方面,中小盘股指数更为平均、分散,但着重配置在可选消费、工业、金融、房地产、医疗保健五大领域。

而两只大盘股指数更青睐金融业,双双占成分股总市值的30.8%,其中银行业和保险业分别占约18%和11%。此外,可选消费、信息技术占成分股市值比分别逾25%和20%。

重仓股相似,阿里巴巴、腾讯为前两大绝对重仓股,市值占比总和接近40%,工商银行、中国平安、美团点评也占约5%的权重。

不过兴业证券张忆东表示,过去两年,港股整体市值结构已经发生质变,当前已经实现由金融主导向科技行业主导的转变,科技行业市值占比预计将从2019年1季度末的18.6%上升至今年3季末的38%,金融占比从37.1%降至 14.8%。

后续随着中概股回归加速和明星独角兽的上市,除了美团、阿里、小米、京东、网易等,港股还将陆续迎来蚂蚁金服、字节跳动、滴滴出行等中国互联网行业的龙头公司。

这一转变终将显现到代表性的恒生指数上。他预计,未来恒指成分股中,资讯科技业和非必需性消费业市值占比将分别提升至30%和10%,对内外资形成强大的吸引力。

03

上述指数有哪些QDII基金?

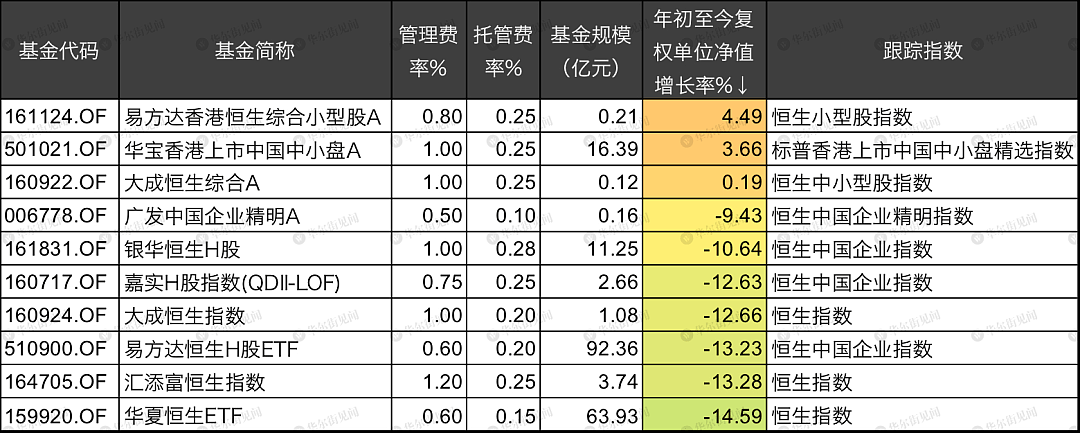

以下是上述指数所关联的主要QDII基金名称及基本信息。(同类基金保留主基金代码)

其中,易方达恒生H股ETF、华夏恒生ETF均设有场外联接基金,也可以在场外申赎。

此外,还有部分投资港股的QDII主动型基金,在此一并列出,供投资者参考:

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64