预算公布在即,德勤呼吁减税救经济,经济学家们却要增加社会福利,你认同谁?

下周二,也就是10月6日,澳大利亚政府就将公布因为疫情而难产的联邦预算了。而在此之前,社会各方对预算案提出了不同预测和建议。

德勤的最新报告显示,疫情会对联邦预算造成3550亿澳元的缺口,并呼吁联邦政府继续大规模刺激支出,以创造就业机会,继而摆脱经济衰退。

根据德勤的预测,由于铁矿石价格上涨,预算的状况可能略好于先前的预测。

具体而言,联邦预算在2019-20财年的潜在现金赤字预计为857亿澳元,本财年为1985亿澳元,2021-22财年为451亿澳元,2022-23财年为256亿澳元。

德勤经济研究合伙人克里斯·理查德森(Chris Richardson)表示,许多人对州/领地政府防疫成本过分关注,却忽略了拯救生命的必要性。“相比疫情对澳大利亚未来的影响,抗击疫情对预算的冲击实际上要小得多。”

“疫情全球爆发期间,值得担忧的问题有很多。但是,相比保护人类生命而言,相当一部分人把钱看到太重。”

德勤:提早削减个税,引入商业补贴

上周五(9月25日),联邦财长乔什·弗莱登伯格(Josh Frydenberg)就即将公布的联邦预算进行了发言。

他透露,澳大利亚基本现金余额赤字为853亿澳元,占GDP的4.3%。相比之下,中期经济和财政展望(MYEFO)的预测是实现50亿澳元盈余,占GDP的0.3%。

鉴于预算面临上行压力,许多团体一直在呼吁莫里森政府放弃已立法的个税减免后期阶段。在后者看来,后期个税减免更有利于高收入者。但是,政府支持更应转向有需要的人。

德勤的Richardson则反驳了反对减税的观点。他评论道:“个税减免措施遭遇了巨大的压力,貌似被很多人看成了撒旦的产物”,但这样的想法“愚蠢至极”,并呼吁提早减税。

根据莫里森政府的个税减免政策,分为三个阶段:

第一阶段从2018年年中开始,中低收入者每年最高减税1,080澳元(高于一年前的530澳元)。适用37%税率的门槛从87,000澳元提高至90,000澳元。

第二阶段将从2022年7月1日开始,使用19%税率的最高门槛从37,000澳元提高至45,000澳元,并将低收入人群抵扣从645澳元提高到700澳元,而适用37%税率的门槛从90,000澳元提高至120,000澳元。

第三阶段计划于2024年7月开始,取消32.5%和37%的税率,并对45,000澳元至200,000澳元之间的所有收入适用30%的税率。

财政部建模表明, 2024-25年个税第三阶段减免实施时,已支付的工资和薪金收入份额几乎没有改变。

Richardson表示:“收入最高1%和5%的纳税人所缴纳的税额将略有上升,而收入最高10%和20%的纳税人所缴纳的税额将有所下降。”

如果提前实施第二阶段和第三阶段的减税措施(并且将现有的中低收入个税抵免提前一年取消),Richardson估计,到2021-22年将耗资210亿澳元,到2022-23年将耗资148亿澳元2023-24年则耗资154亿澳元。

值得一提的是,财政部上述建模数据的假设条件中不包含工资上涨。一般情况,工资上涨可能会让纳税人适用更高的税阶。

然而,在疫情影响下,工资上涨推动下的税阶攀升效应被抵消了。

据Richardson分析,根据2014-15年纳税指数随时间的变化,第二阶段减税措施将让家庭所缴税款减少77亿澳元。第三阶段减税措施将让家庭所缴税款减少200亿澳元。

“换句话说,旨在消除税阶攀升的减税措施似乎超额完成,因为工资增长的崩溃降低了税阶攀升的速度。”

他认为,如果10月6日公布的联邦预算中宣布提前实施个税减免,那么这可能是在一大利好。

同时,Richardson建议政府引入商业投资补贴。用他的话来说,这是“企业减税的低配版”。

据其透露,德勤已就此类津贴的影响向利益相关方提供了建议,并指出过去政治双方都在使用该津贴。“先前的计划通常只适用于工厂和设备,或某些特殊情况(例如处理干旱对农民的影响)。”

“引入永久性投资津贴的目的是通过增加新投资的税后收益,以鼓励额外的商业投资。”

澳大利亚是否应该继续按计划上调强制性养老金缴纳比例?这是另一个热议的话题。按照计划,到2025年,强制性养老金缴纳比例将其从目前的9.5%提高到12%。

Richardson认为,在工资增长超过3%或失业率恢复到5%之前,延迟或放弃上调强制性养老金缴纳比例的政策并不是一个坏主意。

经济学家调研:增加社会福利住房和就业补贴“最受欢迎”

不过,一份最新的调研结果显示,绝大部分经济学家认为,增加社会福利住房应该排第一,而不是个税减免。至于企业减税,更非他们的选项。

这项调研在澳大利亚49名杰出的经济学家中进行,他们都是澳大利亚微观经济学、宏观经济学、经济建模和公共政策领域的专家。其中既有现任和前任政府高级顾问、机构负责人,也有央行决策委员会的成员。

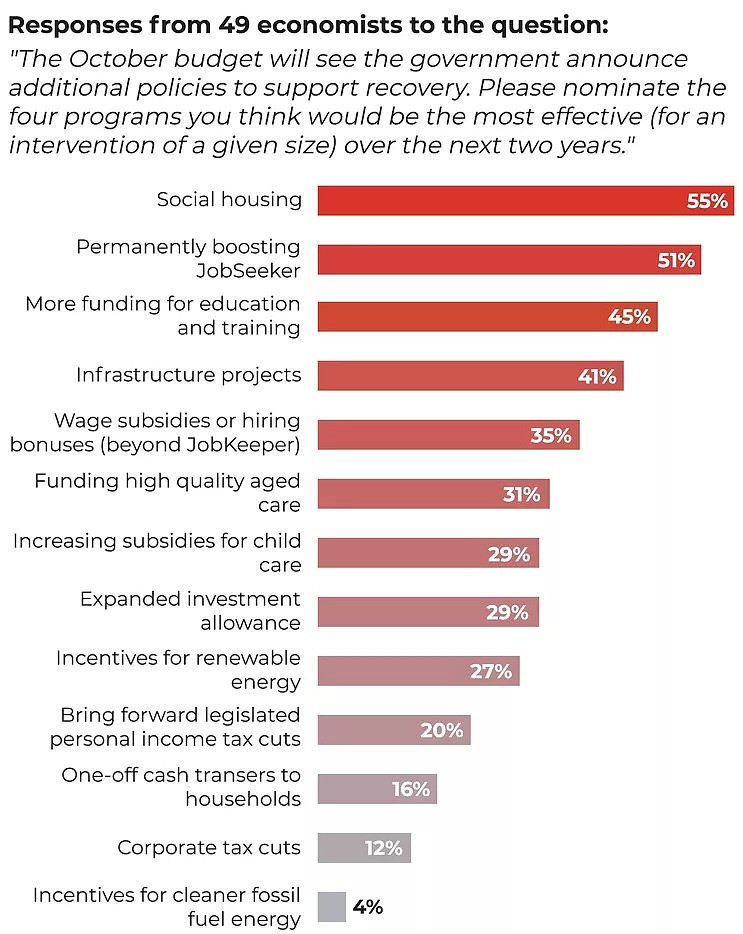

澳大利亚49名经济学家对“未来两年内推动经济有效增长的13个选项”的选择倾向排行

在调研中,研究者列出了有望在未来两年内推动经济有效增长的13个选项,并以随机的方式提供给受访者,要求他们从中选择4项最为有效的方式。

这些选项包括失业补贴JobSeeker、留职补贴JobKeeper到期后的工资补贴、一次性现金发放、大型基建支出、个税减免提前实施、公司税减免等。

结果可能令人非常意外,最受欢迎的选项是增加社会福利住房支出,这一点得到了55%的受访者认可。

莫纳什大学经济学家丽莎•卡梅伦(Lisa Cameron)认为,预算提供了一个很好的契机,即刺激经济的同时,解决一些长期存在的问题。“除了为建筑业提供工作之外,社会福利住房建设将给我们带来一些有价值的东西,降低无家可归者人数是一项持久的获益。”

第二大受欢迎的选择是永久保留失业补贴JobSeeker(较此前的Newstart支付金额更高),得到了51%的受访者认可。

按照计划,JobSeeker临时新增付款(每周282.85澳元)从上周开始削减,并将于12月结束。

墨尔本大学经济学家约翰·弗里伯恩(John Freebairn)指出,自1993年以来Newstart并没有真正的增长。而且,有证据表明许多人无法靠此维持生计,每一分钱都会花掉,根本就没有存余的空间。

增加教育和培训资金投入排名第三,得到了45%的受访者认可。

Flinders 大学就业市场专家苏·理查森(Sue Richardson)指出,教育属于劳动密集型产业,不仅有助于就业,并将帮助疫情重击下的年轻人获得获得工作所需的技能。

南澳生产力委员会负责人马修·布特林(Matthew Butlin)表示,学费收入的减少意味着大学研究经费将存在缺口。政府可以为实用性项目提供竞争性拨款,从而为大学研究提供更为直接的资金支持。

基建项目受支持,减税、发钱受冷落

排名第四的选项是基础设施支出,得到了41%的受访者认可。

许多人指出,关于基建项目支出,前提条件是所选项目本的价值。然而,事实可能并非如此。

其他人则希望沿着大萧条时期的“大兴土木路线”,例如创造了21,000个岗位的美国大型项目胡佛水坝(Hoover Dam)。

位于美国科罗拉多河黑峡(Black Canyon)的胡佛水坝(Hoover Dam)是美国大萧条期间的重要基建项目

悉尼大学的斯特凡妮·舒勒(Stefanie Schurer)表示:“为什么不在澳大利亚建造大型水坝?为什么不建造新的悉尼交响乐大厦?为什么不扩大国家公园?为什么不在澳大利亚各处建立环保图书馆?”

一些经济学家认为,像大萧条时期完工的悉尼海港大桥(Sydney Harbour Bridge)那样,这种大型基建方案无疑是走得通的。一些富有创意的大型项目还可能会给我们留下一些有价值的地标。

悉尼海港大桥(Sydney Harbour Bridge)同样建成于大萧条期间

调研结果显示,经济学家对持续的工资补贴(35%)和扩大的投资补贴(29%)热衷度有所降低。

新州大学经济学家吉吉·福斯特(Gigi Foster)表示,可以按照高等教育助学贷款的方式,用收入应急贷款代替投资补贴方案。

采用这种方式,企业可以借钱进行投资,但是负有偿还的义务。

一些人经济学家选择了资助高质量的养老设施(31%)、以及增加育儿补贴(29%)。

经济建模学家沃里克·麦基宾(Warwick McKibbin)建议,通过收入应急贷款(基于收入还款)而不是补贴来资助育儿服务。

相比之下,个税减免仅得到了20%的受访者认可。给家庭一次性发放现金的选择则仅获得了16%的支持。

索尔·埃斯雷克(Saul Eslake)表示,尽管他同意财长的观点,即提前减税将有助于“把纳税人的钱取之于民,用之于民”,但不能保证获得绝大多数金额的高收入者会用于消费。

Eslake建议,与其为家庭提供金融危机期间的支票,不如为他们提供有时间限制的可交易代用券。这些代用券可受限用于一些遭遇冲击比较严重的行业,或用在其他有价值的地方,例如育儿或再培训等。

企业税减免曾被前总理马尔科姆·特恩布尔(Malcolm Turnbull)吹捧为就业和增长的关键。但是,在本次调研中,获得的支持率很低。在49位接受调研的经济学家中,仅有6位支持企业税减免。

最不受欢迎的选项目是政府对天然气等清洁化石燃料的补贴。相较之下,还有13人(占27%)支持对可再生能源进行补贴。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64