刘强东拼了,京东旗下第三家公司宣布赴港上市(图)

刘强东再有IPO亮相,京东物流正式准备赴港上市。

2月16日晚间,京东物流向港交所递交招股书,这也是港交所农历牛年新春以来公布的第一份招股书。京东物流联席保荐人为美国银行、高盛、海通国际等。自此,京东物流也成为京东旗下继京东数科和京东健康后,第三家IPO的子公司。

招股书披露,2020年京东物流为超过19万家企业客户提供了服务,覆盖快速消费品、服装、家电、家具、3C、汽车和生鲜等行业。2020年前三季度,京东物流收入达到495亿元(人民币,下同),同比增长43.2%。京东物流拟将IPO募集资金用于升级和扩展物流网络、开发与供应链解决方案和物流服务相关的先进技术,及扩展解决方案的广度与深度、深耕现有客户、吸引潜在客户等。

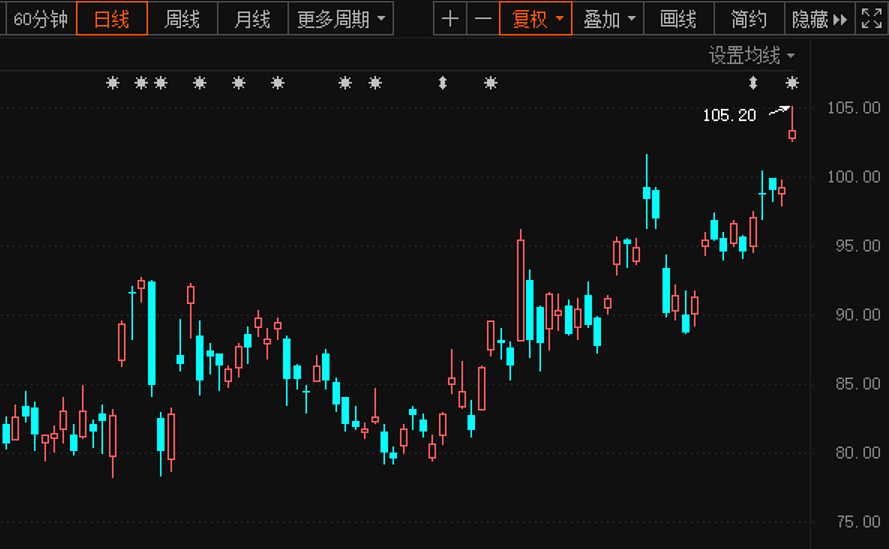

受消息刺激,美股京东(JD)2月16日股价高开,收盘大涨4.15%,报103.43美元,最新总市值1608亿美元。

9个月营收495亿

自2007年京东自建物流以来,京东物流建立了包含仓储网络、综合运输网络、配送网络、大件网络、冷链网络及跨境网络在内的高度协同的数字化六大网络,服务范围覆盖了中国几乎所有地区、城镇和人口。

招股书显示,2018年、2019年、2020年前9个月京东物流的收入分别为379亿元、498亿元和495亿元。2018年、2019年及2020年前9个月产生的净亏损为28亿元、22亿元及1170万元。

招股书中,京东物流将自己定位为“中国最大的一体化供应链物流服务商”,以此与其他快递公司形成定位上的区隔,在具体业务表现上即“仓配一体化服务”。

截至2020年三季度,京东物流已在全国运营了超过800个仓库,包含云仓在内,运营管理的仓储总面积约为2000万平方米,其中包括了28座大型智能物流园区“亚洲一号”。

2020年京东物流服务企业客户超过19万,针对快消、服装、家电、家居、3C、汽车和生鲜等多个行业的差异化需求,形成了一体化供应链解决方案。

京东物流一体化供应链客户数量自2018年12月31日从32465家客户增长至2020年9月30日的46083家,增长42%。

2017年,京东物流全面对外开放,外部客户收入占比提升,从2018年的29.9%、2019年的38.4%升至2020年前9个月的43.4%。通过一体化供应链解决方案,京东物流深度服务安利、雀巢、小米、斯凯奇、蒙牛等众多品牌商。

国际物流服务方面,京东物流通过与国际及当地合作伙伴的合作,截至2020年12月31日,已经建立了触达超过220个国家及地区的国际线路,拥有32个保税仓库及海外仓库。

招股书显示,近三年,京东物流持续增加在技术研发上的投入,从2018年至2020年第三季度的11个季度内,京东物流累计技术投入达到46亿元,呈不断增长趋势。在这11个季度中,京东物流技术投入在同期收入的平均占比达到3.4%,领先同行业。

截至2020年底,京东物流共有员工超过25万,其中仓储、快递、客服等一线员工超过24万。京东集团称,分拆计划的细节尚未敲定,包括全球发行的规模和结构;完成拟议的分拆后,公司将继续间接持有京东物流50%以上的股份。

高瓴腾讯均为股东

值得注意的是,京东物流近期发生了较大人事变动。2020年12月30日,京东物流原CEO王振辉由于个人原因离职,集团前首席人力资源官余睿接任京东物流CEO。余睿是京东集团的一位80后、京东第二届管理培训生余睿。余睿在2019年时出任京东首席人力资源官。

京东物流上一轮融资是在2018年2月份,融资金额为25亿美元,投资方包括高瓴资本、红杉中国、招商集团、腾讯以及中国人寿等多家机构。这轮融资后,京东物流估值约为135亿美元。

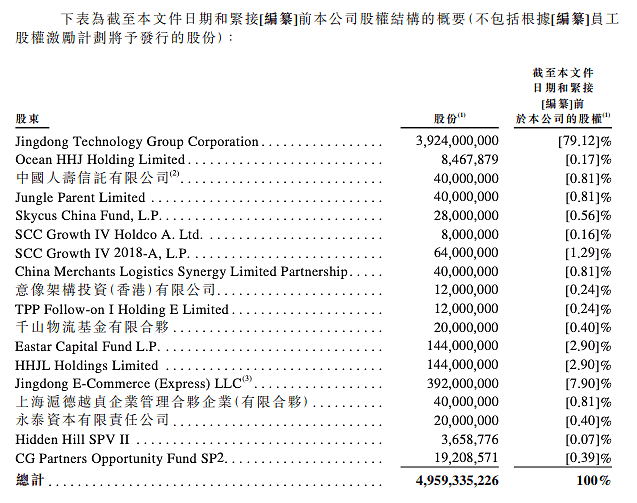

IPO前,京东集团持股79.12%,OceanHHJHoldingLimited持股0.17%,中国人寿信托有限公司持股0.81%;腾讯旗下意像架构投资(香港)有限公司持股为0.24%,TPPFollow-onIHoldingELimited持股为0.24%,千山物流基金有限合伙持股为0.4%,EastarCapitalFundL.P持股为2.9%,高瓴旗下HHJLHoldingsLimited持股为2.9%,JingdongE-Commerce(Express)LLC持股为7.9%,上海沪德越贞企业管理合伙企业(有限合伙)持股为0.81%,永泰资本有限责任公司持股为0.4%。

根据灼识咨询报告,中国物流支出总额预计到2025年将达到19.1万亿元。尽管市场规模庞大,中国物流市场的效率仍相对于其他发达国家较低,2019年中国物流支出占GDP的百分比为14.7%,相较于美国的7.6%及日本的8.5%仍然相对较高,一体化供应链解决方案和物流服务的市场需求巨大,京东物流未来的增长空间巨大。

自创立以来,京东物流在京东体系内扮演着重要角色。物流行业专家杨达卿表示,京东集团本质是一个数字化流通供应链体系,京东物流是京东整个供应链体系的物流支撑,一方面保障消费体验的持续提升,保持C端口碑,另一方面影响制造企业优化供应链,推进B端赋能。

去年募资称冠港股市场

近两年,尽管刘强东已经渐渐淡出公众视野,但手握京东数科、京东物流、京东健康、京东工业品四大独角兽,资本布局早已锋芒毕露。

尤其在港股市场,去年京东集团(9618.HK)二次上市,京东健康登陆港股,都成为去年投资者热捧的IPO标的。去年6月18日,京东集团完成在香港的二次上市;去年12月8日,京东健康正式登陆港交所,互联网医疗平台上市巨头终于形成了“三足鼎立”的局面。

回顾2020年度港股IPO融资金额,规模最大的公司正是京东集团,金额为345.58亿港元。京东健康以309.98亿港元募资额位列第二。截至2月16日,京东集团和京东健康市值分别达到1.23万亿港元和5197亿港元。

与此同时,刘强东正率领京东的另一只2000亿“独角兽”冲刺科创板IPO。、

去年9月,京东数科IPO申请获得上交所受理。京东数科前身为京东金融,于2018年11月11日更名为“京东数科”,核心产品有京东白条、京东金条等。

自2016年1月完成首轮融资以来,其估值一路飙升,由466.5亿元增至近2000亿元。如今,京东数科涵盖了京东集团的金融、科技、数字营销、智慧城市等核心业务,更是承载了京东ToB战略的希望。

京东数科此次科创板IPO拟募资203.67亿元投向金融机构数字化解决方案升级建设等6个项目。京东数科招股书显示,刘强东直接、间接合计持有京东数科50.35%股权,京东集团持有京东数科36.8%。

但京东数科之于京东,相当于蚂蚁集团之于阿里巴巴。金融业务,无疑是京东数科的核心业务之一。而蚂蚁集团在拿到科创板IPO被叫停,也让京东数科的IPO之路增添悬念。截至目前,距离受理日已过去近5月,但在去年10月京东数科收到上交所首轮问询函后,IPO进度仍未有进展。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64