美联储主导的“大屠杀”要重演?

美联储正在回到格林斯潘时代的“不透明”和“惊喜模式”。

目前,10年期美债收益率的波动,牵动着市场的每一根神经——更高的无风险收益率,意味着更低的估值。

然而,美联储在这方面并没有给出市场任何安抚,其传达的信息“左右互搏”。

先是美联储两个“副手”出来说了完全相反的话:美国芝加哥联储主席埃文斯认为,美联储无需调整所购买美国国债的久期,美债收益率近期上涨是健康的,预计美国通胀将暂时升穿2%。同日,费城联储主席哈克则安抚市场,称美债收益率曲线控制可能也是美联储的政策工具之一。

第二天,美联储主席鲍威尔站出来,也说了一通跟没说一样的话:收益率上升幅度“很大,并引起了我的注意”,但不认为这是一种“无序”走势,也不认为这会将长期利率推高到美联储可能不得不通过更强有力地干预市场来压低的水平,比如通过增加目前每月1,200亿美元购债规模。但是,如果情况发生实质性变化,美联储将使用工具。

怎么样算是发生实质性变化?

现在美联储的沟通风格,正在慢慢变得跟格林斯潘时代一样——“不透明”,市场只能猜。正如格林斯潘当年所言:“如果你认为明白了我说话的意思,就表明你没有理解我的意思。

而现在市场上的玩家,又有几个人记得当年格林斯潘是怎样给市场“惊喜”,并对市场展开大屠杀的。

01

伯南克的遗产正在消失

作为格林斯潘的继任者,伯南克实际上对美联储进行了大刀阔斧的改革,最大的“功绩”就是“透明化”。要知道,在伯南克之前,美联储加息或降息是从来不会跟市场打招呼的,市场只能事后通过市场利率的变动,得知美联储对利率进行了变动。那时候,格林斯潘就是市场的神。

伯南克的到来,让美联储的沟通方式变得更加透明,通过公开会议纪要、公开利率决议、通过所谓的前瞻指引和频繁的媒体沟通,让美联储的行动不再成为市场的“惊喜”。

然而,现在正在发生的一切,正在让伯南克的遗产渐渐消失。

诚然,现在美联储在形式上仍然维持的伯南克留下的遗产,定期公开会议纪要和利率决议,并召开新闻发布会,也公布了利率和QE的前瞻指引。但是,在实质性问题上,比如对10年期美债收益率的态度上,保持着“秘而不宣”的姿态。

而10年期美债收益率是整个市场的定价基石,对此“保密”的态度并且保留随时干预的姿态,但又不明确沟通的会在什么条件下进行干预,这已经跟格林斯潘时代的做法没有太大区别了。

换言之,美联储可以选择让10年期美债收益率上涨到一个市场觉得不可能的高度,也可以选择在市场觉得“没事”的时候,突然出手干预市场。一切的一切,就像当年市场面对格林斯潘时一样。

02

格林斯潘的大屠杀

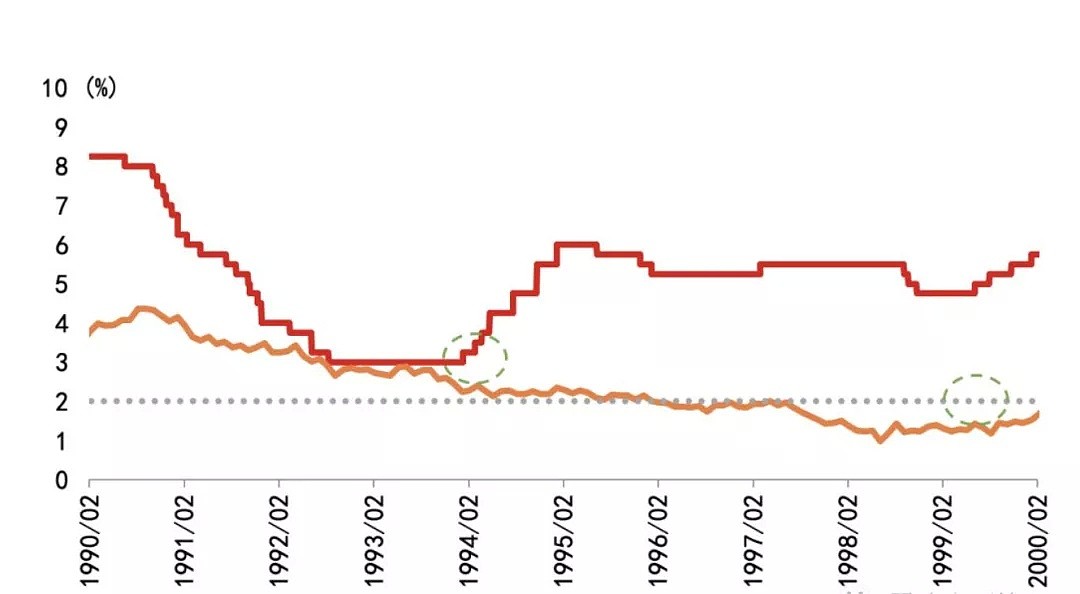

1994年,美联储此前一直采取非常宽松的货币政策,试图刺激遭受存贷危机的美国经济再通胀。当时,美国的广义CPI和核心CPI持续保持下滑的趋势,这使很多人相信不存在利率上升的诱因(没有通胀)。

但是,美联储就是在1994年的1月突然毫无征兆、“毫无理由”地加息了(市场2月份才知道)。

图:红色线是美联储政策利率,橘黄色线是PCE(你可以看到PCE还在下降,怎么会加息呢?但格林斯潘就是加了!)

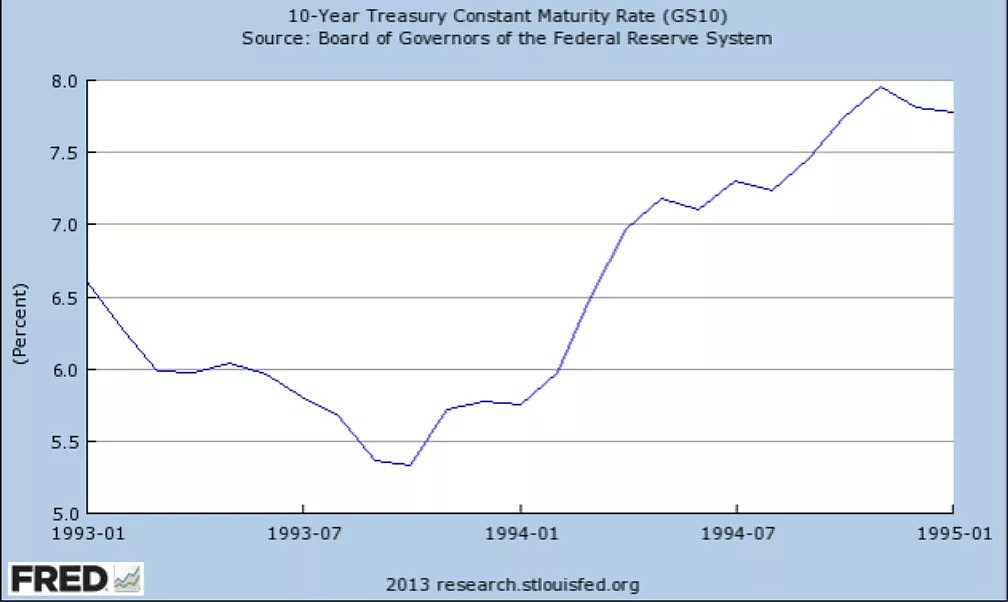

这次格林斯潘不仅仅是在突然袭击,而且是在大屠杀。在短短12个月内,短端利率就翻了一倍,10年期美债收益率也大幅上行。

图:格林斯潘“大屠杀”时,10年期美债收益率走势

高盛债券交易遭受重创,当年的对冲基金明星Steinhardt Partners亏掉了超过1/3的管理资产,投资银行基德皮博迪(KidderPeabody)被收购,加州的奥兰治县(OrangeCounty)破产……

这一切都因为当时没有人想到,格林斯潘会在当时的情形下加息。(关于罕见事件对过去形成“铁律”的挑战,详见:见闻付费文章《2021市场最大风险的来源与“迷思”》,点击阅读原文了解。)

当时是什么情况呢?

美联储已经连续6年没有加过息了,整个市场认为在当时经济复苏仍然非常乏力的情况下,低利率将继续持续下去;在这种预期之下,整个美国的垃圾债市场和衍生品市场变得异常繁荣……

03

未来展望

当然,历史不会简单重复。

现在的美联储也不会突然加息,因为已经“承诺”到至少要将现在的利率水平,保持到2023年。但是,如果美联储任凭10年期美债收益率走高到一个比较高的水平,而坐视不管,那跟加息又有什么区别呢?

现在的问题是,市场隐约觉得美联储应该会干预10年期国债利率,但又不知道干预门槛在哪里;同时又隐约觉得美联储如果觉得经济复苏超预期,是不是最后根本就不会干预,会任凭10年期国债利率上行?

就像回头看1994年格林斯潘“大屠杀”是正确的一样——当年美国经济和通胀确实出现了远超预期的表现,没有格林斯潘的“惊喜”,通胀失控在所难免……

鲍威尔不愿意把这件事说清楚,或许不是因为“不愿意”,而是因为他在目前的情况下也是“雾里看花”,只能走一步看一步。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64