持续天量刺激,美国要薅全球羊毛,美元霸权地位还能撑多久?

自去年疫情爆发以来,美国天量财政刺激不断。尽管有助于拉动美国经济增长,但是,代价是什么呢?

或许是美元的霸权地位。

在拜登上台后首次刺激方案通过后,美国经济已经准备好迎接近四十年的最高增速,这也颠覆了市场此前认为的今年美元会贬值的共识。

但是,随着全球疫苗接种进程加速和经济开放,美元牛市未必能够持续。

01

天量财政刺激令美国在发达经济体中表现优异

截至目前,美国推出的刺激方案总量已经超过GDP的20%,这为美国长期的相对增长增添了助力。

短期来看,强劲复苏的就业等数据可以支撑近期的美国经济增长。刚刚公布的3月非农就业人数就超过90万人,大幅超过市场预期。

随着财政刺激政策“泄洪”,美银美林CIO Michael Hartnett认为,当前的经济繁荣会主导很长一段时间,我们正在见证一生中最强劲的宏观经济数据:费城联储制造业指数创下1973年3月以来最高,费城和纽约联储的调查显示3月初的物价压力飙升,美国小企业“工作岗位难以填补”数创下50年来最高,美国房价上涨19%,中国出口同比增长60%,波罗的海航运费同比增长95%。随着供应链被打破,商品短缺助推通胀节节攀升。

经济增速和通胀率的上调会影响名义利差。市场对美国通货膨胀的预期支撑了美债收益率高于十国集团中其他经济体债券的收益率,这在避险货币中最为明显。

美元/日元本周突破110,为2020年3月以来的最高水平。瑞士法郎继续下跌,兑美元汇率达到2020年中的低点。10年期美国国债和德国国债的利差促使欧元兑美元跌破200天移动平均线。

宏观策略分析师Laura Cooper认为,由于疫苗生产磕磕绊绊以及多个经济体延长封锁,全球的同步增长被迫推迟。因此,在发达经济体中,美国经济增长的“例外主义”可以在二季度继续支撑美元。

可是,美元的牛市,能持续多久呢?

02

美元的牛市或难以持续

随着疫苗接种进程的加速以及经济活动的重新开启,在今年下半年,亲周期性的货币可能会反弹,低收益债券将承担美元进一步上涨的负担。

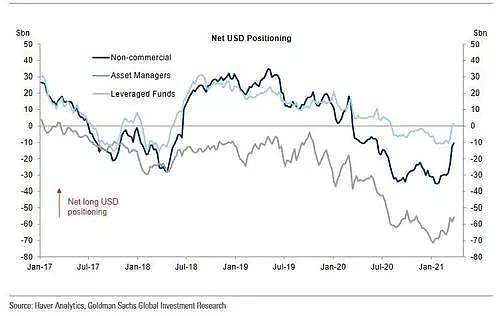

长期来看,史无前例的财政刺激拉动了美国的经济增长,最终会导致美元贬值。预算赤字激增,私人储蓄枯竭的风险以及不断扩大的贸易赤字,恐怕会令市场动摇对美国以及全球储备货币——美元的信心。

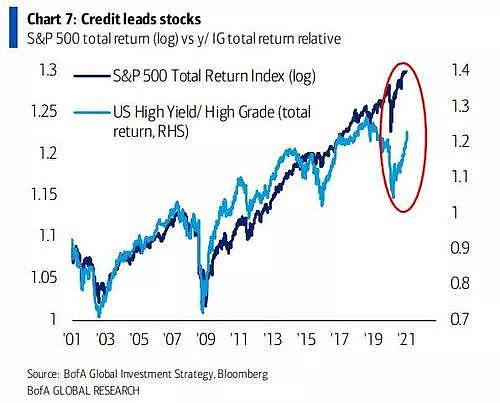

Hartnett认为,短期来看,在经济繁荣和“金发姑娘”预期的演绎下,周期股上涨,而科技股、债券及新兴市场回调;短期风险是债券收益率无序跳涨损及周期类品种。

中期来看,Hartnett认为,由于上半年头寸(Position)、盈利(Profit)和政策(Policy)三P登顶,下半年利率(Rate)、监管(Regulation)和再分配(Redistribution)三R回升,2021年的资产回报特征是低回报、高波动性。所以中期交易建议是买入波动性。

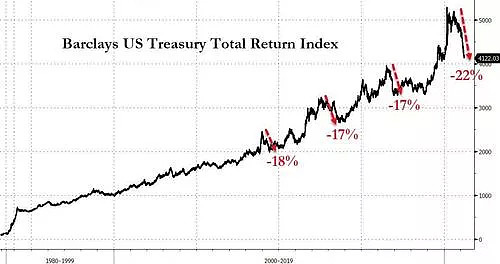

从更长期的历史维度来看,2020年标志着通胀率和利率的长期低点,债券40年牛市正式结束。

长期资产配置方面,看好房地产、商品、波动性、小盘股、价值股和EAFE/新兴市场股票;看跌债券、美元、大盘成长股。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64