澳洲史诗级通胀:除了地产其它都“百业凋零”?

澳洲周五早晨,Bloomberg 财经新闻不停滚动的是刚刚收盘的美股历史性攀升,总统拜登公布基础建设计划带动华尔街S&P 500指数首次涨破4000点关卡。

昨晚的华尔街,无数做空机构的泪啊!

拜登公布的基础建设计划涵盖道路、桥梁、绿色能源和供水系统升级支出,美国8年将花费2万亿美元左右。

关于“放水”早就不是“新闻”, 而是如何接水的问题。

中国地产“教父”王石是被同行最“不屑”的地产人之一, 只因他的言论以放大炮居多,实际结果往往大相径庭。

但,这回需要“严重”同意他的看法。

2021年3月14号,他在中国微博上发表文章:“各国央行疯狂印钞,正在引发一个危及全球的严峻恶果,普通人的生活越来越艰难了!”

无需印证,千年不遇的印钞就像日本的海啸正扑面而来,只是大伙还在享受地产热潮带来的喜悦而已。

地产红利

不要以为只有澳洲人民在享受地产红利。

这场红利是以美国为首的央行大放水及低利率导致的, 可惜,几乎所有其他行业还在水漫金山的灾难中。

日本为例,东京港区、新宿区等六处市中心地区二手房均价创下自2002年有统计以来新高。

东京Minato City (港区) - 最热的地产区域

韩国首尔过去一年间房价上涨了20%,自文在寅2017年上任以来上涨了74%,总统对高房价一筹莫展,甚至出来道歉。

加拿大新屋房价同比增长2.1%,多伦多住房销售同比增长逾40%。

英国房价同比增长5.8%,房价增速为三年内最高水平。2020年,全球房价涨幅最高的前50名城市中,有30个涨幅超过10%,美国城市最多,有11个。

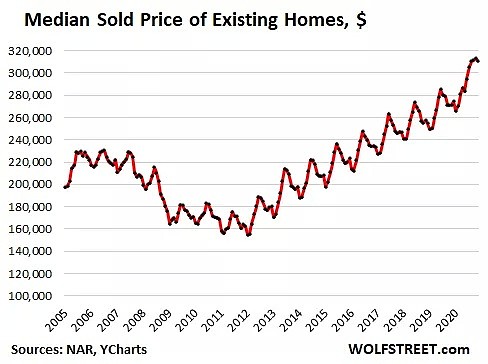

根据美国联邦住房金融局(FHFA)更新的数据,截止到2020年底,美国房价上涨了10.8%。全美房价更是房价指数有史以来最大的年度涨幅。

看看美国房价的涨势图

毫无疑问,这是天量放水的原因。

对澳洲近300万房地产投资者,以及10万多首次购房者来说,所有这一切都将是一场史无前例的影响。

澳洲四大银行之一的西太平洋银行(Westpac)调查显示,澳洲房地产消费者信心指数最近达到了十年来的最高水平。

美国大放水

这个“虚假的信心”指数来源于大放水的主力美国。

在过去的一年里,美国已经花了4万亿美元来挽救经济!

不到一年时间里,美国已向市场放水超过21万亿美元,目前,全球市场上流通20%的美元,都是在去年2020年印的, 绝对四海龙王级别的放水表现。

美国1776年才诞生,200多年的美元供应,一年就灌水20%不要以为美元的放水与你无关。

全球各国尤其是澳洲,经济走势与美元指数基本上彼此呼应前些天,美国参议院又通过拜登政府的1.9万亿美元经济刺激计划。

只有在美元放水上,他们的想法是一致的。背后其实是浇不灭的危机,灭不掉的火,水只能越放越多:先是去年3月的2.2万亿美元,那还是川普撩起股市暴涨的第一泼水。

紧接着去年12月的9000亿美元,又是川普老兄为了连任进行的第二泼水。

这次,轮到拜登的1.9万亿美元,三轮泼水计划总额超过了5万亿美元!

5万亿巨量的财政放水刺激,简单的数学公式是美国GDP增加1万亿美元!据预计,美国今年第一季度GDP将同比增长约4.8%,预计美国全年GDP增速为5.5%。

这将是1984年以来的最快增速!

这番放水刺激,大大带动了美债的涨势,10年期美债收益率,被推升到历史最高,飙升到1.62%!

美元不仅没有贬值,美元指数就一个字“涨”,最近已经是3个月来的新高!

美国放水的钱太多了,后续更大规模基建计划已在路上,未来美国的房地产,将会继续进入上升期!

利率方面,大量资金将回到货币市场基金手中,基金寻找避风港, 预计美国可能会出现比较明显且长期的名义负利率。

澳洲也宽松

大量热钱将流入澳洲市场,澳币面临压力,随着资本的流入和资产泡沫进入,房地产暴涨不可避免,通胀压力巨大!

最近一个多月,各种资产价格轮番上涨。无论是比特币,股市,大宗商品,黄金、奢侈品等,全部大涨。

回头看看澳洲的经济表现。

2020年3月,因为新冠疫情的冲击,澳洲历史上首次进入量化宽松模式。

如今澳洲财相是放水专家

从近30年经济无衰退到QE,澳洲正不得不向现实低头,不过,一次过后,澳洲政府感觉习惯了,放水开始肆无忌惮。

2020年11月3日 澳洲联储将把利率降至0.1% 。再次刷新了利率低位纪录,澳联储还宣布将实施新一轮的购债计划,规模达到1000亿澳元。

凡事就怕开了头,2021年2月2日,澳洲联储进一步购买1000亿澳元的债券。

到今年财年底,澳洲赤字将高达2137亿澳元,债务将达到9960亿近万亿澳元的历史峰值。

全球暴涨

暴利放水,万物暴涨的时代来了!不光澳洲,数据显示,2020年到今年以来,全球共发行9.7万亿美元债券,均是创下历史新高。

标普全球评级估计,2021年,全球发债规模预计将是8万亿美元。

美联储大放水,大约只有4成的美元会在国内流通,而60%的美元被用来进口商品,或者通过出售美债,将美元输出到全世界。

美元流通到全世界的时候,也将通货膨胀输出到了全世界,美国人民反而感觉不到通货膨胀。

大放水是一场富人最喜欢的游戏,华尔街早就利用加杠杆、再借贷方式杀入股市、地产及期货交易。

华尔街这只牛能承受这场放水吗?

普通人手中的钱也就那么多,通货膨胀只会加大贫富之间的差距。

于是惊人的一幕出现了,大宗商品的价格随着美联储的放水,一步步攀高,不少商品的涨幅更是惊人:

2020年3月,LME期铜最低跌至4371美元/吨,但是截至今年3月13号,期铜价格已经暴涨到9125美元/吨,仅用一年时间铜价便涨幅翻倍,达到了108.7%。

2020年4月,布伦特原油盘中跌至15.98$/桶的历史低点。但今年2月份后,布伦特原油持续大涨,一度突破70$/桶,涨幅高达4.38倍,堪称原油版本的超级牛市。

2020年4月,铁矿石期货价格盘中创出542元/吨的历史低点,但随后同样开启牛市行情,截至3月13日,铁矿石主力合约价格为1025.5元/吨,涨幅高达89.2%。

高昂的铁矿价格

同样疯狂上涨的,还有其它的大宗商品,诸如:塑料(PVC)、玉米、大豆、玻璃、有色金属,几乎所有的上游材料及生产原料都迎来了逼空式上涨。

当工业制造品的上游原材料价格暴涨后,价格波动必然会很快传导到下游,家用电器、汽车、燃油,又或者是猪肉,甚至是塑料袋都会大幅涨价。

澳洲央行选择跟随美国放水,通货膨胀已经不可避免,房价再次飙升就是明显的例子,澳洲国内资产泡沫化加剧严重。

澳洲楼市的暴涨效应将如同“黑洞漩涡”一样,将社会资金吸引到房地产行业,届时社会资本将陷入空转,民众将沉溺于对楼市的投机,不再思索实业生产。

结语

房地产在暴涨的同时,其他行业却仍在苦苦挣扎。

中国今年以来上游原材料普遍暴涨30%以上,中国制造业的生产成本已经升高,但是下游的工业制成品却是买方市场,根本不敢涨价30%。

在产品成本增加和全民不消费的情形下,不光中国,澳洲等国的企业将大量倒闭。

历史已经证明:

过度依赖房地产实现繁荣,最终要付出沉重代价!

历史也将再次证明:

2021年全球的天量放水,澳洲将是史诗级的通货膨胀。

历史也将告诉我们,那一年除了地产,其它都“百业凋零”?

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64