这一轮全球大放水,谁会为美国买单?

美元周期对历史上多次重大全球金融危机都起到推波助澜的作用,这到底是为什么?

美国货币政策的改变如何影响其它经济体?

新冠疫情以来美国破纪录的释放流动性,如今随着美联储政策转弯时点渐进,新兴经济体中谁又将遭遇“浩劫”?

美元的问题却总把新兴市场国家一起拖下水,该如何应对逃不开的美元周期、大类资产又面临何种影响,今天不妨让我们来读一读美元的故事,为这些问题找寻答案。

01

何谓美元周期?

我们将美国货币政策从宽松到紧缩定义为一个“美元周期”,其大致对应了美元的由弱至强的过程。美元周期主要通过三条途径影响其它市场从而引发危机:利率、汇率、大宗商品。

金本位制崩溃之后,美国成为全球流动性收放的中心,美元成为全球货币定价的锚。尽管在一次次美元危机后,很多新兴市场国家逐步放开了相对美元的汇率弹性。但由于新兴经济体对外依赖度极高,依然避免不了受到美元潮起潮落的摆布。

美元宽松时,向全球提供流动性,各国因本币升值压力激增,国内政策主动或被迫降息,导致全球大宗商品价格大涨,国内资产泡沫高企,通胀水平恶化;而美元紧缩时,从全球回收流动性,各国又因贬值压力被迫加息紧缩,若经济本身有问题,便出现资产泡沫破裂、甚至国家主权信用危机爆发。

02

历史不断重演!

强美元推动的新兴危机从70年代开始便不断重演。汇率贬值既是这一过程的导火索,也不断与新兴市场经济失衡形成了负反馈循环。

拉美债务危机:70年代欧美宽松和“石油美元”助涨拉美国家外债膨胀。之后美联储采取强硬手段抑制通胀,沃尔克将联邦基金利率从10%以下提升到20%以上,美元大幅走强,拉美债务危机爆发,拉丁经济体由此陷入了中等收入国家陷阱。

日本房地产“泡沫”:80年代初美国宽松,为了刺激经济和避免日元过快升值,日本被迫大幅下调基准利率,导致股市地产泡沫巨大。86年后美国货币逐步收紧,日本又被迫加息,房地产和股市崩盘,银行业重创,日本陷入失落的十年。

亚洲金融危机:美联储连续降息,亚洲吸引国际资本大量流入,94年美国货币政策突然转向,加上以“量子基金”为代表的国际炒家的推波助澜,亚洲爆发金融债务危机,新兴市场国家固定汇率制崩塌,股债汇市场崩盘,经济陷入严重倒退。

全球金融危机:00年互联网泡沫和“911”事件后,美联储连续降息且将低利率保持到04年中,美国经济泡沫严重。联储从04年6月迅速加息,导致自身房地产股市泡沫破灭,并拖累全球经济也陷入衰退。

俄罗斯委瑞内拉危机:美元2014年起快速上行叠加美国页岩油革命,对原油出口国委内瑞拉和俄罗斯造成重大冲击,形成油价下行->经济疲软外汇储备受损->汇率大幅贬值->恶性输入型通胀+国别信用风险增加->股债汇三杀”的局面。巴西和南非等资源型国家也受到了显著冲击。

03

这一轮美元故事会如何演绎呢?

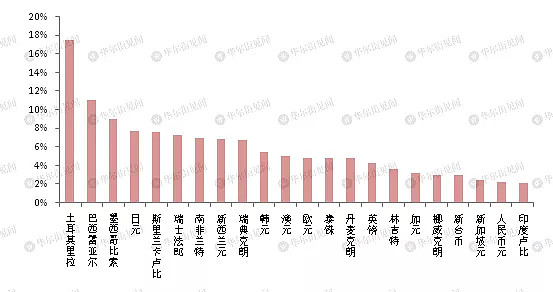

先来看看美国:进入2021年,美元指数一改去年颓势筑底反弹。从低位89.41回升到当前的93.28,涨幅约4.58%。其中相对委内瑞拉、斯里兰卡、巴西、日本、瑞士等货币升值超过5%以上。图:美元相对其他货币年内最大涨幅

支持美元指数阶段性走高的主要有三方面原因:第一、美国经济复苏预期强劲。长期来看美国居民资产负债表经过08年以来的修复,正进入新一轮房地产配置的扩张周期,地产市场供不应求;短期来看快速的疫苗普及将促使美国经济进入优于新兴市场的复苏节奏;而催化剂又有拜登政府推出的大规模基建刺激方案。

长、短期因素和财政的三维共振,使得美国经济复苏超预期的概率大幅增强,促使美元走强,资金回流美国实体经济。

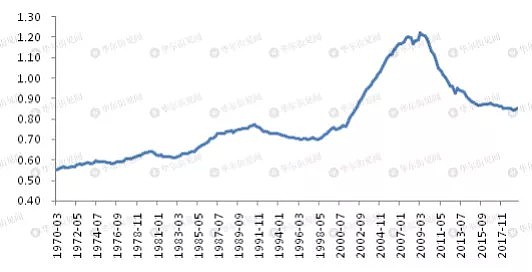

图:美国居民杠杆率

第二、通胀预期大幅回升导致美债收益率快速走高。年后国际大宗商品价格纷纷突破疫情前水平从而推升通胀。二季度在基数和美国消费端复苏的共同推动下,美国通胀水平会进入陡峭攀升阶段,5月CPI、PCE以及核心CPI分别达到年内峰值3.38%、2.66%和2.44%,一举突破美联储2%的目标利率。

而在通胀预期叠加国债供给过度的情况下,美债收益率也快速走高,年内最高上行81BP达到1.74%。通胀上行使得美联储的货币政策态度出现转变,市场更是开始提前交易美联储的量化宽松退出,引发流动性收缩预期。

图:预计通胀快速走高

第三、欧美复苏差异拉大。即便美国经济就业弱于预期,由于欧美在复苏节奏、疫情控制和货币政策上的差异显著扩大,也会使得欧元作为美元主要的对手货币弱于美元,从而形成对美元的支撑。

图:欧洲经济下调而美国经济上调

新兴市场抢跑加息:3月17日巴西央行宣布上调基准贷款利率75个基点至2.75%(预期50个基点)。3月18日土耳其央行宣布将关键利率上调200个基点至19%(预期上调至18%)。3月19日俄罗斯央行宣布加息25个基点至4.50%(预期维持4.25%)。后续印度、阿根廷、马来西亚、泰国、韩国等新兴国家,市场对于加息的预期正在增强,今年至明年上半年至少加息一次。可是加息亦是双刃剑新兴市场国家加息的主要原因肯定是抑制通胀的上行。其次也能通过加息压缩泡沫稳定资本流出。

不过,加息是一把双刃剑。尽管加息有助于提高对短期资本的吸引力,同时也会抑制经济增长。

从这一点来看,当前这些新兴国家的经济修复还处于一个相对偏慢的过程中,尤其是巴西和土耳其,失业率高企10%以上,同时对疫情的控制也再度面临考验。

包括后续将逐步跟进加息的印度、泰国、马来西亚和南非也存在同样的问题。一旦国际资本意识到加息更倾向于危害经济增长前景,那么其反而可能导致更大规模的资本外流,加剧贬值恶化通胀。

图:新增感染面临考验

图:巴西、土耳其失业率高企

高债务和高资产泡沫的国家,将为美国的流动性盛宴买单

今年以来土耳其隔夜拆借利率高企于15%以上,依然难以抑制国际资本的流出。超预期加息后,央行行长下台引发恶性循环预期,资产价格暴跌,汇率崩盘。

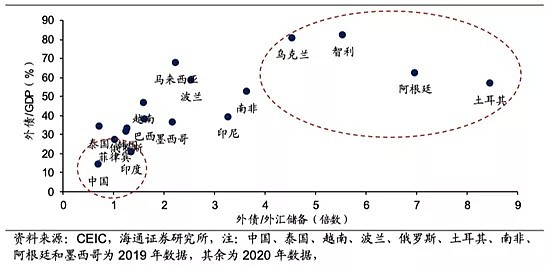

当然这对土耳其而言也不是新鲜事了。18年美元升值之际,它也是首当其冲。主要是土耳其的外债水平极高资产泡沫严重。从外债占外储倍数来看,阿根廷、智利、南非等也将面临资本流出的考验。

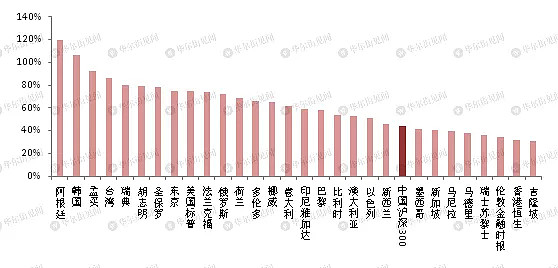

另外资产价格涨幅偏高的国家,显示资本更多进入虚拟经济体而非实体经济复苏,也存在较大的资本流出风险。比如阿根廷、印度。一旦出现资本趋势性流出,这些新兴经济体将为去年的流动性盛宴付出更高的代价。

图:主要新兴经济体外债风险情况

图:全球主要市场股市近一年涨幅

04

蝴蝶翅膀如何扇动

今年美国经济政策如何演绎很大程度上决定了美元走强和新兴市场压力的程度,主要有四种演绎路径:

A、强经济+强财政+紧货币:对美国最好,可能性较高,美元回流压力最大。

强经济、强财政是指复苏超预期尤其是就业;财政刺激方案好于预期且资金来源是加税,不额外扩张美联储的资产负债表;货币政策处于边际转紧的状态。出现这样的情况对美国而言肯定是最优的,但同时美元回流的压力也最大。对新兴市场影响来说,资产估值压力、通胀压力、资本流出和加息压力均最大。

B、强经济+强财政+宽货币:边际流动性增加,美元回流压力次之。

如果美国刺激法案不能完全通过结构性加税融资,那就需要美联储配合,导致实际上的财政赤字货币化。届时美联储将释放增量流动性,美债收益率上行压力减缓、美元升值压力减缓,但通胀预期会进一步走高。对新兴市场来说,资产估值、资本流出压力减缓、通胀和加息压力依然加大。

C、弱经济+弱财政+紧货币:美元回流压力较小。

如果复苏或财政刺激不达预期,或者两者同时出现。但美联储还是保持原有的货币政策节奏,没有边际增量流动性。那么估值压力、资本流出压力、通胀和加息压力将大幅减缓,新兴市场可获得进一步喘息的机会,进入自身经济复苏和美国经济复苏的赛跑阶段。

D、弱经济+弱财政+宽货币:美元承压回归贬值。

这种可能性目前看来较小,就是复苏不达预期,财政难以推进,又回到13年依赖货币政策拯救经济的道路上来,形式类似于继续提供流动性。对新兴市场而言则能继续享受流动性盛宴,估值回升、资本流入、通胀加息压力适中。

当然美债收益率上升、交易紧缩预期只是美联储政策影响新兴市场资产三步走过程的第一步。后面每一步都更具挑战性,包括实质性缩减购债规模,以及最终的美联储加息则是新兴市场最大的隐忧。

尽管目前市场预计美联储在2023年下半年之前不会加息,给了新兴市场一段喘息的空间。但美国银行也警告,当美联储真的加息时,加息速度可能会比上一个周期更快,最终利率也会更高。新兴市场面临的挑战将是赶在美联储收紧周期之前收紧本国政策,以避免痛苦的汇率冲击。

05

新兴市场如何筹谋?

面对美元周期的潮起潮落,如今更多的新兴市场国家也并非毫无防守之力。毕竟在一轮轮的美元周期冲击中,他们开始逐步积累自己的壁垒,使得美元周期虽无法逃开,却能削弱其传导性和对实体经济的伤害:

A:及早控制资产价格泡沫和信贷杠杆水平。主要手段是加息和政策逆周期管理。加息前面我们已经提了,因为效果过于广谱它是一把双刃剑,它在抑制泡沫和稳定资本流出的同时也会抑制经济增长。而政策逆周期管理更为定向。

由于国际资本存在短期性,更容易流入楼市、股市、商品等资产市场,一旦资产价格泡沫过高甚至伴随杠杆的堆积,便很容易在去泡沫的时候出现崩盘和扩大波及面。

因而及早通过逆周期政策压制资产价格泡沫,便能使得该国金融体系和实体经济能够更好地抵御短期资本流动造成的不利冲击,但这对本国资产市场未必是一个好消息。

B:增加汇率弹性。汇率急速贬值短期会恶化国内通胀和外债水平,但为了保证汇率稳定而在外汇市场上的干预行为,会造成本国外汇储备的不断缩水。

对外汇储备规模有限的新兴市场国家而言,其可持续性值得怀疑,还会引发国际投机者对本币发动投机性攻击。97年至98年泰铢遭到国际炒家狙击就是一个典型案例。

汇率保持双向波动能形成对外部流动性的自发防御。但如果汇率波动幅度过大,也可以考虑临时采取特定的资本流动管理措施。

美国次贷危机爆发后,韩国、巴西、泰国等已经全面开放资本账户的国家,就曾经重新采纳特定的资本账户管制措施。我国也依然保持一定的资本账户开放节奏。

C:增加资产性的外汇储备结构。外汇储备=外债(负债属性)+顺差(资产属性)。一个国家外储负债属性越强,表明其过度依赖融资美元发展经济,在美元流动性收缩的时候所受冲击会越大,且轻易不敢动用过于严格的资本管制手段,只能被动接受汇率与资本流动的冲击。

而一个国家外储资产属性越强,其应对美元流动性收缩的能力越强,资产属性强意味着其能靠产业链比较优势和特定大宗商品的刚性需求赚取顺差,其经济内生动力更稳定,使用资本管制工具的回旋空间也更大,且其后续恢复的主观掌控力相对较大。

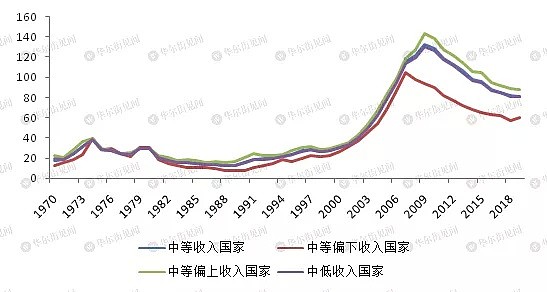

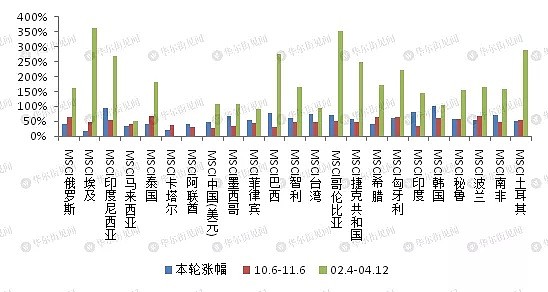

对比最近两轮美国经济和货币政策引发的美元下行周期来看(即02年4月至04年底和10年6月至11年6月),在本轮美元下行周期中,新兴市场国家的外储占外债的比例比02年要好得多但不及10-11年的峰值水平,从外债的增量来看,尤其是15年后相对外储明显偏高。但整体新兴市场国家抵抗冲击的能力还是有所增强。而在资产涨幅上,本轮新兴市场股票涨幅要大于10-11年、但远小于02年水平(02年美国经济衰退比较明显且持续时间很长)。

图:新兴市场国家外储/外债比例趋势

图:新兴市场国家三轮美元下行周期资产价格涨幅

好在目前来看美联储对于通胀的容忍度较高,加息或在2023年下半年才会启动,新兴市场在这段时间内加速扩大疫苗分发,控制资产市场泡沫、借力美国需求的溢出,提升自身经济恢复速度,才是制衡美元回流浪潮的最佳举措。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64