美联储首次明确表示要讨论退出QE

5月19日周三,美联储发布4月FOMC议息政策会议的纪要文件。投资者希望从这份详细的讨论纪实中,揣测央行官员们对通胀和QE量宽买债等重要话题的看法。

01

多位美联储官员提议,未来某个时点可以开始讨论缩减QE,美股短线跌幅扩大

纪要显示,美国经济仍然“远未实现”美联储最大化就业和物价稳定的双重目标,距离取得实质性进展还要一段时间。央行工作人员对美国经济前景的预估较3月份经济预期概要(SEP)略有改善,前景面临的风险不如前几个月那么高。上述观点均在4月FOMC会后声明中体现出来。

分析普遍认为,这表明美联储一段时间内不会调整当前超量宽松的货币政策,因为此前设定的“调整门槛”是在实现上述双重目标方面“取得实质性进展”。

因此,纪要发布后,10年期美债收益率短线上涨,日内涨2.90个基点,报1.6659%。美股波动不大,纳指跌幅小幅收窄至0.39%。现货黄金短线下跌6美元,日内涨幅收窄至0.29%。

不过,纪要也提到,不止一位美联储官员预计,美联储即将在未来几次会议上开始讨论减码QE:

“一些(a number of)与会官员认为,如果经济继续朝着FOMC委员会的目标迅速发展(rapid progress),那么在未来几次会议上的某个时点可能适宜开始讨论调整资产购买步伐。”

此言一出,美股跌幅重新迅速扩大,道指跌超370点或超1%,纳指跌近120点或0.9%,标普500指数跌1%。而在纪要发布前,美股已经收复日内近半跌幅,道指曾跌230点,纳指跌0.45%,标普大盘跌0.55%。美股盘初,道指一度深跌586点,纳指跌1.7%,标普11大板块齐跌。

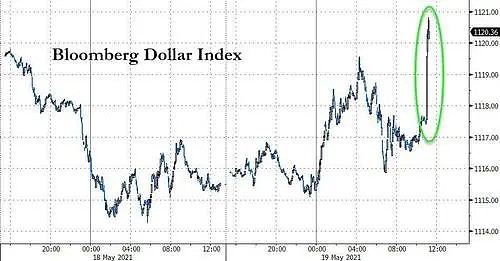

与此同时,现货黄金短线下跌约10美元,回吐日内全部涨幅并转跌,跌至1870美元关口下方。10年期美债收益率刷新日高,日内上行近4个基点,报1.6762%。美元指数短线上涨,日内涨幅扩大至0.36%,报90.12。

纪要发布后半小时,美股重新收窄跌幅,纳指还差不到7点便能实现转涨,科技股更多的纳斯达克100指数短暂转涨,道指跌幅收窄至不足220点,标普500指数跌幅收窄至0.4%并重回4100点上方。现货黄金短线上涨5美元。这表明大类资产基本收复了纪要刚发布时的恐慌波动。

02

官员一致同意下行风险尚存,距离目标遥远,但警告经济也有上行风险

纪要显示,与会的美联储官员们普遍认同,在疫苗接种和强有力的政策支持方面取得了进展,经济活动和就业指标得以加强。受疫情打击最严重的经济部门仍然薄弱,但已经有所改善。但经济发展很大程度上取决于病毒传播和疫苗接种,经济前景所面临的风险仍然存在。

官员们称“今年美国经济活动急剧增长”,消费支出、房地产市场、商业设备投资和制造业生产均反弹强劲。许多(many)与会者称,财政刺激、金融条件宽松、抑制需求的释放、疫苗接种和社会隔离措施不断放松,都是支持消费支出的重要因素,将与家庭储蓄水平提高一道助力发展。

不过,许多(many)与会者提到原材料和劳动力短缺以及供应链瓶颈的问题,可能限制制造业和其他部门的复苏步伐。劳动力市场持续改善,但距离包容、普惠性质的最大就业目标还很遥远,仍比疫情前减少了840万个工作岗位,就业人口结构的变化可能持续压低劳动参与率。

因此,官员们一致认为,经济仍远未达到FOMC委员会的长期目标,经济前景高度依赖疫情进展,不确定性在增加,复苏可能不会均衡,当前的货币政策和前瞻指引立场依旧合适且能支持经济。

值得注意的是,也有一些(some)官员提到了“经济的上行风险”,持续的财政和货币政策支持,叠加需求释放、家庭储蓄积累过多和疫苗迅速接种等因素,可能会促进经济活动并使人们比目前预期更快地重返劳动力市场。而经济的“快速发展”恰好是部分官员支持调整QE的理由。

03

预言通胀率暂时上升后将回落,也有官员提到通胀率的上行风险

在市场高度关注的通胀评论中,与会官员普遍认为,以PCE(个人消费支出价格指数)12个月变化为衡量的通胀指标会在短期内升至2%上方,因为疫情初期非常低的读数正逐渐退出统计。油价上涨也会转嫁给消费者能源价格,随着经济进一步开放、需求激增和供应链瓶颈都会推高物价。

但“这些因素的暂时影响消失之后”,他们普遍预计通胀将缓解。尽管预期通胀率在短期内波动,许多(many)官员称,多种长期通胀预期的衡量指标仍很好地锚定在2%这一长期目标上。

值得注意的是,有不止一位美联储官员在纪要中提到“通胀率的上行风险”:

几位(a number of)官员指出,供应链瓶颈和投入品短缺可能无法迅速解决,这将令价格上行压力持续至今年结束以后。在某些行业中,供应链中断似乎比预期更为持久,推高投入成本。

一些(some)与会官员称,如果暂时影响通胀的因素比预期持久,通胀前景可能出现上行风险。

一些( a couple of)官员认为存在一种风险,即在通胀压力在数据中变得足够明显以引发政策回应之前,通胀压力已上升到不受欢迎的水平。

04

有人支持未来某次会议讨论缩减QE,著名鸽派官员今日表达相似立场

在对美联储资产购买计划的讨论中,与会官员首先肯定了当前有关联邦基金利率和QE买债前瞻指引的好处。

他们认为,基于结果的前瞻指引代表美联储未来加息和缩减QE的路径将取决于实现双重目标的实际进展,需要是实际观察到的进展,而不是依据不确定的经济预测来制定政策:

众多(various)与会官员指出,与2020年12月的情况相比,经济距离实现双重目标取得进一步进展还需要一段时间,美联储曾在2020年12月首次为资产购买提供了前瞻指引。

许多(many)官员强调,很重要的一点是,FOMC清楚传达对朝向长期目标进展的评估,而且要在认为具有足够实质进展来发起资产购买速度的调整之前很久,就向市场提前传达。

而何时进行这种传达沟通的时间,将取决于经济的发展进程以及实现FOMC委员会目标的进度。

一些(a number of)与会官员认为,如果经济继续朝着FOMC委员会的目标迅速发展(rapid progress),那么在未来几次会议上的某个时点可能适宜开始讨论调整资产购买步伐。

值得注意的是,周三有多位美联储官员在公开讲话中表达了对讨论回撤货币刺激政策的支持,其中便包括“联储大鸽”、圣路易斯联储主席布拉德。

他认为,劳动力市场比数据显示得更强,距离央行考虑回撤宽松货币政策立场的时间越来越近:

“如果在公共卫生方面我们感到疫情已经过去、并且不会以令人惊讶的某种方式再次爆发,到那时我认为可以谈论调整货币政策,目前还没有达到那个程度,但是看来我们已经接近了。”

今年以来支持“缩减QE宜早不宜迟”的FOMC票委、亚特兰大联储主席博斯蒂克今日也发表类似观点,称“就经济监控和政策回应而言,美联储必须非常灵活。”

05

提到更多资产估值较高的问题,提到“风险”次数比上次纪要翻倍

华尔街见闻发现,4月FOMC会议纪要有33次提到了“风险(risk)”这一关键词,而3月会议纪要仅有17次提到“风险”。

最新纪要中,尽管与会官员们认为金融风险总体稳定,但有一些(a couple of)官员强调指出,疫情中制定的“房贷延期支付计划”可能掩盖了美国家庭和企业的脆弱性。

众多(various)官员承认低利率和高度宽松的金融状况已经延时存在,可能导致产生“追求高收益率”的行为,进而负面影响金融稳定。

在资产估值问题上:

多位(several)官员指出,随着股票估值进一步上升、IPO活动保持高位以及公司债券的风险利差处于历史分布底部,资本市场的风险偏好有所提高。

几位( a couple of)官员警告称,如果投资者风险偏好下降,那么资产价格的下跌结合当前较高的商业和金融杠杆,可能会对实体经济产生不利影响。

许多( a number of )与会官员称,房地产市场的估值压力有所增加。一些(some)官员提到对冲基金和其他杠杆投资者的活动给金融系统带来的潜在风险。

一些(some)官员强调了金融系统其他部分的潜在脆弱性,包括在短期资金和信贷市场中运行、具有出逃潜质(run-prone)的投资基金。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64