澳洲多家银行悄悄升息!西太银行跟进,四大银行已全部上调,投资者趁势回归,“淘汰”首次置业者

银行加息,投资者归来

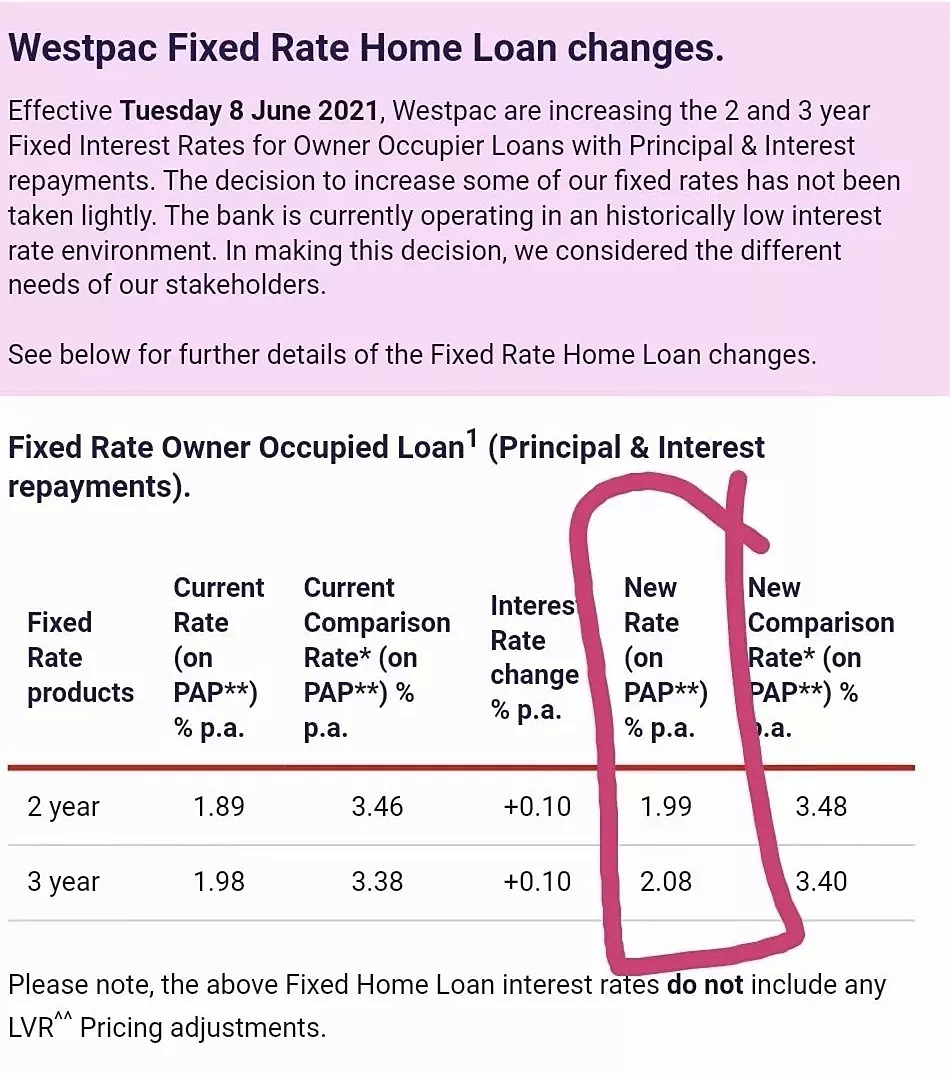

澳洲四大行之一的西太银行宣布,上调两年期和三年期的固定利率房贷,旗下的几家小银行也将一起升息。

专家指明年的利率会更高,寻求低利率的借贷者应抓紧机会。

与此同时,澳储行的数据显示,投资者正大举回归房地产市场,逐步淘汰利率下降后涌入市场的首次购房者。

西太银行上调固定房贷利率

虽然澳大利亚的官方利率目前处于0.1%的历史低点,但澳大利亚的银行已按耐不住,开始提高固定贷款的利率。

西太银行(Westpac)日前宣布,将两年期和三年期固定利率房贷的利息上调10个基点,成为澳洲四大银行中,最后一家上调固定住房贷款利率的银行。这一变化也涉及其旗下的St George、 BankSA、墨尔本银行及RAMS等多个银行。

据悉,西太银行两年期固定利率自住房房贷的年利率从1.89%上调至1.99%,三年期利率从1.98%上调至2.08%。

RateCity的研究主管的Sally Tindall表示,寻求低利率的借贷者应该立即采取行动, 因为利率不会永远保持在这么低的水平。

“到明年这个时候,固定住房贷款利率的走势将完全改变。目前,固定住房贷款利率为2%的贷款机构有176个,但到了2022年中,可能一家都没有了。”

早前,联邦银行(CBA)已经在5月上调了三年期固定房贷利率,随后,ING银行、AMP银行等9家贷款机构分别跟进。

3月,联邦银行把四年期固定房贷的利率上调了20个基点。5月,该行还将四年期固定利率房贷的利率微调了5个基点。目前,澳洲已经没有任何一家大银行提供年利率在2%以下的四年期固定利率房贷。

在疫情期间,澳联储RBA宣布推出2000亿澳币的定期融资安排,允许各大银行在3年内以0.1%的利率成本借款,成为银行们维持低水平房贷利率的重要因素。该计划今年6月到期,预计届时会有更多银行升息。

澳洲人对房地产热情减弱

与此同时,西太银行的消费者信心数据也显示,澳大利亚人对房地产的热情从高位回落。

西太银行指,与住房相关的情绪显示出明显的压力,“‘买房时机 (time to buy a dwelling)’ 指数连续第五个月下降,6 月份下降 7.1%,比去年11月份的水平低 27%。该指数目前处于 96.1,这是自去年 4 月以来首次处于彻底悲观的区域。而在此之前,是 2017 年底。”

“飙升的价格和迅速恶化的负担能力显然开始给买家带来沉重压力,这表明自住活动,尤其是首次购房者,可能会消退。”

投资者回归市场

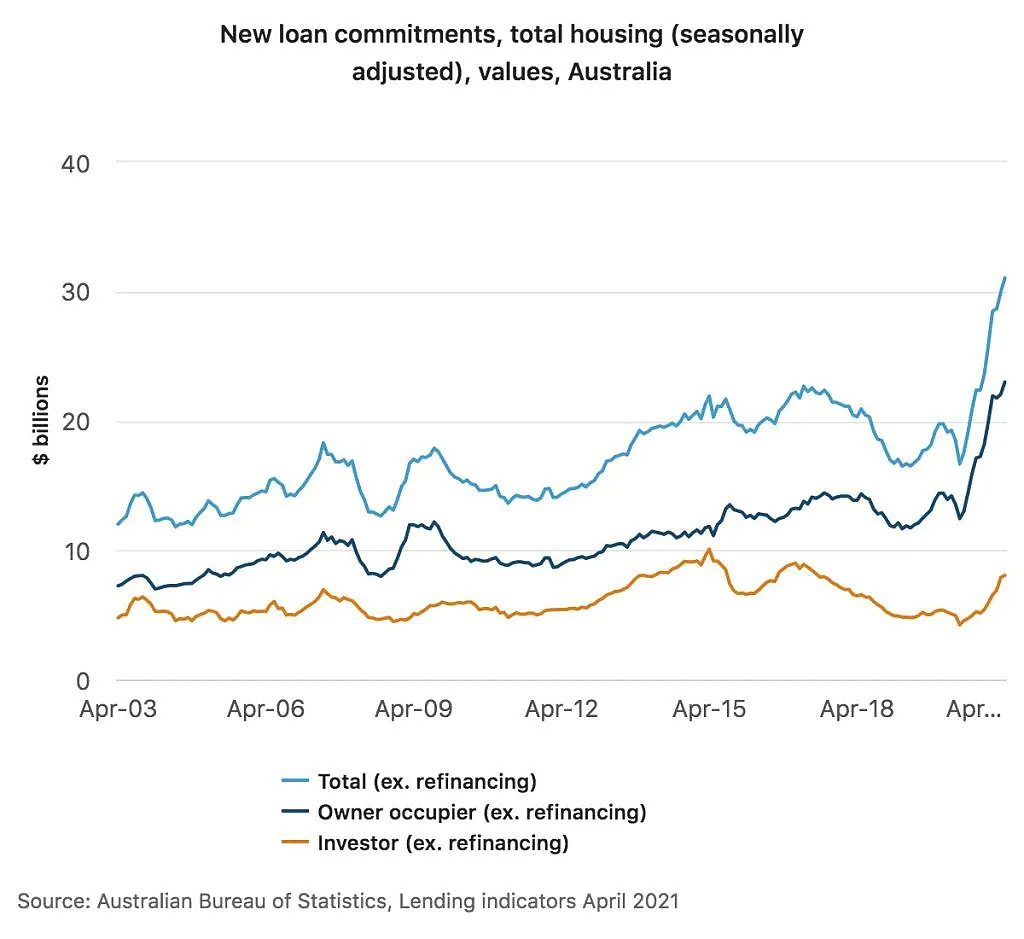

另一方面,投资者正大量涌入市场,逐步淘汰在利率下降后涌入市场的首次购房者。

澳大利亚统计局最新数据显示,今年4月,全澳各地的投资者贷款上升2.1%,达到80.5亿元的四年新高。

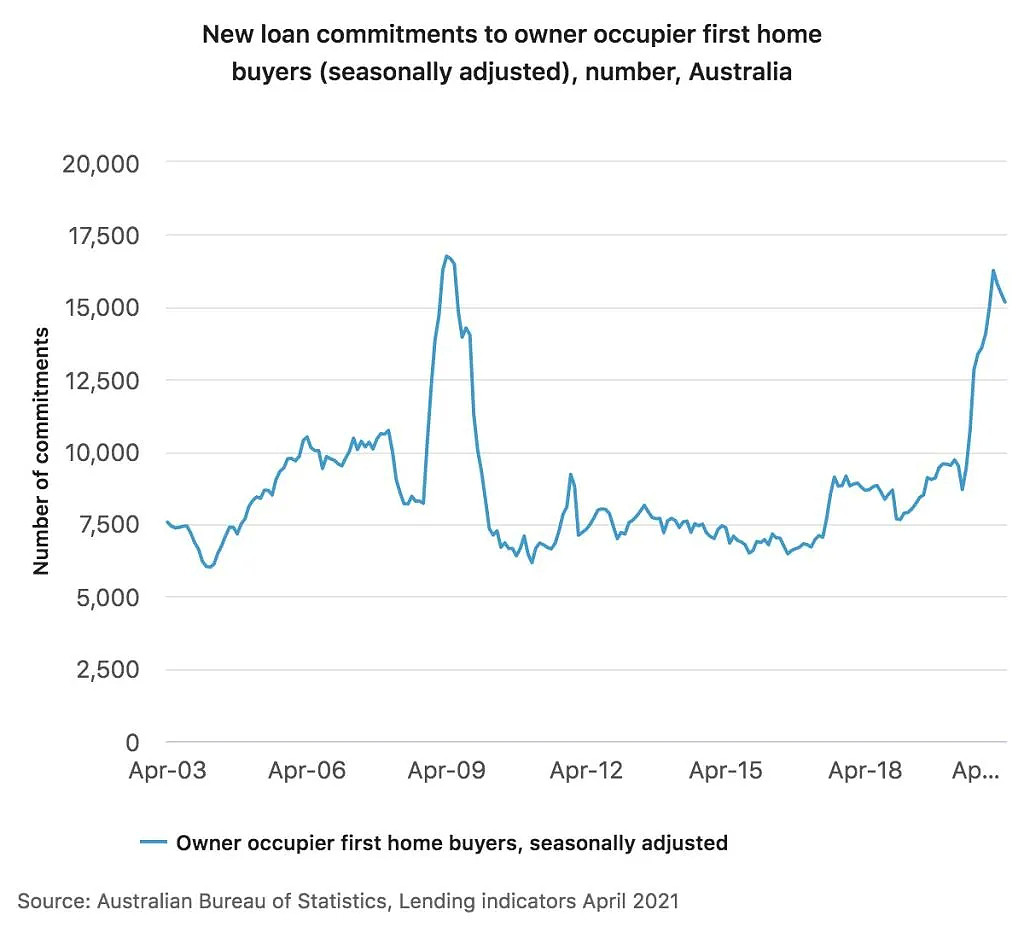

同月首置买家贷款下降1.9%。业内人士指出,首次置业者买家在拍卖会上正被投资者挤出房地产市场。

随着越来越多的投资者登记竞拍物业,这个情况正在慢慢渗透到拍卖场地,并推高房价。一些人不想把钱存在银行,因为低利率环境,钱在银行里基本上没有回报,所以决定买房。

最近的房地产繁荣是由自住买家推动的,他们渴望利用便宜的房贷搬进更宽敞的房子,有足够的空间在家工作。每当房价上涨,投资者通常会回到市场,因为看到资本增长的潜力。

结语

澳大利亚房地产市场在2020年因疫情受到打击,而前所未有的政府刺激措施推动了首次购房者活动的激增。十多年来,首次购房者的贷款量首次超过投资者。

但自今年 2 月以来,这一趋势发生逆转,投资者活动开启复苏模式。房价上涨加上银行升息,也预示着未来投资者将成为市场的主导。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64