高盛:如果美国通胀、利率升降、拜登税改全与预期背道而驰,市场将会变成什么样?

目前标普500指数已处于历史新高,仅比高盛4300点的全年目标点位低1%。

但高盛首席股票策略师David Kostin警告称,4300的指数预期是建立在“通胀将减少,收益率会上升,拜登部分税改计划将通过成为法律”的宏观假设基础上的,如果上述假设出现变化,美股可能存在波动及回调风险。

01

如果通胀持续上行会发生什么?

目前高盛的基础假设是,通货膨胀飙升会是暂时的。随着未来3-6个月内临时补充的失业救济到期,劳动力供应将在年底前大幅反弹,薪资压力将得到缓解,美国核心CPI明年将从目前的3.8%下降到2.3%。

但Kostin警告称,美国通胀的超预期上行将对公司估值及利润率造成重大影响。如果企业未能将价格提高到足以抵消通胀的程度,包括工资在内投入成本不断上升可能会对利润率构成压力。

基于高盛的自上向下的模型,美国核心CPI通胀每超出预测值1%,标普500指数成分股企业营收也将增长大约1个百分点,但净利润率会下滑10个基点左右。而在通胀温和变化的情况下,标准普尔500指数的每股收益相对于高盛的平均预测将保持不变。

通胀的持续上行也将对公司估值构成“重大的不利影响”。

Kostin表示,通胀的持续上升可能导致美联储采取比目前预期更多的紧缩措施,提前加息并拉低股票估值。

目前高盛预计美联储将在12月宣布将在2022年初开始缩减购债规模,并在2023年下半年开始加息。

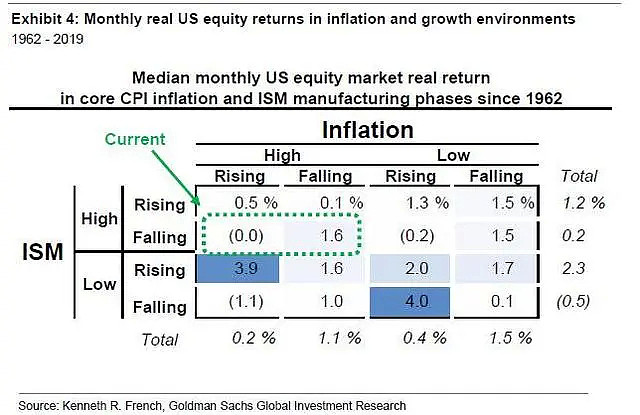

从历史角度,美国股市在低通胀的市场环境下通常表现较好。自1960年以来,标准普尔500指数在低通胀时期的年均实际回报率中值为15%,而在高通胀时期仅为9%。而在高通胀时期,股票在通胀下降(15%)的情况下比在通胀上升(2%)的情况下表现更好。

在细分板块上,高盛认为高通胀将提振具有较高定价权的股票的相对表现。医疗保健、能源、房地产和消费品等板块将跑赢大盘。

02

如果利率下降或上升超过市场预期会发生什么?

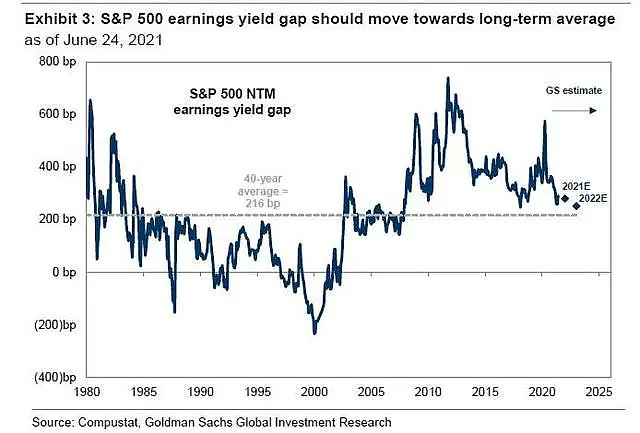

目前高盛给予标普500指数的基准目标位定为4300,其假设条件是,10年期美债收益率到2021年底将升至1.9%,且美股市盈率将稳定在22x左右。

高盛预计今年美国名义国债收益率的上升将主要受实际利率的推动,部分受全球债券收益率上升的推动;而股票风险溢价(ERP)将在今年下半年下降,抵消利率上升对股票估值的部分影响,并使市盈率在年底前大致持平。

但高盛表示,如果美债利率因经济增长疲软而未能上升,那么企业的盈利也将下降。这意味着,尽管收益率下降,标准普尔500指数也会下降。

在另一种情况下,在其他情况不变的情况下,如果利率上涨超出高盛的预期,到年底攀升至2.5%,标普500指数的基础点位将下降至3550,较目前点位有17%的下跌空间。

03

如果拜登税改失败会发生什么?

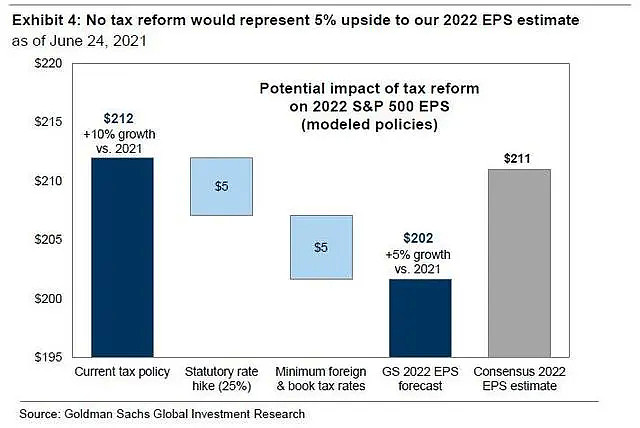

在拜登税改方面,目前高盛基本假设认为,拜登的全部税收提案的部分内容将在年底前成为法律,并于2022年生效,这将使标普500指数的EPS较现行税法下的预测下降5%。而在当前税收政策下,预计标普500指数2022年的每股收益将达到212美元,增幅为10%。

在税改细节方面,高盛预计,联邦法定企业税率将从21%上调至25%,而不是拜登提议的28%。拟议的海外所得税上调计划中大约有一半将成为法律,高收入个人的资本利得税税率将提高到28%。

基于这些假设,高盛预计标普500指数2022年的EPS将达到202美元(比2021年增长5%),而在当前税收政策下,预计2022年的EPS将达到212美元,增幅为10%。

根据高盛对2021年底市盈率22.3倍的基本预测,如果出现“无税制改革”的情况,该行对2022年标普500指数EPS的预期将提高5%,支持4500点的目标位。

Kostin同时表示,如果企业所得税和资本利得税没有提高,成长型股票通常受到提振。在资本利得税方面,如果今年晚些时候增税政策落地,科技类股等成长型股票遭受抛售的潜在风险最大。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64