一周展望 – 欧洲央行议息、各国制造业与服务业PMI、澳大利亚议息会议纪要

虽然上周美联储主席鲍威尔在参议院听证会中仍然坚持鸽派口径,但美国三大股指连续三天收跌,因6月份消费者物价指数投资者对政策性风险警惕情绪升高,获利回吐与技术性回撤引发美股大盘下滑。

本周市场关注的焦点为周四的欧洲央行议息会议,市场并不预期其有任何货币政策方面的调整表态,但有可能加强鸽派导向。

另外,欧美各国的7月份制造业与服务业PMI闪估值也是投资者观测经济恢复程度的重要经济指标。最后,澳大利亚7月份议息会议纪要将进一步给出澳联储货币政策导向的线索。

欧洲央行议息会议 – 周四

根据欧洲央行的预估,2023年的欧盟区的通胀率水平将恢复至1.4%。但不久前央行表示将目标通胀率设定为“小于但接近于2%”的水平,即提升了通胀率目标,表明欧洲央行加强了宽松货币政策的导向。可以肯定的是,7月份的会议不会有任何鹰派的表态,将在相当长的一段时间内保持现行的负利率政策,同时也很不太可能加大资产购买的规模,本次会议多半是一次过度性的会议。重点的政策性表态将在9月份会议上,也将是美联储8月份会议之后,届时金融市场可能会发生大幅波动。

另一方面,欧洲央行在6月份的会议上有“减少资产购买”的表态,根据近期的各项经济数据看,欧盟区的经济反弹速度提升,但Delta新冠变种病毒传播在部分国家加剧,将改变6月份会议的偏“鹰派”立场。

欧洲央行当前的新冠紧急资产购买计划(PEPP)将于2022年3月份到期,如果各项经济数据在下半年出现放缓迹象,可能会导致其延长PEPP的终止时间,或者以其他形式的资产购买项目代替。

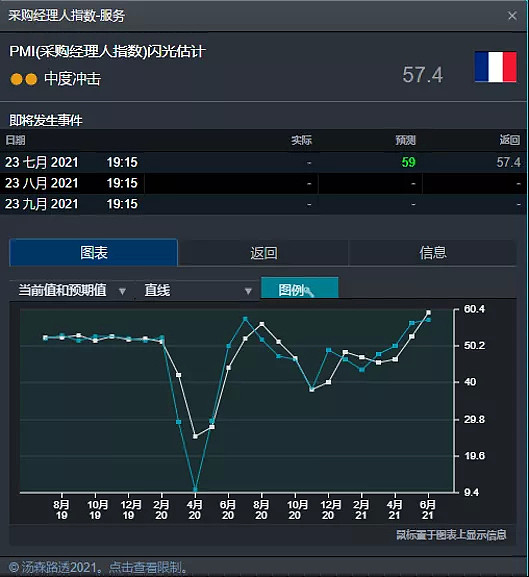

欧美各国7月份制造业与

服务业PMI闪估值 – 周五

欧美各国包括德国、法国、英国与美国都将公布7月份的制造业与服务业PMI闪估值,根据市场预期各国的制造业都将继续保持强劲表现。

在服务业方面,欧盟区主要经济体德国与法国的服务业PMI将在7月份出现增速反弹,预期将分别在59.4与58.1,都将是自2020年7月份以来最强单月表现。

相对来讲,美国与英国因在新冠疫苗的接种率上超前于其他欧盟区国家,其制造业与服务业自4月份以来一直表现快速反弹趋势。

德国服务业PMI闪估值表现

英国央行的一些官员已经表示出缩减资产购买的可能,预期英央行将在8月份的会议上做出明确的表态,这将潜在支持英镑再度走强。而美联储已经逐步透漏出缩表苗头,因近三个月的物价指数加速上行,同时劳动力市场持续改善。

澳大利亚议息会议摘要 – 周二

澳联储在本月的会议中已经透漏出将减缓资产购买的导向,但同时强调将保持现行的低利率一直到2024年。澳大利亚6月份失业率下降至4.9%,已经恢复到疫情前的水平,但近期Delta新冠受染人数上升,部分地区再次进入封锁状态,可能给澳联储收紧货币政策的导向添加阻拦。这与上周新西兰央行明确缩减资产购买的表态形成鲜明对比,进一步给澳纽货币对走势施加压力。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64