监管机构拟出台限贷政策,房价是涨是跌?

最新的数据显示,悉尼、墨尔本两大城市的房价上涨速度都到达了近些年历史涨幅的高位。

这样的速度使得监管机构开始坐不住了,终于他们开始讨论出台新一轮的限贷政策。

财长近日表示支持监管机构打击高负债房贷,随后审慎管理局(APRA)正式宣布,准备在两个月内重新“释放”一些贷款限制的措施。

此消息一出,市场上马上就有声音开始讨论房价涨跌的趋势。

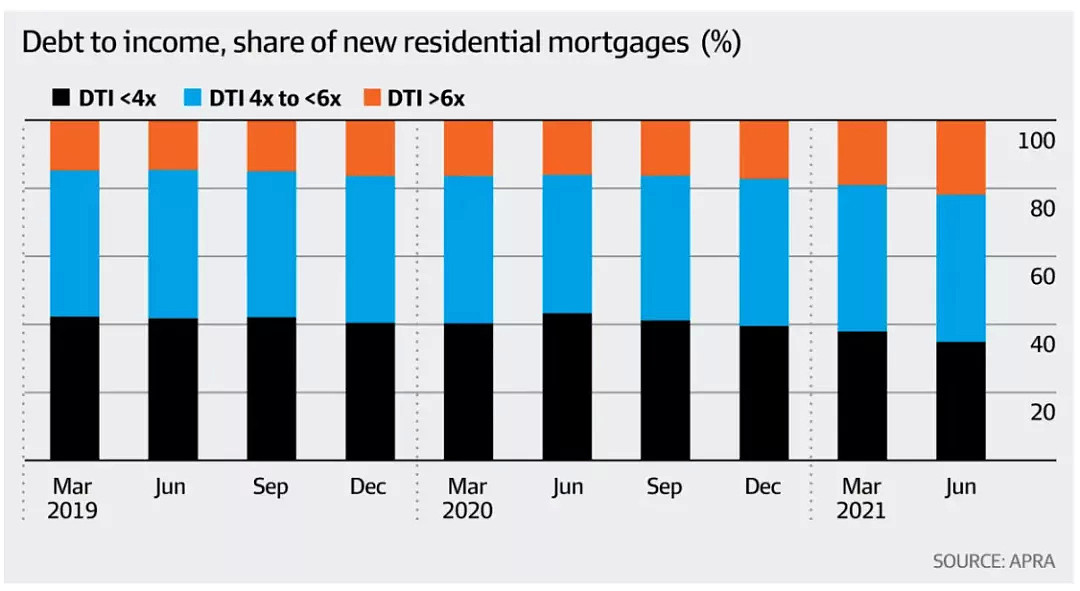

我们可以通过新闻解读出来,未来出台的政策,应该是要控制贷款的DTI指标。

简单来说,就是政府觉得人们现在的债务水平太高了,超过五分之一的购房者的负债是其收入的六倍以上,一旦银行升息,或者人们失业,就会出现经济风险。

所以,财长就支持监管机构限制高DTI贷款,从而稳定金融系统的健康。

我们再温习一遍DTI,负债收入比率Debt to income ratio,就是家庭总债务/家庭总收入的一个比率值。举个例子:刘先生在Gordon有套别墅,价值370万澳币,贷款额度250万,同时他的投资房产价值90万,贷款额度50万,车贷5万,信用卡2万。刘先生家庭总债务为 250万+50万+5万+2万=307万。如果刘先生家庭总收入为60万澳币每年(正常家庭开销情况下),刘先生家庭DTI就是307/60=5.12。

大部分银行接受DTI指数值基本都是维持在7左右(一些二级银行这个值会更低些),超过7这个数字要进入信贷高级审核组来对申请人进行综合评估;而如果这个数字达到9,大部分银行直接拒绝贷款申请。

还是以刘先生为例,如果DTI卡在7这个数值,刘先生的家庭总收入应该不低于45万澳币,或者减少总债务额度。

所以从这个角度来看,DTI实际更能反映出家庭应对财务风险系数。

如果银行死死的盯住DTI这个指标会出造成什么影响呢?

新的政策出台到底能不能压得住房价?

最直接的影响就是投资型借款人的借贷额度。

我们看一下DTI的公式,家庭总债务/家庭总收,总债务与总收入都是变量,要维持一定水平的DTI无非就是两条路:少借钱或者是增加收入。所以澳洲APRA想通过这个工具限制住投资人的弹药,从而去降温火热的房价。

上次APRA出手时主要控制投资型贷款只还利息的增长比例,接下来就是从Responsible Lending 入手,要求银行对借款人的花费进行严查从而降低投资者的借款能力,从效果上看APRA每次出手,确实对投资人产生比较有效的影响。

但是他们每次出手受到最大影响的,基本都是房产投资者。细心研究房产数据的读者一定会发现,本轮的房产增值较快的产品是别墅类房产,尤其是传统自住区域的别墅,越高端的房产抢的越激烈。

这些产品的买家基本都是自住类型的,因为投资型客户很难接受租售比低的房产。DTI本来就不会对自住型买家产生较大影响,即便影响到一些人,只要是买家坚决要自住房,那么借款人同样可以通过甩卖投资房来调整自己的DTI。

所以我个人认为,对于那种适合自住的优质房产,政策对价格的影响还是属于较弱的因素。

那我们该如何理解银行政策的“松”与“紧”呢?

房价的走势确实和贷款政策的松紧息息相关,然而这个松紧政策是一个宏观综合体,银行的信贷决策主要通过四大评估板块组成,是这几个板块综合作用的结果。

我分别来说说这四个板块具体的情况。

01

申请人属性评估

例如:申请人的消费习惯和个人信用等级。影响最典型的案例是,2018年银行对借款人实际“生活支出”的审核,从而导致很多申请者借款能力下降。

02

收入能力评估

这主要是银行对贷款申请人工作形式的接受程度,例如全职员工,合同工,自雇人士,以及海外收入的评估。

例如:Westpac 旗下基金Rams 以往自雇人士Low doc产品,以及五年前四大银行集体取消非本国人民海外收入政策等,都属于这个范畴。

03

债务支出评估

申请人债务可负担水平主要通过两个条款去制约,第一就是我们经常提到的Assessment Rate,从原来金融机构是通过实际利息支出去计算申请人的债务负担能力。

到后来的7%左右的评估利率去计算,再到现在的5%左右,这个评估利率一直都在根据实际情况在变化中;第二就是CCR系统的引进,申请在任何银行的债务都将变得非常透明化。

04

抵押物评估

这部分主要指,银行接受物业的包容度,借款比例等等。

例如:在市场好的时候很多银行对一些偏远地区或者高密度区的Valuation都比较积极,甚至有些楼花都可以用Market Price去估值。

然而在市场下行时期,银行在转贷的估价与新房成交时的估价显得格外保守。要想定义银行的信贷政策的松与紧,需要这四部分因素同时有变化。

DTI只是一个因素而已。

看看现在银行的贷款政策,ANZ在第二季度调整了豪宅的定义,将原来房价300万以上借款70%调整到400万以上,也就意味着400万以下的房产理论上都可以借足80%,对于自雇人士,只看最近1年的公司财报与Director的个税,连公司的BAS statement都给取消了。

Nab在套现的目的上给出了史上最宽松的政策条件,自雇和全职审批上也是材料要求的越来越少。

其他银行的政策我就不一一列举了,内行人都感觉到银行目前丝毫没有阻碍申请人的投资热情,毕竟在低息的时期,在利润不高的大环境下,银行比任何机构都理解中庸之道(恰到好处)的意义。

很多专家认为现在的自住房房贷利率大多在3%不到的水平,历史上澳洲长期的房贷利率多在6%。

如果利率恢复历史平均水平,那么很多人的还款压力将翻倍,就会出现大量房贷坏账和违约,从而触发房贷危机。

就目前的形势来看,银行对于借款人的评估利率基本都是维持在5%左右,已经留出抗压缓冲区间,加上未来几年的低息预期,所以房贷危机出现的概率并不是特别的大。

因此,限制贷款措施的出台可能会在未来让房价涨速降温,保持一种健康的态势,对于房价短期的影响少之又少。

还是那句话,买房是个人行为,无论什么环境市场上永远存在两种声音,否则也就不会存在买卖关系。

对于置业者市场上任何的声音听听而已就好,行动时还是根据自己的需求和情况做出选择。

就像我去年的一位客户,看上了自己非常喜欢的房子,就算在很多朋友都说贵的情况下,也毅然在拍场上拿到了那套房子。

在当时的情况下,他的朋友说的是对的,没有任何问题,但是在大趋势下他是对的。

如果当时听了朋友或者专家的意见,今年也许加几十万都不一定入场。所谓的对与错都是相对来看,结合着大势的变化来看。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64