GDP下滑好于预期,澳洲经济要W型复苏?

虽然相比最近出现的新冠病毒变异株奥密克戎(Omicron),“折磨”全人类大半年的德尔塔(Delta)致病性更强,但是其对于经济的影响,却似乎不如预期来的那么强烈。

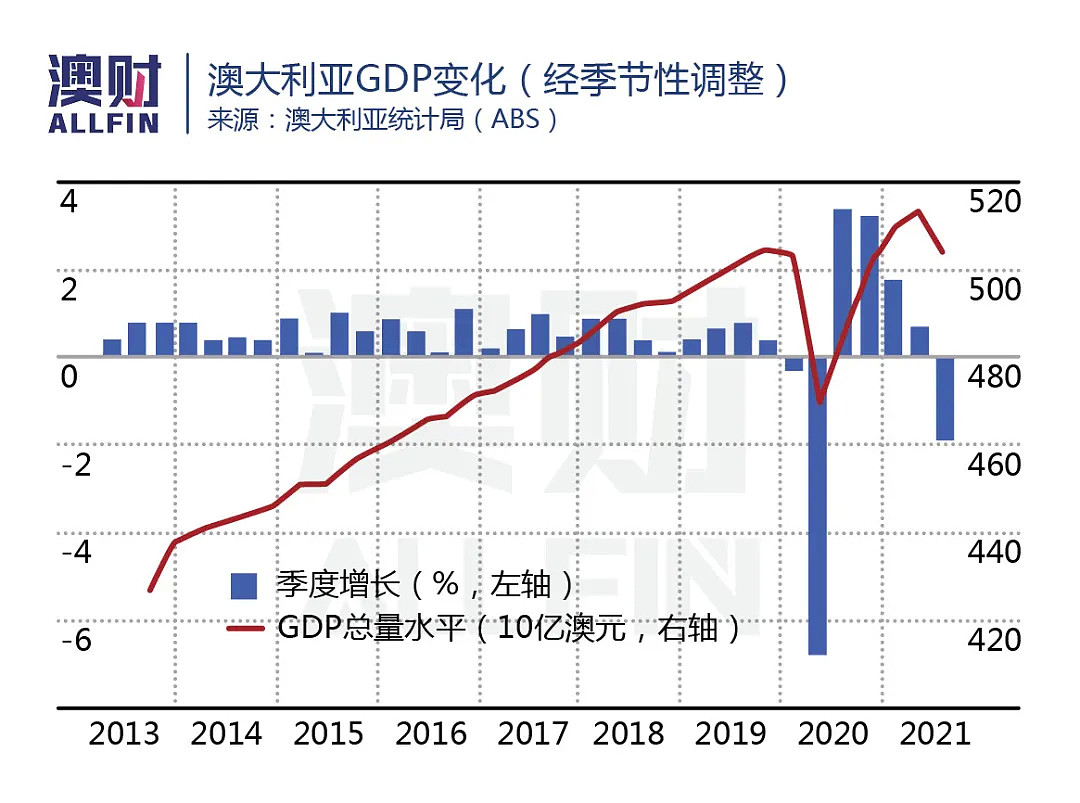

受最大的两个城市——悉尼和墨尔本封锁影响,今年三季度,澳大利亚国民生产总值(GDP)下滑了 1.9%,不过总体表现仍还是好于上年同期,且高于市场预期2.7%的跌幅。这也意味着全澳经济不会再次出现“技术性衰退”——连续两季度下跌。

2020年,由于山林大火和新冠危机,澳大利亚GDP在第一季度和第二季度分别下降0.3%和7.0%,正式进入技术性衰退。

显然,现在疫情的发展对于经济的打击程度已不如疫情最初爆发时严重。

BIS牛津经济研究所(BIS Oxford Economics)的莎拉·亨特(Sarah Hunter)认为:“考虑到新州、维州和澳首府领地的封锁情况,这算是一个不错的表现。虽然 GDP 数据本质上是滞后的,但为第四季度及之后的经济表现提供了参考依据。”

截至9月底的一年内,澳大利亚经济增长了3.9%,同样高于市场普遍3%的预期。

不少经济学家认为,经济正在反弹,最新的就业、零售和商业投资数据均指向,澳大利亚可能会出现强劲的“W型”复苏。

不过,与2019年12月疫情前相比,澳大利亚的经济规模还是要小0.2%。而根据德勤的模型测算,与新冠疫情前的预测相比,经济规模相比没有疫情的情况要小 4%。

那么,澳大利亚的经济基本面到底如何?还有一个月就要来到的2022年,经济增长是否会保持目前的状态?

我们就来分别来看看GDP的“三驾马车”:消费(公共和私人)、投资和净出口,从中判断澳大利亚的经济情况是否足以支撑再一次强劲的经济复苏。

家庭消费短期看好,

中期不乐观

消费方面,由于联邦和州政府在疫苗和防疫卫生措施上的支出,让公共消费大幅上升,为经济增长贡献了0.7 个百分点,部分抵消了个人消费的大幅下降。由于家庭支出下降 4.8%,个人消费在第三季度减少了2.4%。

在未实施封锁的地区,家庭消费增长了 0.7%,而新州、维州和澳首府领地则下降了 8.4%。Hunter认为,这一结果可能意味着,“一旦放宽限制并且病毒得到控制(通过高疫苗接种率),经济就可以迅速复苏。”

从消费下降的门类看,也确实与封锁关联度很大。其中,交通服务支出骤降了40%,外出就餐支出也下降了21.2%,娱乐和文化支出则下降了11.8%。

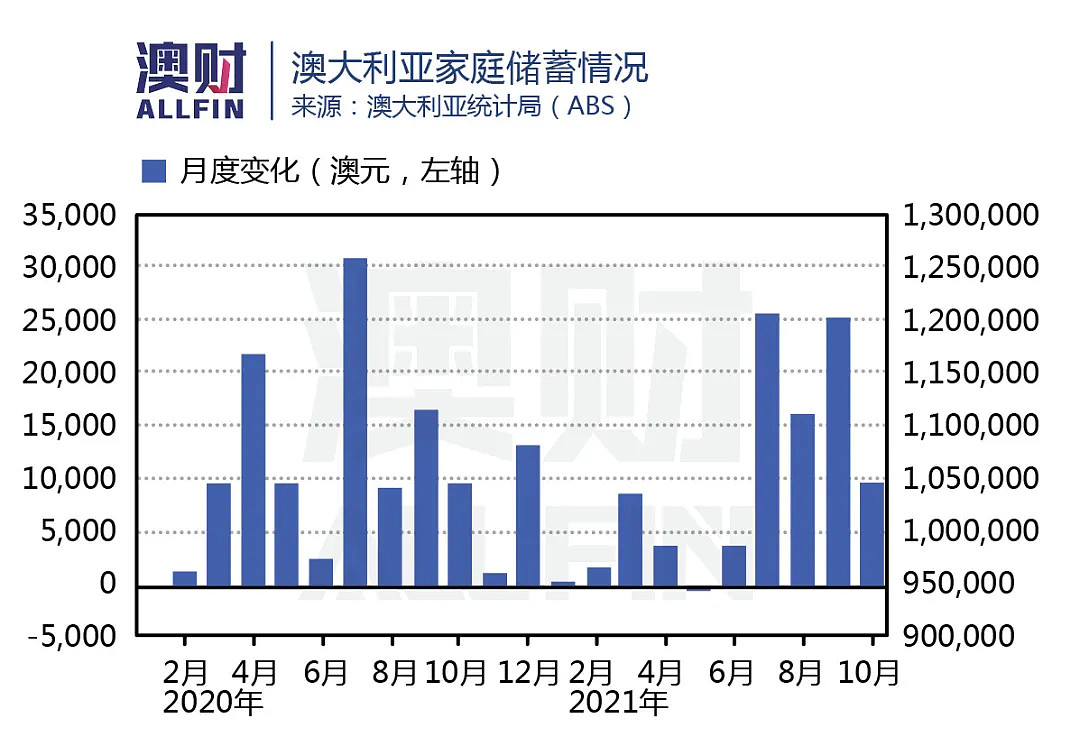

与此同时,由于第三季度,全澳有超过60%的人口受制于疫情封锁,家庭储蓄率从11.8%再次飙升至近 20%,仅仅略低于第一次全国封锁时的水平。

防疫封锁的“副产品”就是让人们都开始存钱。《澳大利亚金融评论报(AFR)》分析,2020年2月至2021年10月期间,全澳家庭的储蓄增加了2170亿澳元。由于新南威尔士和维多利亚州在第三季度均处于封锁中,2021年7月1日以来,澳大利亚家庭储蓄总额增加了约760亿澳元。

联邦财政部长乔什·弗莱登伯格 (Josh Frydenberg) 认为,这也有很大一部分是因为整个疫情期间政府提供的“前所未有”的财政支持,其中包括240亿澳元的减税措施,这些钱都进入澳大利亚人的钱包,将刺激这个圣诞节的消费支出。

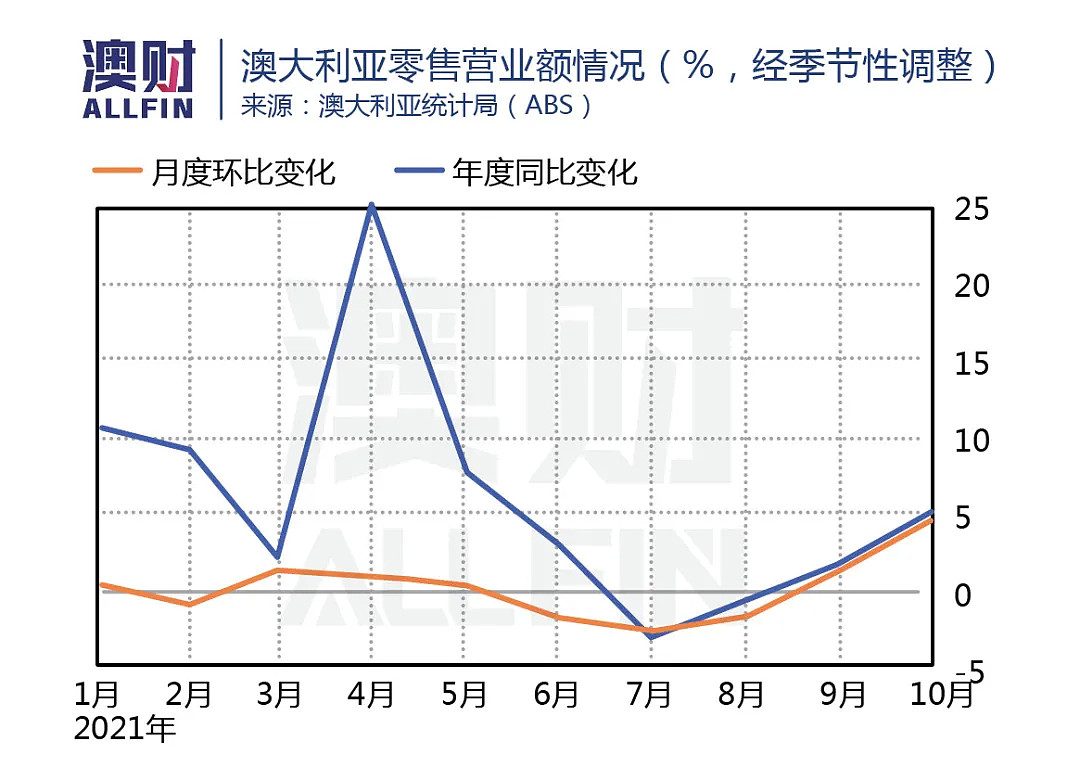

从10月份的零售数据和刚刚结束的黑色星期五购物节来看,财长的乐观不无道理。

在第三季度零售营业额大滑坡后,10 月全澳零售额飙升4.9%。尽管具体数据仍待统计,可澳大利亚全国零售商协会预测,11月26日的“黑五”预计产生了56亿澳元的零售额,同比增长8%。“黑五”的火爆可能取代了传统12月26日“Boxing Day”的零售高潮,11月的零售销售业也有可能超过12月。

“黑五”和圣诞节一直都是每年的购物旺季。部分非必需品零售商可以在这一时间段,实现全年利润的三分之二,他们将有机会弥补此前因封城造成的损失。

尽管短期内澳大利亚消费确实会迎来显著复苏,但中期前景仍有较大的不确定因素。

首先,政府无意再延长疫情期间对居民收入的各类补贴,澳大利亚人的家庭存款恐怕再难出现大幅增长的情况。

其次,由于许多非必须消费品替换周期较相对较长,短期的购买热潮会提前消耗一部分原本“属于”2022年的消费需求,可能会使明年居民的消费意愿大幅下降。

因此,明年的私人消费能否保持当前的增速还较难预料。事实上,在上个月,澳联储还表示,个人将如何使用这些储蓄,对政策制定者来说,实际上是一个很大的未知数。不过10 月份的零售消费数据总体令人鼓舞。

另外,需要注意的是,包括抵押贷款、信用卡和其他贷款在内的家庭信贷在疫情也显着增加,尽管这主要因为房地产市场的火爆,但随着银行不断加息,家庭的负债情况可能会变差。

澳大利亚审慎管理局(APRA)的数据显示,过去一年,自住贷款增加了 1390 亿澳元至 1.25 万亿澳元,而投资者住房贷款增加了110亿澳元至6500亿澳元。

一些经济学家担心,信贷的显着增加将导致家庭和企业在储蓄和对冲账户(offset account)中保留更多资金,以便在经济不景气时提供更大的财务缓冲。而且即便如此,人们储蓄的可支配收入金额将在 12 月季度开始下降。

商业投资或“起飞”,

中小企业恢复较慢

投资方面,财政部分析显示,非矿业企业计划在 2021-22 年投资 1000 亿澳元,同比增长 14%,是有纪录以来的最高水平。以至于财长都表示,这个财年商业投资“将起飞”。

由于政府的各类财政补贴和刺激措施,不光是家庭存款变多,自疫情开始以来,企业存款也增加了 1430 亿澳元,这也刺激了商业投资的加码。

同时,商业信贷也录得强劲增长,自 2020 年 2 月以来增长了 500 亿澳元。西太银行高级经济学家安德鲁汉兰(Andrew Hanlan)指出,企业目前正在获得更多的信贷额度,以增加现金流,“这突显出,银行系统在支持经济方面发挥着至关重要的作用。”

不过,因为东海岸在第三季度基本处于封锁状态,其他地区的商业投资增长基本被新州和维州的下降所抵消。预期在明年一季度,商业投资会迎来一轮增长。

另外,财务软件公司Xero小型企业指数,这一衡量小型企业在疫情中表现的月度指标在 10 月份上涨了5点,但仍低于标准值。这反映了在经济反弹中,中小企业的复苏速度较慢。基于中小企业在澳大利亚经济中的占比达到60%,未来他们业务的恢复情况也将影响整个经济的增长。

出口盈余或持续,

供应链问题仍难解决

出口方面,由于中国钢铁限产,铁矿石价格暴跌,出口额也有所下滑,但煤炭、液化天然气和农业出口均有显著增加。加上全球大宗商品价格飙升,根据西太银行数据,出口收入较2019年初增加了16.3%。而由于全球供应链持续紧张,进口却较同期收缩了6.7%。

这推动第三季度商品与服务贸易顺差达到389亿澳元,为GDP增长贡献了1个百分点。并使得澳大利亚经常帐账户余额连续第十次出现盈余,达到239亿美元,占到GDP总量的4.8%创下历史纪录。

西澳弗里曼特尔港码头(Fremantle Harbour Port)

物流巨头DHL于11月23日发布的年度出口晴雨表报告显示,近三分之二的澳大利亚贸易商预计2022年出口还将继续反弹,59%的人预计2022年底出口收入将恢复到疫情前水平。可见对明年的出口前景总体比较乐观。

但是,DHL判断,国际物流的“极端紧张”至少要2022年中才能缓解,2023年之前不太可能恢复疫情前的正常水平。国际旅行重启也无法迅速解决澳大利亚面临的供应链问题,这可能会影响出口收入。

不过,对于澳大利亚出口还有一个好消息是,市场猜测中国钢厂最早将于下个月放宽减产措施,这也导致铁矿石价格在11月30日出现飙升。如果消息属实,中国钢铁产量即将迎来拐点,澳大利亚的铁矿石出口下滑趋势就将出现减缓甚至遏制。而可观的铁矿石出口收入将保障明年的净出口额。

新病毒成经济复苏“大变数”

需要注意的是,无论国际供应链还是全球经济复苏,现在还都面临一个“大变数”,就是新的变种病毒奥密克戎。

毕马威首席经济学家布伦丹·瑞恩(Brendan Rynne)警告,奥密克戎如果在全球爆发,将对国际贸易产生“可怕的后果”,并严重影响澳大利亚。

根据预测,在最坏情况下,从现在到2022年底,澳大利亚的 GDP 将减少约 300 亿澳元。失业率将回升至 6%,直到明年年底才能恢复到没有奥密克戎时的预测水平。

并且,新病毒造成的旅行限制,还会加重人才短缺,影响澳大利亚的经济增长潜力。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64