监管大棒挥动,银行利率又双叒叕上调了!你的房贷还好么?

这两年被罚款缠身的西太银行(Westpac),今天(12月8日)进行了本年度第四次房贷固定利率的上调。本次调整最猛烈的就是3-5年期的自住房贷款固定利率,直接都增加30个基点,赶超两周前也上调了利率的联邦银行(CBA)。

经过这一次调整,这两家银行的利率低于2.0%时代正式远去。可以预计,四大行的另外两家澳新银行(ANZ)和国民银行(NAB)的房贷固定利率恐怕也将很快面临调整。

银行不断地上调利率,固然有赶在央行加息之前,先对业务进行调整,以应对可能出现的坏账风险。但还有一个很重要的决定因素:

银行业的主要监管机构——澳大利亚审慎管理局(后简称:APRA)近期进行新一轮的资本要求改革,对资本金缓冲占银行风险加权资产的比例、高风险房贷资本金要求,以及银行总体损失吸收能力的框架都进行了新的规定。

本文前半部分为博满澳财首席投资官魏睿昊对以上三项新规进行的深入解析,后半部分则是关于这些政策变化对银行业、房贷市场有何影响的解读。

新政一:

主要针对四大行和麦格理

本次APRA的第一项新规就是:将抗周期资本金缓冲(CCyB)最低标准从风险加权资产(RWA)的0%提升至1%;使用内部评级法(IRB)的银行资本预留缓冲(CCB)从风险加权资本的2.5%提升至4%,使用标准法的金融机构则维持不变。新规则将于2023年1月1日生效。

光看这些名词是不是就晕头转向?为了能让大家更好地了解这项规定的含义和影响,魏睿昊对各项名词进行了拆解。

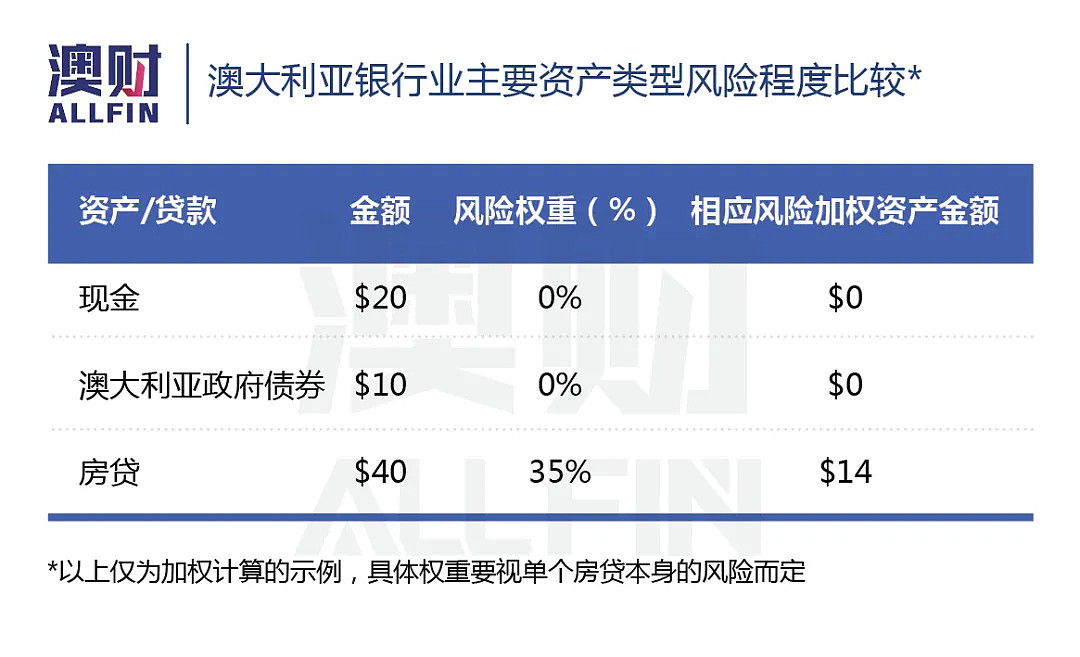

这项政策中,最重要的概念之一,风险加权资产,英文为Risk Weighted Assets(RWA),是指银行不同种类的资产通过不同的权重计算出的一个总资产。

简单而言,资产的风险越高,计算时的权重越大。以下为银行主要资产如何计算权重的示例,从中可以看出,由于资产风险要显著高于现金和政府债券,房贷在银行资产计算中的风险加权系数很高。

而高风险的资产,银行就必须为此拨备更多的缓冲资本金。因此,当银行持有的高风险资产比率越高,风险加权资产也会越高,相应的需要持有的缓冲资本金也就越高,可用杠杆率越低,盈利能力越弱。

本次,ARPA将抗周期资本金缓冲最低标准从风险加权资产的0%提升至1%,是希望提高银行在一定周期内应对风险的能力。

而要求这些银行资本预留缓冲(CCB)从风险加权资本的2.5%提升至4%,正是针对使用内部评级法的银行,也就是必须留存更多资本金,来降低银行的运营风险。

根据全球银行资本和风险监管标准《巴塞尔协议》以及APRA规定,澳大利亚银行的风险加权资产计算分为两种方式。

第一种称为内部评级法,Internal Rating-Based(IRB),该允许银行根据自身的经验来进行对信用风险评级。四大银行和麦格理集团均使用这种方法。

第二种称为标准法,Standard Approach,是统一按照规定的标准来进行信用风险评级,被澳大利亚其他可以吸取存款的金融机构所采用。

本身,内部评级法有两项主要优势:

因为可以非常细致地根据本公司情况进行风险评估,内部评级的杠杆率可以做得比标准法大,增强盈利能力;

建立一个内部评级模型需要银行内部团队对自身业务、风险评估有非常深入的理解,只有这样才能通过监管的审核。因此一般使用内部评级法的银行风控和合规团队更加专业。

魏睿昊指出,这一新规的出现意味着,四大银行和麦格理必须将更对资金用于低风险资产的资本金,如现金等,这必然对这些机构的利润会形成冲击。

联邦银行在新政公布称:“APRA批准新的内部资本模式后,在截至2022年6月30日财年的全年业绩报告中,我们将发布新资本框架的最终影响和长期资本管理方法的最新情况。”

新政二:

主要针对只付利息房贷

本次政策改革第二项,是提高高风险房贷资本金要求。同样,了解这项新政之前,先来了解何为“高风险房贷”。

以房贷中最常见的抵押贷款为例,非标准贷款(主要包括只付利息抵押贷款 和 可调利率抵押贷款)被认为风险更大,所以被分配到比一般的标准贷款更高的权重。

另外,贷款房屋价值比(LVR)和是否购买贷款抵押保险(LMI)都会影响权重。贷款占比越高,风险越大,权重越大。未购买保险的,风险更大,权重更大。

新政要求,银行核心一级资本金(后简称CET1)比率从9.5%增加到10.25%。但是因为目前四大银行的CET1比率一直在12%以上,所以这部分影响先对较小。

但麦格理集团已经“怨声载道”,称其约四分之一的盈余资本将因APRA资本政策改革而“被吞噬”。据其估计,这项政策改变对其资本金影响为22亿澳元,而其全年资本盈余为84亿澳元。

魏睿昊分析,向房地产投资者提供的仅付息贷款是APRA这项政策的主要目标。因为APRA认为,这些贷款未来会产生更大风险,因此要求更高的资本金准备。

新政三:

针对所有银行,四年后生效

第三项政策改革要求是,要求银行提高“总损失吸收资本”缓冲50%,达到 4.5%,为强日后安全解决银行业危机的能力。

总损失吸收资本,英文为Total loss absorbing capacity(下简称:TALC),是银行应对损失吸收能力的资本总体框架。极端情况下,这部分资本金可以保障银行在倒闭时,储户仍能拿回自己的储蓄金。

澳大利亚审慎监管局(APRA)表示,在提高缓冲的背景下,银行债券发行量将增加。银行将有四年时间建立准备金,新的政策将于 2026 年 1 月 1 日生效。

TLAC是银行资本堆栈(资本金框架)的一部分,包括CET1、附加一级(Additional Tier1)、二级(Tier2)和附加损失吸收资本金(ALAC)在内。

在 2018 年开始改变银行资本框架之前,四大银行持有总资本占其风险加权贷款的13%;当 TLAC改革于 2026 年开始生效时,总资本水平将是风险加权资产的 18.25%。

国民银行估算,风险加权资产提高1.5% 意味着总资本金增加63亿澳元。

但目前四大银行TLAC与风险加权资产比例分别为:联邦银行18.7%、西太银行18.4%、国民银行18.9%、澳新银行18.4%,均超过18.25%水平。因此,这项政策对四大行影响有限,可能更多地影响更小的银行。

新政对澳洲金融行业影响

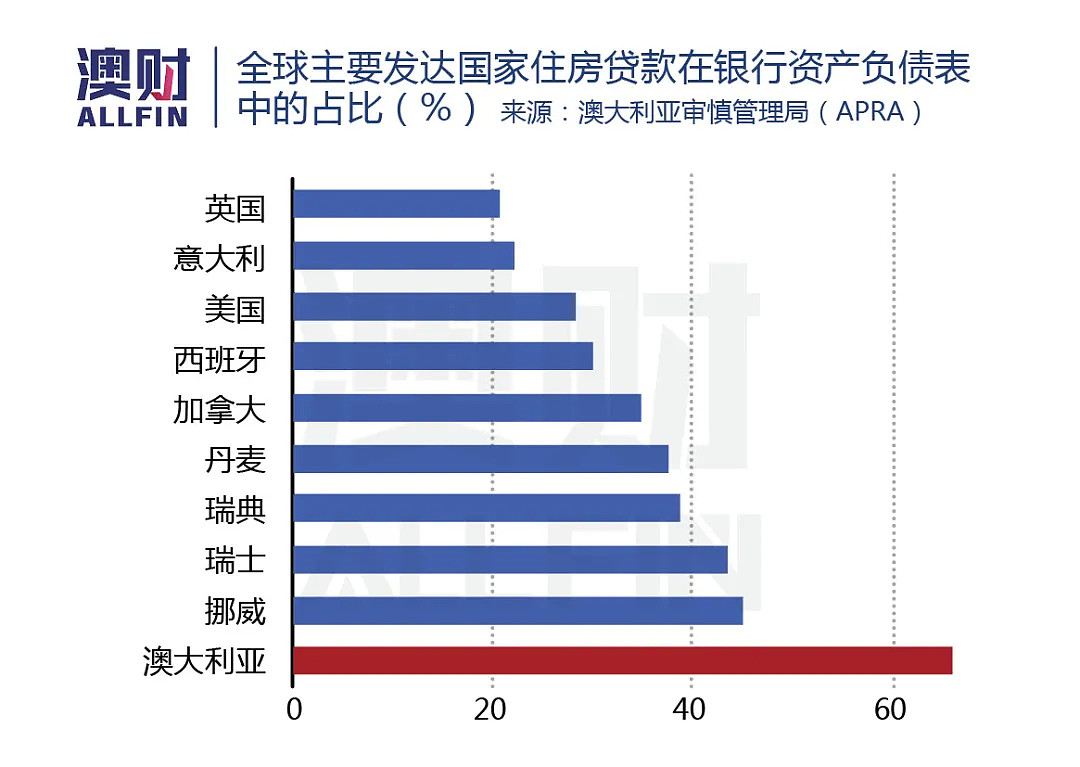

APRA之所以会“连发三招”,恐怕是因为澳大利亚目前的住房抵押贷款占银行资产负债表的比重,是世界上发达国家中最高的。

监管机构希望借实施这一系列较为严厉的资本政策,增强整个澳大利亚银行系统的抗风险能力,以保障金融系统的健康发展。魏睿昊认为,这对澳大利亚金融系统长期而言是一件好事。

如果从整个行业的角度来看,这次新政多少减低了一些大银行的优势(因为它们都是内部评级法IRB),加强了公平竞争的市场环境。

从投资角度去看银行个股,目前四大银行中只付利息贷款占比最高的就是西太银行。同时,西太银行也是四大银行中净息差最大的。再考虑到西太银行是四大银行中整体资本准备金相对较少的银行,在这一系列新规定推行后,很可能对西太银行未来的盈利形成的影响大于其他三大行。

新政对房地产市场影响

而由于APRA新政策的公布,魏睿昊预期,在未来几年中,银行对于放贷要求会更严格,并可能对于贷款利率进行进一步的上调。可以看到,在过去的大半年中,银行已经开始着手进行利率的调整。

新政策显然会对银行利润产生挤压,银行最终不得不将这一压力很大程度转嫁给借款人。因此,这一政策在中期很可能会使得澳大利亚房地产市场的贷款收紧,尤其是那些只付利息的投资房贷款。

如上所述,新政把低风险住房抵押贷款的定义限制在了自住房+同时偿还本金和利息的贷款。而只付利息的贷款被视为高风险。

意味着这部分贷款需要银行持有额外的缓冲资本,而降低银行杠杆率和利润率。这就导致银行会提高利率贷款的审核标准和利率。

因此,这次APRA的新政可以看成是之前调整利率适用性缓冲(Serviceability Buffer)的延续,目的就是为了防止房市过热,打击投资房。

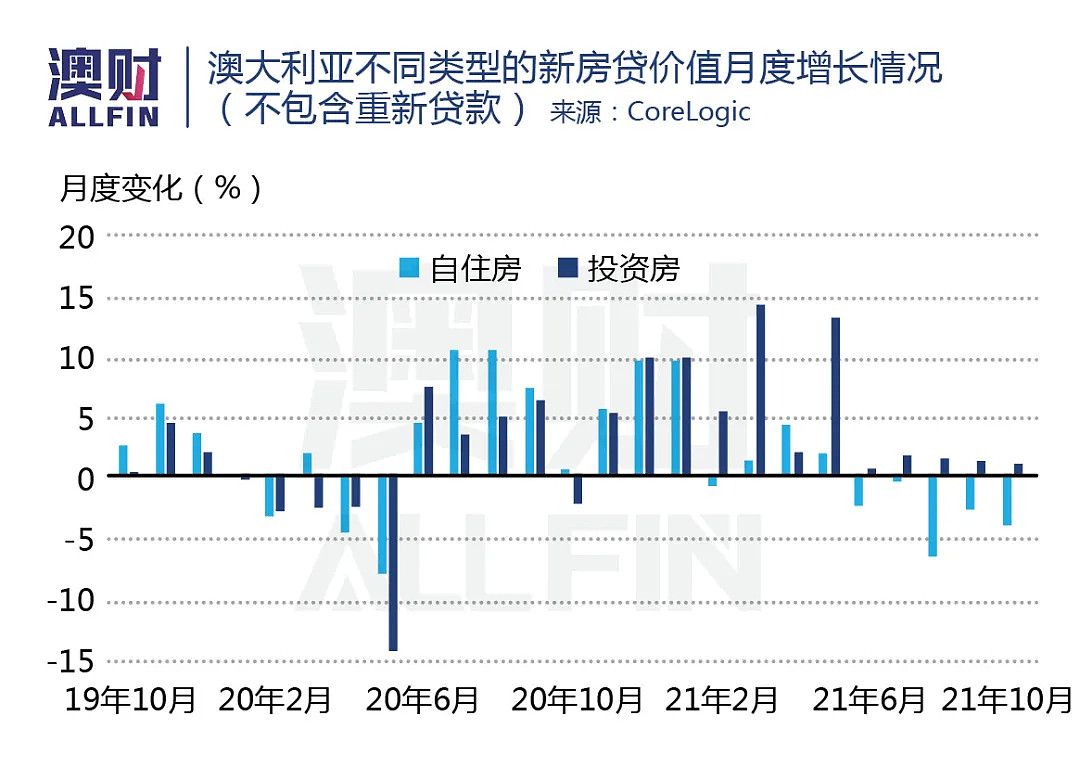

目前澳洲新发住房贷款中,自住房占三分之二,投资房占三分之一。2021年下半年以来,自住房贷款发放数量开始出现下降,显示需求端出现疲软。与此同时,投资房贷款增速也在放缓。

这次的新政会进一步打击投资房贷款需求,澳洲之后很有可能进入自住房和投资房贷款双降的局面,并给房价造成下行压力。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64