低迷的港股路在何方?(组图)

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

“以便宜价去买优质资产”的配置策略会让投资者更容易把握现在的投资机会,实现财富保值增值的目标。

2021年,对于港股而言,是令人无语的一年。

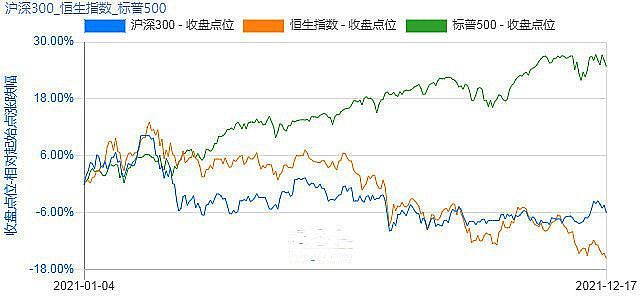

先一起来看一下表现:

咋一看,是港股再创新高?不!是A股对港股的溢价持续上涨至新高。也就是说,同样的上市公司,平均在A股的价格是港股的150%。

举个例子,中国移动在12月回归A股IPO,新股的发行价就是57.58元人民币,对应市盈率约12倍,发行价并不算高。然而,中国移动当天在港股的价格仅是46港元,考虑上汇率,港股就是比A股便宜了40%多。

2021年美国市场的道指、标普500和纳斯达克指数总体不断上涨,A股市场上证指数和深证成指年内也实现上涨。港股不涨反而明显下跌,见下图:

2021年初,火热的港股吸引南下资金汹涌而入,不少国内机构放言“跨过香江去,夺取定价权”。在惨淡的指数表现面前,曾经的豪言显然未能变成现实。

为何港股的走势与全球欣欣向荣的资本市场相背离?港股是否还是经济的晴雨表?

表面上看,内地房地产股票与互联网科技股票的表现拖累了港股:内地房地产股创下了上市以来的最差年度表现,素有“港版纳指”之称的恒生科技指数在12月下探到5500的低位,较年初的高点几乎腰折。

大家认为国内的房地产很可能到顶了。无论是价格,还是成交,或者是上市公司的财务表现,都要么出现了拐点,要么创下了最低的记录。

房地产企业违约的风险外溢忧虑。下半年内房债务危机促使港股出现多米诺牌效应,一众内房股、物业管理及内地银行股被牵连,而此类股份亦纳入了恒指成份股,因此在内外因素叠加下,恒生主要指数表现低迷,有一些核心资产股价甚至大跌90%以上。

同时国内教育双减政策余威还在,数据安全的要求和反垄断机制都形成政策面的情绪压力,叠加美国证监会通过《外国公司问责法案》,要求中概股必须提交审计底稿以及政府干预的潜在风险,让在美中资概年股全面下挫而跌成了“中丐股”,连带着港股互联网科技巨头们的股价经历“寒冬”的洗礼。

深层次来分析,港股的低迷不振主要由以下因素决定:

一是,内地经济增速放缓,导致港股上市公司整体盈利能力下降。

在港股中内地为注册地的上市公司以及尽管在海外注册但主要业务在内地的上市公司占比越来越处于主导地位。数据表面,恒生指数的ROE从2016年的13.38%下跌至目前的11.25%,而同期标普500指数的净资产收益率ROE由15.29%上升至目前的22.58%。从过去5年维度来看,恒指、MSCI中国指数、沪深300指数的ROE都呈现向下趋势。所以过去5年美股表现一枝独秀,而恒指严重跑输美股,除了有美国的量化宽松货币政策的影响外,还反映了上市公司的经营效率差异。或者说,港股恰恰就是内地经济以及企业经营趋势的晴雨表。

二是,资金回流美股重仓核心资产,引发港股的国际参与资金流失。

我们看到,美国的头部公司比如苹果、亚马逊、微软、英伟达等都创下新高,而恒指的权重成份股遭到资金的抛售压力巨大,都出现了不同程度的下跌,从而拖累恒指表现。市场人士认为,美股对外资净流入/流出港股的影响主要通过流动性和市场情绪两个路径。流动性方面,当美股下跌时外资机构或国际投资者为了补充保证金,会将其投资于其他市场的证券平仓,进而影响对港股的投资资金敞口。情绪面上,美股作为重要的资产配置品种,一旦遇到市场情绪悲观或者政策风险,就会进行持仓结构调整,将美股作为避险资产,从而抛售其他市场证券。

三是,港股市场与美股市场主要指数的关联性有所下降,但与在美上市中概股的关联性大幅上升。尤其是大量赴港第二上市企业被纳入恒指相关指数,导致中概股的调整压力对港股的传导效应越发明显。统计数据显示,恒生指数、国企指数和恒生科技指数中,在港、美两地同时上市的标的权重已分别超过10%、12%和25%。未来会有更多中概股回流,恒生指数以及其他主要指数中这些回流中概股的比重将进一步提升。已在港交所二次上市的公司中,交易高度集中在头部的几家互联网公司中,阿里、京东、美团、网易和百度等占了日均交易量的86%,而且换手率显著低于港股整体水平。

四是,美联储收紧货币政策的预期,引致流入港股的增量资金减少。美国通胀压力急升,美联储最新声明中已经删除了通胀仅是暂时性的看法。预期美联储为应对通胀压力而加快收水,目前利率期货显示明年5月加息的几率高达59.1%。部分投资者以降低风险资产的仓位来作未雨绸缪的应对。香港金管局也相应作出了退出宽松的举措,为明年美联储的加息做准备。港股市场的流动性将进一步承压。

那么,低迷的港股路在何方?还是否值得投资?

英国的著名作家查尔斯狄更斯有一句名句:“这是最好时代,这也是最坏的时代……”。我认为,极度低迷的港股正处于非常值得我们增加配置的好时点。基于以下理由:

首先,性价比高,才是硬道理。与A股相比,港股的平均股息率高(恒生指数成分股的平均股息回报率达到4%左右)而估值低(A股与H股的溢价率高达近150%,也就是说同样的公司、同样的资产,在香港市场比国内市场便宜得多),这样的高性价比场景曾出现在2008年底全球金融危机施虐之时,也出现在2016年初A股大跌与熔断之刻。事后看,这两个时点之后港股都有持续良好的表现。

因此,从投资的角度看,目前高性价比的港股是进可攻、退可守的投资标的。

其次,内地资金流入,填补国际资金的缺位。据东方财富统计,自2014年互联互通机制建立以来,南下港股通资金总体对港股持续净买入。2014年以来的各年之中,除了2014年和2018年外,其他各年净买入规模均超过1000亿港元,仅2020年净买入规模就高达6721亿港元。今年虽然港股市场调整,但南下港股通资金仍大举净买入,年初至今的净买入额已超过4000亿港元。

随着对港股的不断净买入,南下资金对港股的累计净买入规模逐年上升,2015年突破1000亿港元,2019年突破1万亿港元,今年则进一步突破2万亿港元。截至12月初,南下资金累计净买入港股资金规模约2.2万亿港元。

预期美联储加息后,美国经济边际增长放缓,美国资产的相对强势效应逐渐减弱,新兴市场高性价比的优质资产配置价值逐渐凸显。从今年四季度数据来看,海外ETF对港股的配置已经有较为明显的净流入。

最后,国内宏观的稳增长举措,有利于稳定与提升上市公司的经营业绩水平。相对年初,当前中国的政策进入新一轮稳增长阶段,对冲美国趋紧的货币政策及国内房地产市场带来的下行压力,例如近期全面降低存款准备金比率及下调支小、支农再贷款利率等,12月6日政治局会议经济定调稳字当头,财政精准、可持续,货币灵活适度。预期鸣鸟财政政策相对今年会更积极,保持稳定充裕的流动性。而投资人一直担心针对互联网巨头企业的强监管政策影响未来盈利增长,经过一年时间,这些预期监管忧虑陆续被消化掉了。

历史经验告诉我们,当市场极端低迷至投资人不再敢轻易猜测底在何方的时候,底很可能就在脚下。

那么,国内投资人该如何参与港股的投资?

我认为,以“跨过香江去,夺取定价权”的豪迈气概参与博弈毫无意义。今年初所谓为争夺定价权而南下的资金就明显地成了被收割的对象。从数据上看到南下资金在港股低点时是净流出,证明了定价权的逻辑并不成立。

反而,“以便宜价去买优质资产”的配置策略会更容易把握现在的投资机会,实现财富保值增值的目标。

港交所的数据表明,外资对港股主要新经济股和金融地产板块的持股占比较高。从国际中介机构的持股市值占比来看,外资主要对包括腾讯、阿里、美团、小米集团、比亚迪股份、安踏等在内的龙头新经济股持股比例较高,另外对包括中国平安、万科、中国太保、龙湖集团等在内的金融地产股具有较高的持股比例。国内资金到港股人生地不熟,跟着老马识途的外资配置也就错不到哪里去。

事实上, 港股整体及港股科技股连续下跌之后,估值上已凸显出较大优势,其中港股互联网核心资产在经过持续调整后,已处于最低估值水平,具备较好的性价比优势,其他板块的龙头公司在调整后估值也比较突出。

如果投资人对直接投资到港股单个的上市公司没有大的把握,那么投资到港股的各类指数型基金ETF(例如恒生指数,恒生科技指数等)以规避个股风险也是一个好的选择。

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64