澳洲房产盛宴之下,Probuild的破产只是“冰山一角”

Probuild墨尔本项目UNO的工地,图/ABC

近期,建筑巨头Probuild破产,瞬时“震动”了整个澳大利亚房地产行业,华人群体对此也非常关注。博满澳财分析团队近日对Probuild的破产成因、以及对整个行业的影响,做了分析和研判,以下为正文。

2月23日晚上10点,德勤收到正式委托,对Probuild进行托管。

此前,Probuild的南非母公司——上市建筑商Wilson Bayly Holmes-Ovcon(WBHO)WBHO向约翰内斯堡证券交易所发表了一份声明,表示不再向前者提提供财务援助。

在这份声明中,WBHO概述了其中断资金支持的原因。在过去的四年里,集团已经花费了超过1.3亿澳元来维持Probuild的运转。

WBHO说:“在我们看来,澳大利亚的建筑环境竞争加剧……大型建筑项目的潜在风险超过了当前可获得的利润。”并表示,为承接新工程从贷方获得财务担保已变得“难上加难”。

一句话:没钱赚,也没钱给。

财务记录显示,Probuild去年的收入从一年前的24亿澳元降至16亿澳元。尽管尚未确定其未偿债务的规模,但该公司去年的流动负债为4.01亿澳元。

当然,Probuild也不是完全没有机会挺过现金流断裂的危机。去年,中国建筑集团有限公司原本出价约3亿澳元希望收购Probuild。然而,外国投资审查委员会(FIRB)未通过该项交易。

最终,资金链问题让Probuild轰然倒下。

可是,为什么是现在?

很多业内人士都是表示,这只是“冰山一角”。

如果刨开这一角,看到的恐怕是整个澳大利亚建筑行业的巨大困局。

新州、维州大量地标建筑面临停工

都知道Probuild是澳大利亚最大的建筑公司之一,但它到底有多大?

罗列该公司的项目清单就会发现,几乎全部都是澳大利亚首府城市的地标线性建筑。

悉尼The Ribbon项目效果图,图/Probuild官网

在墨尔本,有CSL的新总部,以及包含丽兹卡尔顿酒店在内的West Side Place;在悉尼,有The Ribbon-W酒店项目、最高住宅Greenland Centre大楼;在布里斯班,有由Cbus Property开发的布里斯班43层豪华公寓等。

光是墨尔本CSL新总部工程价值就达10亿澳元,而且项目已经准备就绪,它的开发商是PDG Corporation(墨尔本市场的知名企业)。

公司创始人Vince Giuliano在接受《澳大利亚金融评论报(AFR)》采访时说:“我们非常渴望尽快恢复正常运营。”他们正在与托管方和CSL合作,希望在两年内恢复工程运作。

据德勤介绍,Probuild拥有超过750名员工,数量并不多,但公司大量使用了分包商和雇佣劳动力。现在这些人也不得不先停工。

外部原因:

建筑行业正在陷入恶性循环

魏睿昊认为,内外交困可以说是Probuild破产前的现状。

2021年,澳大利亚房地产行业“热火朝天”,疫情改变整个市场的周期和态势。

然而,对于本来就捉襟见肘的建筑行业而言,疫情却成为加诸在他们身上一根沉重的稻草。

博满澳财首席投资官魏睿昊指出,很多大型建筑项目,是在疫情爆发前按照固定价格签订的合同。而疫情爆发之后,供应链中断和劳动力短缺问题导致整个行业成本激增,进一步挤压现金流。

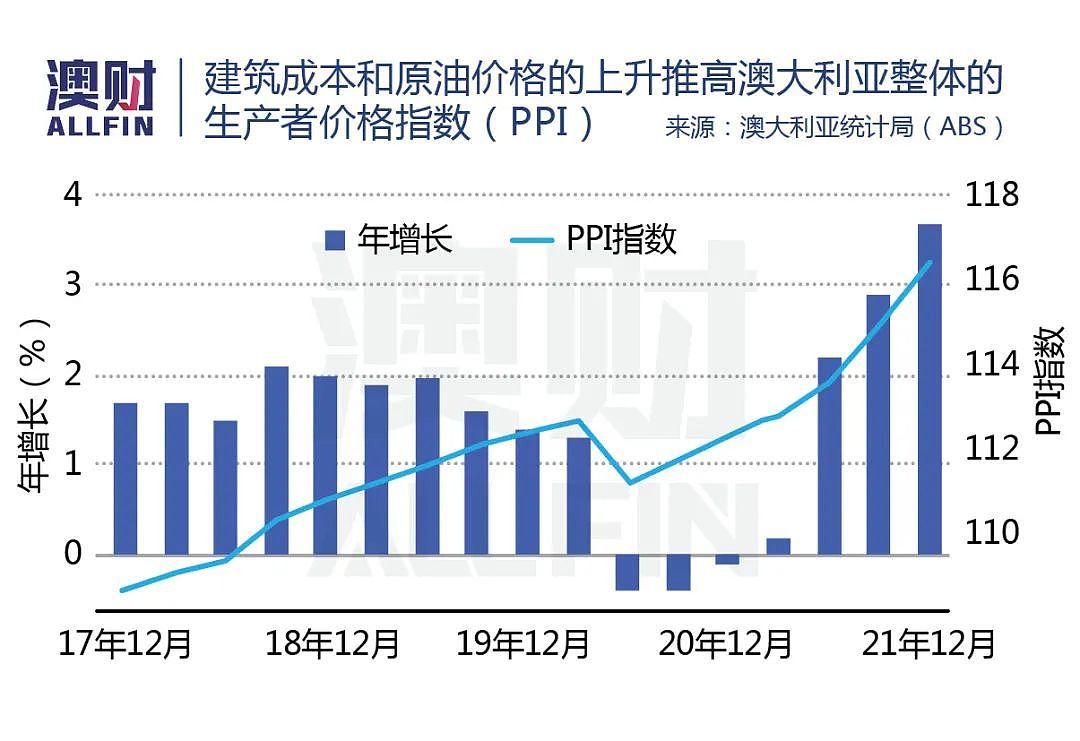

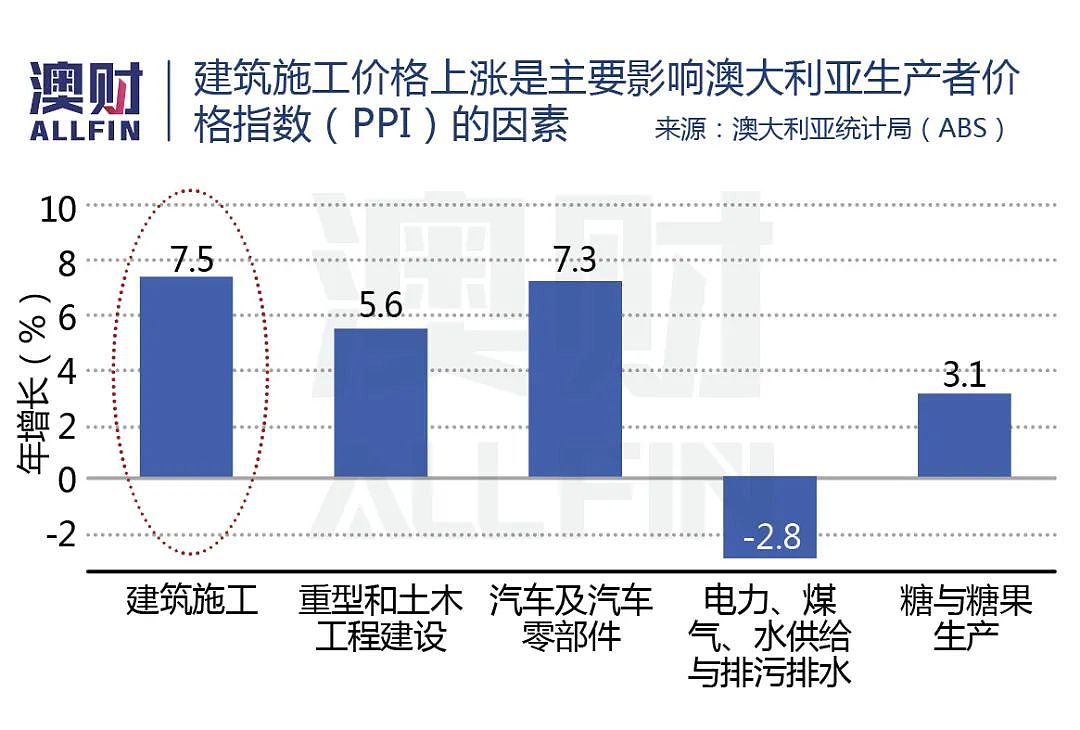

从统计局最新公布的生产者价格指数(PPI)就能看到,2021年第二季度以来,生产价格正在大幅上升,原油价格和建筑成本的上升是主要推动力。

其中,楼宇建筑施工成本的上涨最为显著。而且,市场价格一旦大幅上涨,一时半会根本降不下来。

此外,防疫措施导致工程发生延误,按照许多合同的规定,建筑公司需要支付违约金。正是如此,让Probuild陷入了一场由新冠疫情引起的完美风暴。

但工程行业游说团体澳大利亚咨询协会首席执行官尼古拉·格雷森(Nicola Grayson)坦言,建筑业问题比新冠疫情造成的盈利能力承压要严重得多。

无论是基础设施还是商业建筑,澳大利亚都陷入了一个恶性循环。

项目业主希望将项目中的所有风险推给建筑公司,通常是通过固定价格合同的方式。面临激烈竞争的建筑公司以极其微薄的利润承接这些合同。

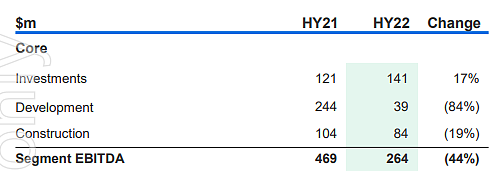

例如,澳大利亚最大的房地产集团Lendlease,其建筑部门2022的目标息税折旧摊销前利润(EBITDA)率仅为2%至3%。无论是开发还是建筑,公司的EBITDA都有显著的下降。

当考虑到一个大项目所涉及的风险和复杂性时,这个利润率就显得非常疯狂。

但是,由于行业竞争激烈,合同“要么接受要么放弃”,导致建筑公司几乎无利可图——除非,通过层层转移至项目参与方(例如更小的工程公司)来降低风险。可这种转包,对于整个行业的风险并没有改善,并加重了中小企业的负担,让他们在疫情中更加难以生存。

内在原因:

公司经营不佳

行业处境艰难的同时,单从公司自身的角度看,Probuild也是问题成堆。

首先,公司有几个重要项目皆运转不佳。

尤其是墨尔本Western Ring Road 升级基建项目几乎可以说是拖垮了公司。根据去年6月母公司WBHO的预测,该项目将至少带来1.61亿澳元损失。

除此以外,在布里斯班的443 Queen Street 地块47层豪华建筑则要带来4800万损失。

布里斯班443 Queen St项目效果图,图/Probuild官网

其次,公司的业务策略因为疫情的影响大打折扣。

Probuild本来已经宣布在2022年全面退出西澳和昆士兰市场,专攻维州和新州两个核心区域,此前也在为这一策略做准备。但是流年不利,2021年这两州的疫情最为严重,严厉的封城措施对Probuild造成了较大的打击。

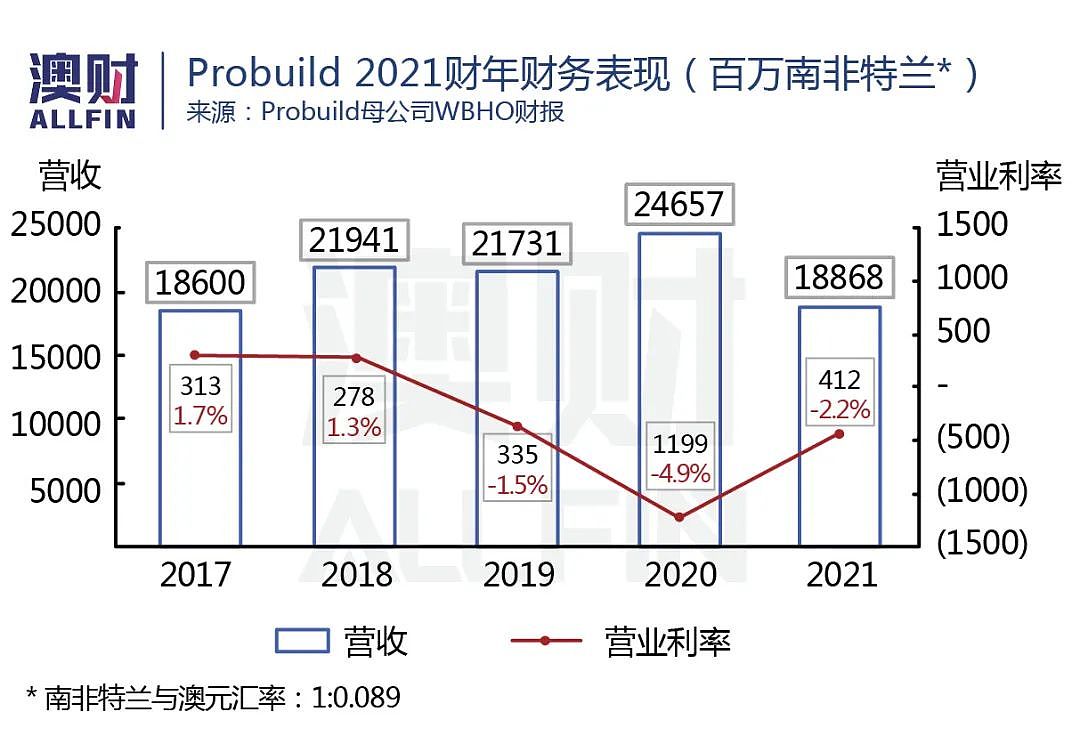

经营不善直接导致公司的收入下降。2021财年全公司营收下降30%,商业建筑方面,维州下降22%,新州25%;基建方面,更是下降59%之多。

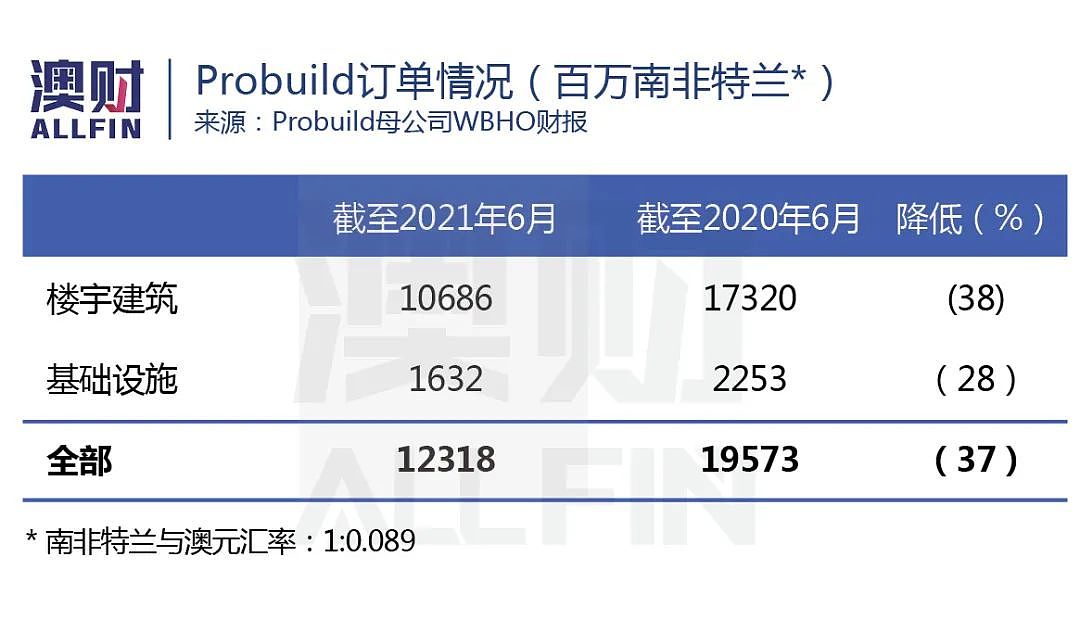

雪上加霜的是,公司的业务增长预期还出现了明显的下降。截止到2021年6月,Probuild的商业楼宇建筑订单同比下降了38%,基建订单下降了28%,简直可以用跌幅惨重来形容。

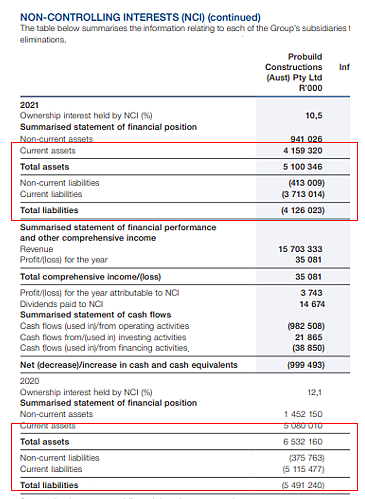

由于大型建设,往往是靠银行贷款进行,建筑公司的债务情况可谓是经营的“生命线”。

Probuild公司债务总额长期占据总资产的80%以上;其中,超过80%又为短期债务。因此,还债压力极大,现金流非常紧绷。一有风吹草动,资金链就面临极大考验,更何况是疫情这样的极端状况。

Probuild债务情况,图/WBHO报告

Probuild破产意味着什么

如Probuild这样的大型建筑商破产,让购房者和投资人都为之“后怕”,很多人的疑问是:如果买了这家公司造的房子,或是投了相关的项目,我接下来要怎么办?

目前,清算委托方德勤已经在争取开发商和主要分包商的支持,希望尽快找到能接受的买家。

由于德勤在两年前成功帮助维珍航空“复活”,业界认为其有能力帮助Probuild重建。

债权人方面,德勤指出,Probuild公司过去的偿债表现一直“非常好”,直到破产。但随着一些重大项目合同面临到期,违约赔偿金和银行担保都会产生潜在的现金成本,影响公司的偿债能力。

根据AFR的报道,截至3月2日,德勤正在沟通的个人债权人数量已经超过2300名,以至于德勤表示,在本周五债权人会议前,不太可能靠邮寄的方式联系到所有人。

员工方面,根据最新披露的数据,在册的人数为786人,涉及的权益超过1400万澳元。不过,由于澳洲劳动力短缺,Probuild的竞争对手已经开始挖角其中一些员工,并可能会争取获得该公司现有的项目。

Probuild的员工们,图/The Urban Developer

对于普通的购房者,目前面临的问题应该是因为施工延期而导致的交房日期延迟。如果相应项目的开发商出现问题,才可能面临房产难以交割。

即便难以交房,按照澳大利亚法律规定,购买楼花10%的押金也是存在托管的信托账户,正常情况下都可以拿回来,账面上并不会有损失。

在魏睿昊看来,购房者主要损失的是机会成本。由于楼房的购买周期较长,等于浪费两三年的时间,重新回到市场,也许要花比之前多10-20%的价格买相似的房产。

事实上,Probuild的破产影响最大的恐怕是各个相关项目的开发商。

项目必然要延期完工,会增加债务成本;如果希望能尽快完工,恐怕需要尽快找到承接项目的新建筑商;由于要签订新的建筑合同,将面临建筑成本增加的问题;如果本身现金流紧张,其本身的正常运营可能受到威胁。

房地产信贷如何规避此类风险?

由于博满澳财旗下拥有一些房地产信贷基金,在Probuild宣布破产的当天,就开始有不少投资者来询问对类似的基金会有怎样的影响。

首先要申明,Probuild的破产对于博满澳财旗下的信贷基金没有产生任何直接影响。

这是因为,博满澳财选择的房地产项目,和Probuild参建的项目差别甚远。

Probuild从事的往往是市中心的高密度建筑项目,这样的工程往往工期长,需要较长的销售周期。

面对这样的高风险,其抵押物本身也存在较大不确定性。因为高密度楼宇其主要价值在于建筑物,除了本身会折旧外,疫情也加剧了建筑物的估价波动。

相对而言,澳大利亚的土地价格更为稳定,因此博满澳财旗下的信贷基金更愿意选择土地较大、处于近中郊、满足自住需求的住宅项目。

在投资决策中,博满澳财秉持“安全性第一”的原则,尽量规避中心高密度公寓、大型购物中心等建筑开发风险偏高的项目类型。并且,会选择较大数量的不同项目进行放贷,来分散风险。

同时,基金经理也会一直密切关注材料和劳动力成本增加对整个建筑行业带来的影响,与底层资产的项目经理逐一核实已投项目建筑方的财务状况,进一步确保贷款的安全性。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64