或将对堪培拉首次购房者产生影响!贷款成本更高!APRA建议提高LVR贷款的 “风险加权”

今日重点

银行监管机构APRA建议从2023年1月1日起提高高贷款估值(LVR)贷款的 “风险加权”。

这一变化可能会使以高贷款估值(LVR)比率进行抵押贷款的成本更高。

与其他借款人相比,首次置业者受此影响更大,因为他们的LVR通常更高。

APRA正在寻求改变银行评估抵押贷款风险的方式。

APRA已经提议改变住宅抵押贷款的 "风险权重"。 [1] APRA在去年年底公布了拟议的规则以征求意见,目的是在2023年1月1日生效之前,在今年最终确定这些规则。

风险加权是现代银行监管的支柱之一。其理念是,银行的资产(例如,你的抵押贷款或企业贷款)根据其风险程度被不同地计算。资产的风险越大,风险权重就越高,银行必须有更多的股权作为缓冲。

股权是银行为自己提供资金的两种方式之一(想想看,像股票和留存收益)。另一种方式是债务。你在银行的存款是债务;债券和短期票据也是债务[2]。

股权的关键特征是它不需要偿还,因此可以作为损失的缓冲区。

这种缓冲很重要。

如果贷款的损失太大,而吸收损失的股权缓冲太小,储户和债券持有人可能会担心银行的还款能力。这可能导致银行挤兑和金融不稳定。这种情况在历史上发生过很多次,通常会导致经济衰退[3]。

这就是现代银行监管(和监督银行的APRA)存在的原因:避免银行危机和相关的经济衰退。

这一变化将使利率对抵押贷款的LVR有更多的调整。

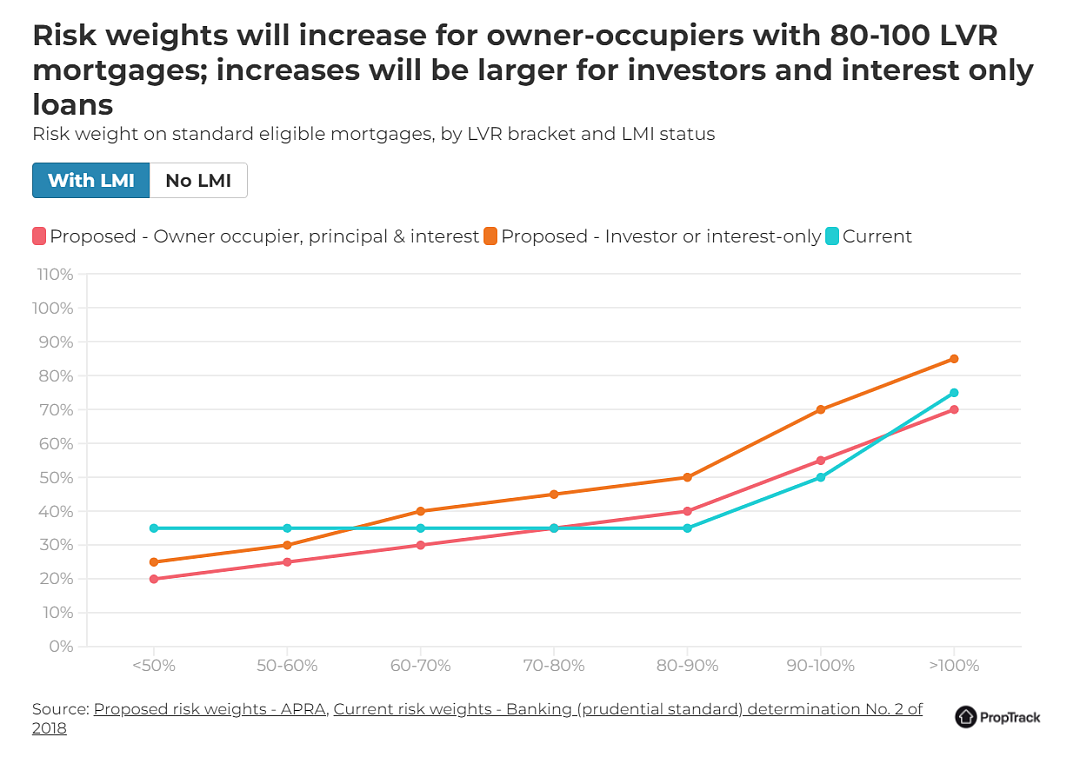

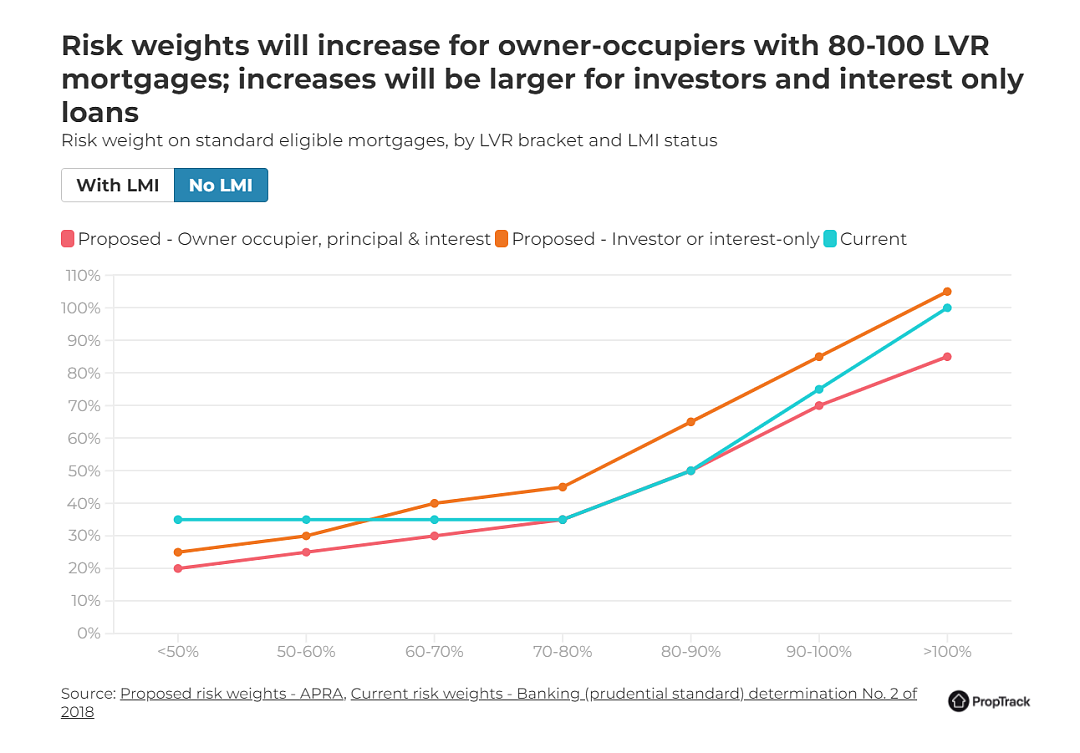

如下图所示,新规则将使风险权重对抵押贷款发放时的LVR更加敏感[4]。

其结果是,即使借款人有贷款人的抵押贷款保险,LVR为80-100%的自住者的抵押贷款将比目前的风险权重更高。

对一些自住者来说,好消息是低LVR的抵押贷款将吸引较低的风险权重;根据目前的规则,低于80%LVR的贷款都是一样的。给投资者的贷款,或只付利息的贷款,也将在几乎所有的LVR中吸引更高的风险权重。

这一变化是为了反映高LVR抵押贷款风险较大的事实。

APRA的数据显示,在发起时拥有高LVR抵押贷款的借款人更有可能出现欠款。[5] 而且,如果被迫取消高LVR抵押贷款,银行更有可能亏损,因为抵押贷款的规模一开始就接近房屋的价值。

这一变化可能会使高LVR抵押贷款更加昂贵,意味着银行将需要为高杠杆率抵押贷款提供比现在更大的资产缓冲。

对银行来说,股权是一种昂贵的融资方式,这意味着这一拟议的变化将使高杠杆率抵押贷款对银行来说成本更高。

银行可能会把增加的成本转嫁给借款人。

这意味着高杠杆率的借款人可能会支付比现在更高的利率;相比之下,低杠杆率的借款人可能会得到更便宜的利率[7],[8] 。

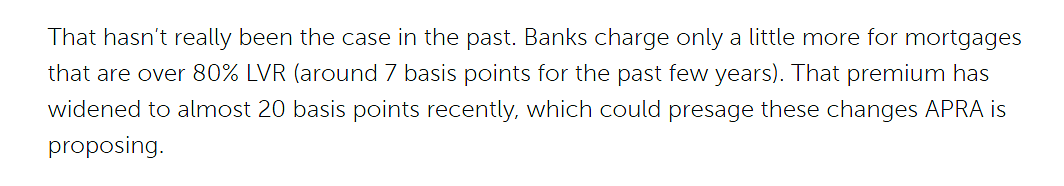

过去的情况其实并非如此。银行对超过80% LVR的抵押贷款只收取一点费用(过去几年约为7个基点)。这种溢价最近已经扩大到近20个基点,这可能预示着APRA正在提议的这些变化。

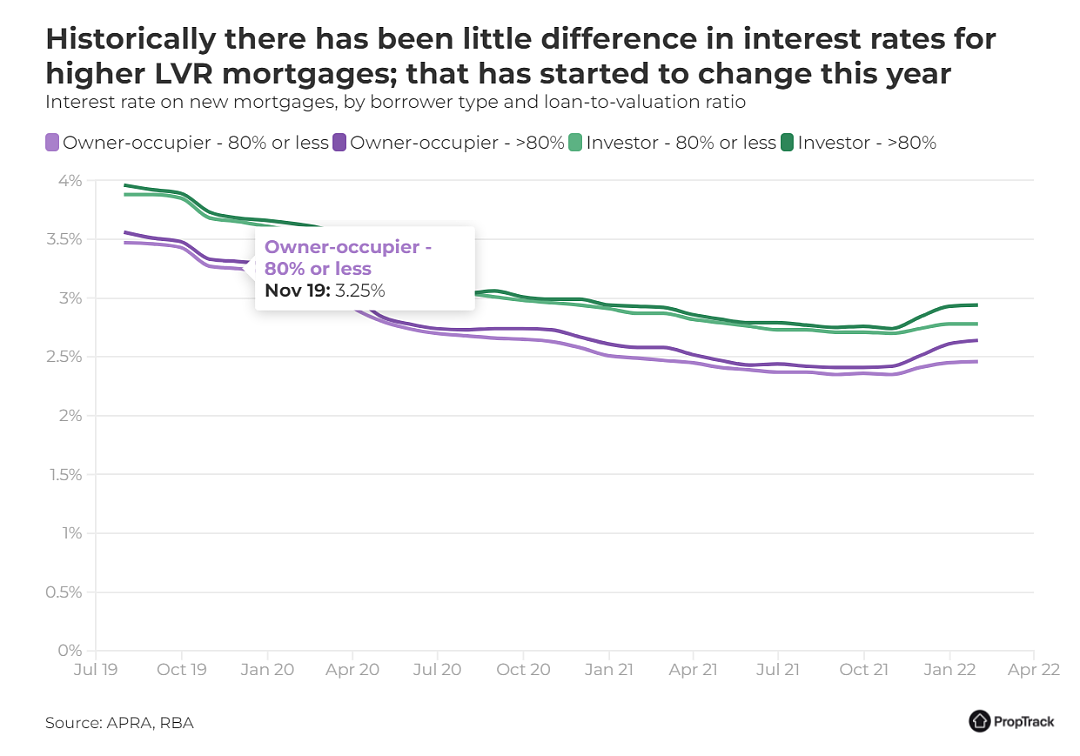

首次置业者将受这一变化的影响最大,高杠杆率抵押贷款的更高利率将伤害到购买第一居所的买家。

首次置业者比其他借款人更有可能获得高杠杆率的抵押贷款。下图来自澳洲央行最近的一篇公告文章,显示2022年1月,近四分之三的首次置业者抵押贷款的LVR为80%或以上。只有三分之一的其他自住者贷款是如此。

对于许多首次置业者来说,储蓄存款是置业的制约因素,特别是在房价飙升的情况下。这就是为什么低存款/高LVR抵押贷款对这些买家来说更常见。

通过使高LVR抵押贷款更加昂贵,APRA提议的变化说明:拥有一笔存款将变得更加重要。

[1] 一个复杂的因素是,这些风险权重是针对 "标准法 "的。并非所有的银行都使用标准化方法;银行可以选择使用 "基于内部评级 "的风险权重,即银行根据自己的风险模型,选择自己的风险权重来适用于不同的资产。尽管如此,这些都是由APRA监督的,所以标准风险权重将提供一个指导。

[2] 将银行的资产负债表归结为债务和股权是过于简单了,而且还有一系列的工具。举例来说,银行可以发行类似于股票的证券(称为或有转换债券或CoCos),为监管目的算作股权。像债券一样,这些证券支付固定的利息,并在到期时偿还本金,但如果银行的股权与债务比率低于某个(定义的)阈值,则不必偿还。

[3]发生这种情况是因为储户停止向银行贷款,这意味着银行不能向企业和家庭贷款,这使得整个经济(严重依赖银行信贷的日常工作)陷入瘫痪。

[4] 这些风险权重将适用于任何 "标准合格抵押贷款":这将适用于除无证或低证贷款以外的大多数自住抵押贷款。这意味着银行持有注册的第一笔抵押贷款,并且已经记录、评估和核实了借款人的支付能力。

[5] 要清楚的是:这并不一定意味着较高的LVR会导致违约,只是它与此有关;接受我们的高LVR的借款人的种类不同,可能以不可观察的方式,与那些接受虽然是高LVR抵押贷款的人不同。

[6]在这一声明下,存在着大量的复杂性。债务融资的成本是银行支付的利率。这是很低的。例如,6个月的银行承兑汇票(银行发行的一种短期债务形式)只有0.25%,长期银行债券低于2%。银行的存款甚至更便宜--在线储蓄账户目前支付0.05%。股票的 "成本 "是投资者投资和持有银行股票所需的预期回报。它不能直接观察,但澳大利亚的估计通常在10-15%之间(大大高于债务成本)。一个问题是,在经济理论中,这种区别是没有意义的。发行更多的股权使债务更安全,因此降低了债务成本;在理论上,这意味着资金成本对资本结构的选择是不变的(Modigliani和Miller 1958)。在实践中,这不是银行(或整个公司金融领域)的行为方式,所以为了我们的目的,让我们忽略这个讨论。

[7] 这是相对而言的:澳洲央行很可能在这些变化生效之前提高利率,这将提高所有抵押贷款的利率。

[8] 这在过去并不是真正的情况。与LVR低于80%的抵押贷款相比,LVR高于80%的自住者的抵押贷款只有0.05%的溢价。这种情况最近发生了一些变化,这可能预示着即将发生的这些变化会带来什么。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64