潜力无限的经纪商(上)

与其他上市的差价合约经纪商一样,CMC Markets已经在股票市场上经历了几年的跌荡。疫情爆发后,Plus500、IG和CMC的股价都受到了欧洲证券及市场管理局(ESMA)在2018年底开始实施的营销限制和杠杆上限政策的影响。

新冠疫情引发的股市波动帮助扭转了局面,因为这三家公司都报告了丰厚的利润,股价再次飙升。但2021年较为平静的市场导致其价格进一步下跌。CMC目前的股价比新冠肺炎疫情前的水平高出约70%,但不到2021年4月峰值的一半。

我一直认为差价合约经纪商是一项很好的投资。它们通常拥有很高的资本回报率、巨大的营业利润率、没有债务,而且现金产出率很高。他们也往往在“正常”年份赚钱,但当波动性更大时,表现更好,这可以说是对冲股市崩盘的一种手段。

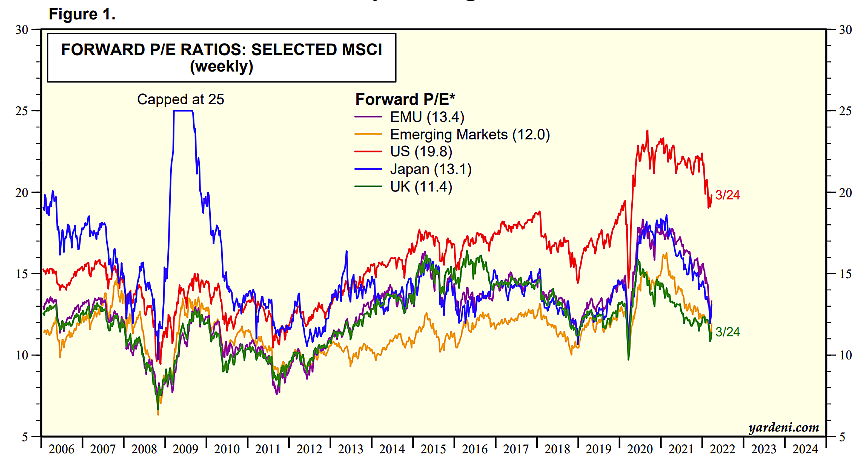

然而,市场投资者似乎并不认同,因为上述三家公司目前的远期市盈率均低于市场平均水平,而考虑到英国的平均市盈率水平本身就极低,所以这三家公司的这种现象是相当引人瞩目的。其中,CMC持有的现金几乎相当于其当前估值的25%,这从一个角度证明了该公司股价有多“低”。

导致出现这种局面的因素可能有三个:

英国市场自英国脱欧以来一直极度低迷,至今仍未复苏。通过下列图表便可了解相关市场的远期市盈率。

ESMA实施的政策可能仍存在一些影响。但是,对于杠杆限制将损害盈利能力这一点,我并不认同。

市场投资者忽略了这些公司平时正常的盈利能力,却过于侧重其因市场波动增加所产生的盈利浪潮。而当这波浪潮随市场波动下降逐渐平息时,他们就会惊惶失措,随之套现离场。

各个市场的平均远期市盈率(来源:雅德尼研究公司)

就CMC而言,我认为另一个问题在于,该公司的创始人兼首席执行官Peter Cruddas拥有该公司大量股份(稍后将作详细介绍)。

所有这一切都是令人难以置信的烦人。如果你是一家上市公司,你肯定希望估值越高越好。如果你做了所有该做的事情以期获得更高的估值,但并没有实现,这样持续一段时间后,这种情况肯定会让人变得沮丧。从这个角度来看,Plus500现在寻求在美国上市也就不足为奇了。

说实话,我之前一直认为CMC的实际价值可能仅略高于其竞争对手,主要是因为它的业绩增长并没有那么突出。尽管该公司的财务状况令人印象深刻,但其收入和利润的相对低增长并不能成为以高估值买入其股票的理由。

但是,在看到该公司2021年的业绩时,我开始改变了想法。正如我之前撰写的文章中所呈现的,CMC 2021年的收入中有14%(5,480万英镑)来自证券经纪业务。这比IG集团的比例还要多,甚至比当今提供股票交易的任何其他差价合约供应商都要多。

此外,我还注意到年度业绩报告中的其他几个问题。

第一点是CMC是澳大利亚第二大零售股票经纪商吗?好吧,澳大利亚不是世界上最大的金融市场,但它仍然是一个有相当体量的市场。对我来说更重要的是:

能成为发达市场的第二大股票交易平台,这点令人刮目相看。

要达到这一水平,就必须实打实地做好该做的事情,并打造出好产品。

另一件让我吃惊的事情是该公司管理的资产的规模(AUM)。CMC资产管理规模至少有400亿英镑。而这仅仅还只是在澳大利亚的资产。CMC曾提到,它们将于今年进军英国。在英国吸引客户将是一项艰难的工作,但正如所有听过Peter Cruddas先生宣传“金枪鱼计划”的人都知道的那样,他们已经拥有相对成熟的差价合约客户基础,那么它们能以多快的速度进行扩张呢,拭目以待吧,这将是一件有趣的事情。

即使这扩张确实需要一段时间,但出于其他原因,这400亿英镑资产管理规模的数字也值得考虑。在CMC发布其2021年业绩前后,资产管理公司Abrdn宣布将以15亿英镑收购一家英国券商平台Interactive Investor。

在收购时,Interactive Investor公司管理着价值为550亿英镑的资产。2020年12月,该公司的资产管理规模为380亿英镑,低于CMC Markets的当前水平。

由于公司会以不同的方式利用在管理的资产获取收入,资产管理规模不一定是判断一家公司的最佳指标。例如,Interactive Investor在2018年的收入为7,300万英镑,而当时其资产管理规模仅为180亿英镑。相比之下,CMC用400亿英镑赚了5,480万英镑,看起来就没显得那么惊艳了。

另一方面,请记住,CMC之前的大部分利润来自与澳大利亚银行集团澳新银行达成的白标协议中的股票交易。去年年底,CMC收购了这些客户后,这些客户(共50万人)将直接与CMC进行交易。随着其英国业务的扩张,我们将拭目以待,看它能否从这些客户那里赚到更多的钱。

除了Interactive Investors,另一家值得比较且值得称道的公司当属AJ Bell。对于英国以外的读者,我稍作介绍,AJ Bell是一家总部位于英国曼彻斯特的零售股票经纪商。

2014年,AJ Bell的资产管理规模和年收入分别为237亿英镑和5,350万英镑。去年,分别上升至728亿英镑和1.458亿英镑。

2018年,AJ Bell于伦敦证券交易所上市,目前市值为12.6亿英镑。

这里有两点值得思考。

第一点是CMC股票交易业务的潜力有多大。2014年,AJ Bell的盈利状况与CMC相同(按名义价值计算),但资产管理规模要小得多。但是…

对应其资产管理规模,CMC的盈利率更高。例如,它可以转向股票借贷或提高佣金。

即使不这样做,如果其资产管理规模出现类似于AJ Bell的增长,那么CMC将可能成为一家价值数十亿美元的企业。

另一点则与AJ Bell目前的估值和CMC的估值有关。如前所述,AJ Bell当前的市值为12.6亿英镑。相比之下,CMC的市值为7.36亿英镑。

这还是仅仅基于当前CMC仅通过差价合约业务就能比AJ Bell赚到更多的钱的事实。当我们把CMC的股票经纪业务考虑进来的时候,可能会觉得有点疑惑,为什么差价合约供应商的价值比AJ Bell或Interactive Investor低得多。

换句话说,CMC的股票经纪业务本身就有可能与AJ Bell或Interactive Investors的价值相当。当你锁定一个盈利能力非常好的差价合约交易平台,那么似乎有理由说,CMC应该获得更高的估值。

事实并非如此,原因可能有以下两点:

其一,AJ Bell和Interactive Investors在过去十年的销售和利润额都出现了非常可观的年复合增长。而CMC并没有在同一时间段内对其差价合约供应商业务采取同样的做法。

另一个问题,我前面已提到过,Peter Cruddas先生拥有CMC绝大部分的股份。他及其妻子拥有CMC大约60%的股份,这可能对任何想买入CMC股票并在公司大干一场的人都不具吸引力(因为他们无法做到)。这意味着可能会出现大问题——如果Peter Cruddas先生决定在某个时候抛售大量股份,或者把它们交给一个对CMC毫无兴趣的人,这时候会发生什么呢?

这些想法都是可能的,但我想前者可能对投资者的影响最大。

这可能就是CMC管理层考虑将业务一分为二的原因。正如我上周所说,我认为,从商业角度来看这是件好事,因为外汇/差价合约业务与股票经纪业务是非常不同的,因此值得将它们一分为二。

而且这也可能有利于为股东创造更多价值?

正如Interactive Investor平台上的交易所显示的那样,股票交易目前是热门话题。反观英国两大上市股票交易平台Hargreaves Lansdown和AJ Bell,你也会发现它们的市盈率远高于市场平均水平。AJ Bell的股价几乎是预期每股收益的30倍。这一估值可以对应美国科技领域。

如果CMC将自身一分为二,那么它可以:

赶上这趟热潮

在股票经纪业务上大展拳脚。然后,CMC可以对分析师说,“嘿,看看我们增长得有多快”。所有分析师都会认为,CMC的增长如此之快真是太好了,并会给出买入建议,提高目标价。或者这就是CMC希望发生的事情。

相比之下,差价合约交易绝非热门。无论出于什么原因,也可能是出于本文前面概述的那些原因,人们似乎就是不喜欢差价合约交易。因此,如果想获得较高的股市估值,你可以(1)像CMC那样做一些令人更加兴奋的事情,或者(2)不再忍受伦敦市场,转投美国市场。

不管是什么情况,我都发现,CMC是非常有吸引力,所以我已经将该公司添加到我的投资账户中。不过如果你也这样做,然后情况变糟了,请不要怪我哦。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64