欧央行激进加息意味着什么?(组图)

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

欧央行加息50BP,标志着其政策天平偏向控通胀,此举能否有效控制持续走高的通胀?对欧元区经济及金融市场又将有何影响?

7月21日,欧央行宣布将三大关键利率同步上调50BP,这是欧央行11年来的首次加息,并结束了长达8年的“负利率”状态;同时,为确保货币政策立场在所有欧元区国际顺利传递,欧央行本次利率决议推出了新的货币政策工具——TPI。欧央行政策急转弯的原因是什么,对欧元区通胀、经济及金融市场又将产生何种影响?

欧央行为何激进加息?

欧央行激进加息推动因素来自三方面:

首先,欧元区通胀高烧不退。数据显示,6月欧元区消费者物(CPI)同比增长8.6%,创欧元区1997年以来最高,高通胀对欧元区经济造成广泛影响,削弱民众实际购买力,在薪资增长乏力情况下,普通民众要么消耗储蓄以维持此前生活水平,要么节衣缩食精打细算;同时,高通胀也会导致债权人和债务人利益再分配。高通胀倒逼欧央行加息紧缩,市场利率上升,势必抑制私人部门投资需求;可以看出,高通胀也将削弱经济复苏前景。另外,高通胀容易引发欧洲民众不满,影响选票等。

其次,欧元区就业保持良好。数据显示,6月欧元区失业率和青年失业率分别为6.4%和13.1%,均创出1993年以来“最高水平”,就业市场表现一定程度增强了欧央行启动加息底气。欧元区就业市场改善主要动力来自于全球需求复苏,欧元区疫情解封、服务业需求强劲反弹,带动就业改善。

第三,捍卫欧元汇率。近期欧元兑美元一度跌破“平价”,创出2002年以来的最低,一定程度反映市场对欧元前景担忧超过2011年欧债危机和英国脱欧事件。近期欧元汇率大幅贬值,主要是美欧政策分化,利差扩大,市场担忧欧元区经济陷入严重衰退。欧央行希望通过加息,抑制通胀,维护市场声誉,同时,在欧元汇率关键心理点位提供支撑,也是在提振市场对欧元前景信心。

欧央行政策重心转向控通胀

今年初,市场与央行展开了通胀“暂时论”讨论,美联储、欧央行等整体支持通胀暂时论,认为随着预期对供应链产业链干扰减弱,各国短期强刺激政策效果减弱,全球供需将逐步恢复平衡;考虑欧元区经济复苏相对其他美国等经济体滞后,欧央行政策重心继续支持经济复苏。但后续欧洲地缘冲突超预期升温,欧洲能源危机愈演愈烈,欧元区通胀不断刷新历史高位,同时,能源和工业原材料价格上涨推升欧元区工业生产成本,6月欧元区生产者价格指数(PPI)同比增长36.3%,上游生产价格向中下游终端消费传导,高通胀欧元区经济负面影响持续显现。各界转而质疑欧央行政策曲线可能已经落后于通胀曲线。

本次欧央行加息50BP,某种程度释放欧央行政策转向控通胀。欧央行希望在经济、就业衰退前遏制通胀,避免成本推动型物价上涨转换为“薪资—物价”螺旋上涨循环;同时,通过遏制过高通胀,降低高通胀对欧元区消费、投资损害。

可以预见,欧央行政策重心既然转向控通胀,在欧元区通胀出现明显趋缓迹象之前,欧央行将延续激进加息周期。

能否扭转欧元区“滞胀”风险?

从欧元区面临内外环境与挑战看,欧央行激进加息难以扭转滞胀风险,主要是欧元区面临通胀与经济衰退具有较强的“外生性”。

通胀前景,欧元区通胀主要贡献来自于能源、食品和服务价格,尤其是欧元区面临能源危机,能源价格并非欧元区能够掌控的,欧元区短期难以完全替代俄罗斯能源进口需求;地缘冲突也将对食品全球供应造成冲击,同时,欧元兑美元汇率较年初贬值9.59%,弱势欧元推升进口成本。欧央行加息在抑制欧元区需求同时,难以推动市场增加有效供给。

值得注意的是,考虑到欧美央行紧缩对需求滞后影响逐步显现,加之,4月中下旬以来,国际大宗商品价格呈现高位回落走势,将有助于推动欧美及全球通胀压力逐步趋缓,但本轮通胀面临脆弱的供给面,全球通胀可能面临明显“棘轮效应”。

经济前景。近期数据显示,7月欧元区制造业PMI指数录得49.6,两年来首次跌破枯荣线,欧元区制造业扩张步伐连续6个月放缓;7月欧元区服务业PMI指数50.6,连续三个月放缓,毕竟50枯荣线,7月欧元区综合PMI指数49.4,跌至枯荣线下方,反映欧元区经济活动在快速放缓中,经济活动放缓预示欧元区就业市场改善动能减弱。

从趋势看,欧元区经济面临逆风:欧元区疫情影响尚未结束,地缘冲突持续,供应受限和能源短缺危机,欧元大幅贬值推升进口成本,高通胀压力和高度不确定性的经济前景,冲击欧元区消费者和投资者信心,拖累欧元区内需趋缓;另一方面,从近期全球主要经济体公布的经济指标看,全球需求前景趋缓,欧元区外贸连续10个月录得逆差;同时,欧洲核心国经济衰退与边缘国融资压力均有所上升,欧元区融资环境收紧。整体上,欧元区经济面临麻烦相对更大。

欧央行激进加息影响

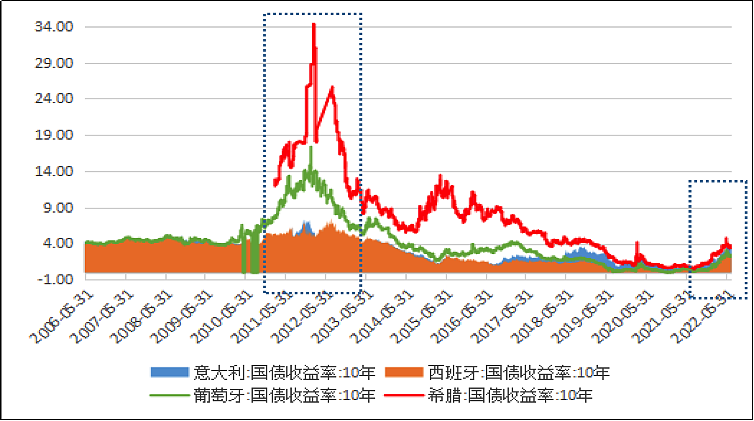

欧债危机重燃?欧元区疫情影响、地缘冲突、能源危机、欧央行加息紧缩等,欧洲经济滞胀风险上升,加之近期欧元区边缘国公债利率上升很快,引发市场对欧债危机重燃担忧。

但目前看,边缘国公债利率较2011年仍有差距,欧央行本次推出TPI工具,所谓TPI工具,主要功能就是在边缘国公债收益率大幅上升情况下,欧央行有权增加边缘国的公债资产购买,避免边缘国融资环境恶化,主权债务违约。短期尚未显示边缘国债务违约风险。

汇率。一般来说,欧央行加息有利于欧元,但值得关注的是,欧元走势还需要看,欧元区经济前景、边缘国债务风险,欧美基本面与政策面差,如果欧央行激进加息导致欧洲经济衰退风险快速上升,欧央行激进加息导致边缘国融资环境恶化,局部债务危机风险上升,可能对欧元汇率走势构成严重拖累。从目前趋势看,由于全球需求放缓,地缘冲突持续,欧洲经济面临前景面临挑战相对更大,欧元区目前尚未扭转滞胀发展趋势,欧央行加息如果进一步和欧元区内需,可能进一步拖累欧元区表现,尤其是能源危机释放在冬季爆发,有待观察。

股市。从趋势看,欧元经济基本面、政策前景对股市并不友好,欧元区经济面临疫情、地缘冲突、能源危机,高通胀压力,全球需求趋缓,欧元区经济面临滞胀风险,这将削弱欧元区企业盈利前景与企业全球竞争力;加之,欧央行转向激进加息,欧元区金融环境将逐步收紧,无风险收益率中枢抬升,不利于风险资产估值。只要地缘局势冲突持续,能源危机无法缓解,欧洲股市前景面临较大不确定性。

商品。欧美主要经济体先后启动加息周期,不利于全球商品价格走势。一方面,欧美引领全球进入加息,金融环境收紧,削弱商品金融属性;另一方面,欧美经济衰退风险上升,欧美央行激进收紧政策,全球利率上升,叠加高通胀,全球疫情反复等,全球需求前景放缓对商品需求前景更具有杀伤力。但目前全球政经局势复杂背景下,各类商品供需基本面较为复杂,商品走势也将出现一定分化。

中国应对

中国经济面临几十年来最为复杂全球政经环境。欧美等海外央行政策急转弯,全球金融环境趋于收紧;全球疫情影响尚未完全消除,地缘冲突持续加剧全球产业链供应链复杂化,中国面临海外需求放缓,输入型通胀压力,以及全球金融市场波动加剧。

一是,推动内需恢复。一方面,统筹防疫与经济活动恢复,通过提升防疫精准质效,最大限度降低疫情对经济获得制约;另一方面,为市场主体纾困,畅通产业链供应链,加大实体经济薄弱环节支持,通过重点基建项目扩大有效投资,带动就业,商业、就业活跃在触及消费恢复通行也将推动有效供给增加。内需恢复是应对短期内外复杂因素的关键。

二是,稳定物价。国内物价稳定基础较好,粮食实现连年丰收,生猪常年恢复常年水平,国内物流、产业链供应链基本畅通,生产活动恢复正常;国内工业体系齐全、产业链完整,居民生活必需品供应充足,国内生活用品及服务的价格增长保持温和。但全球能源和工业原材料价格维持高位,国内6月工业生产者价格(ppi)同比6.1%,反映部分中下游企业生产成本仍高,国内需要继续落实好保供稳价、企业降成本等措施,保障初期基础商品供给稳定,缓解企业生产经营压力;以及近年来全球极端气候频发,国内也需要积极应对。

三是,防范潜在风险。近年来,由于中国经济面临内外多重因素超预期影响,全球宏观经济、市场环境发生变化等,导致国内个别金融机构风险点暴露,从中长期看,潜在风险暴露并非坏事,反而成为制度改革,行业发展模式转变的契机;同时风险点精准排解,加快补充监管制度短板,促进行业规范发展等,国内宏观风险趋势收敛。但对任何经济体而言,防范风险永远在路上,国内继续稳步有序推进个别机构风险防范处置,稳定市场预期。

四是,深化改革开放。中国继续深化改革开放,一方面,加快构建双循环新发展格局,释放中国巨大内需潜力和创新力,推动中国经济中长期平稳健康发展。另一方面,中国加强包括欧洲在内各经济体协同抗疫,畅通航运物流、保持产业链供应链稳定,中国与欧美经济体的互补性强,合作空间仍将广阔,贸易、投资活跃对双边、多边共赢,意味就业、财富、生活标准提升。

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64