伯南克拿诺奖,预示另一场崩盘?

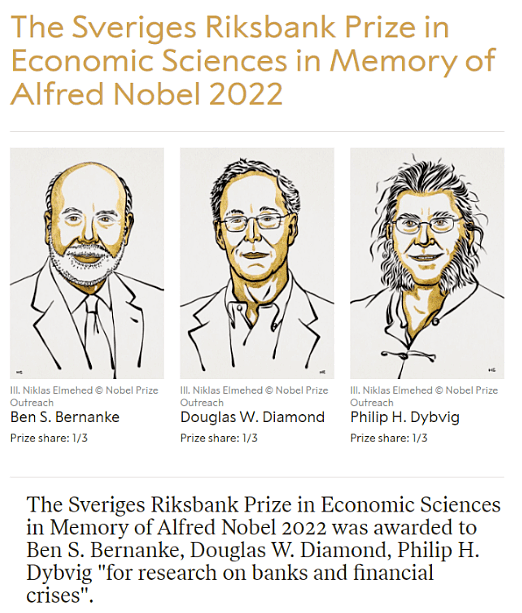

北京时间10月10日晚,2022年诺贝尔经济学奖得主揭晓,美联储前主席本·伯南克(Ben Bernanke)、格拉斯·戴蒙德(Douglas W. Diamond)和菲利普·迪布维格(Philip H. Dybvig)共享了这一殊荣。

诺贝尔奖委员会称,今年的经济学奖得主显著提高了我们对银行在经济中(尤其是在金融危机期间)所发挥作用的理解。他们研究中的一个重要发现是,为什么避免银行倒闭至关重要。

作为深耕于美国经济危机数年的研究者,伯南克的确比一般学者要多一些“好运”——他有机会将自己的研究付诸于实践;但也并非完全出于偶然,正是这种深刻的研究,使其后来通过一系列强有力的措施力挽狂澜,避免美国乃至全球经济陷入更大的麻烦之中,并获得了诺奖的青睐。

但有市场人士认为,在伯南克及其继任者的领导下,美联储多年的宽松货币政策使许多市场参与者不得不承担更多风险。

将时间线拉回到今天,随着美联储政策转向、利率上升,另一场风暴恐正在酝酿之中。

潜心研究,蛰伏数年

作为美国上世纪80年代“大萧条”的痴迷研究者,伯南克因此受到了潜移默化的影响。

在1983年的一篇开创性论文中,伯南克指出,大萧条的深度和持续时间在很大程度上要归咎于金融因素:随着经济收缩和通货紧缩,银行倒闭,有关借款人的宝贵信息就丢失了,并且无法迅速恢复。一连串银行倒闭还阻断了从储户向急需信贷企业的资金流动,社会将储蓄用于生产性投资的能力因此被严重削弱。这些都与2008年发生的危机有共通之处。

在读博期间,伯南克对这段时期的历史尤其感兴趣,他曾表示:

我相信自己是大萧条的痴迷者, 就像有些人热衷于研究美国内战一样。

“好风凭借力,送我上青云”

诺贝尔奖委员会在颁奖词中写道:

现代银行业研究阐明了我们为什么要有银行,如何使银行在危机中不那么脆弱,以及银行倒闭如何加剧金融危机。这项研究的基础是由本·伯南克、道格拉斯·戴蒙德和菲利普·迪布维格在1980年代初奠定的。他们的分析对于规范金融市场和应对金融危机具有重要的现实意义。

比大多数经济学家都幸运的是,伯南克在2007年至2009年全球金融危机期间担任美联储主席时,终于有机会将这些理论与当时的实际情况结合起来。

伯南克提出过一个关键性的见解:贷款人通过要求抵押品(如房产)的方式来处理信息不对称问题,如果贷款没有得到偿还,抵押品就会被扣押;如果抵押品的价值下降,即使是资本状况良好的银行也可能不愿意贷款。

他写道,1930-1933年的危机是由于“借款人的抵押品相对于债务负担的逐步侵蚀”。抵押品的重要性为后来的“金融加速器理论”奠定了基础。

这一理论解释了经济繁荣如何通过提高抵押品价值和经济前景,从而增加信贷流动,使借贷者更有信誉;萧条时的情况则相反。因此,金融体系不仅是商业周期的反映,而且是商业周期的“加速器”。

到21世纪初,经济学家们认为,随着存款保险和贷款从银行向资本市场的转移,抵押品的问题已经得到解决。但伯南克却并不这么认为。

在2007年的一次演讲中,伯南克就已经表现出了自己的先见之明。他警告称,如果房主的杠杆率过高,房价下跌可能会严重削减房屋净值,从而损害他们的信誉。许多银行和监管不严格的贷款机构(后来被称为影子银行)依靠无保险存款或从投资者那里筹集资金,这些机构资本状况的恶化可能导致他们无法获得资金,从而进一步削弱信贷供应。

几个月后,全球金融危机爆发了,所发生的一切恰好印证了伯南克的警告。

在那时,随着房价暴跌,数百万房主的净资产和无数银行的资本也随之大幅缩水。时任美联储主席的伯南克动用了所有可用的工具来应对,并开设了一些新工具,以援助陷入困境的金融机构,为整体经济免遭破产和通缩提供缓冲。

因此,尽管那次经济衰退是1930年代以来最严重的,但并不是1930年代危机的重演。随后对银行资本和流动性的监管也降低了再次发生类似危机的可能性。

诺贝尔奖委员会详细阐述了伯南克、戴蒙德和迪布维格的研究与全球金融危机的相关性,但它也忽略了伯南克在应对那次危机时所发挥的核心作用。

声名鹊起,华而不实?

但一个无法忽略的事实是,尽管伯南克的研究为应对全球金融危机提供了理论依据,但并没有阻止它的发生。由此衍生的银行严格监管和超低利率时代,助长了金融市场的风险,而这些风险现在才慢慢显现出来。

媒体认为,作为美联储主席,伯南克在全球危机爆发的前几个月,还迟迟没有意识到潜在金融崩溃的严重性,他当时认为美国次级抵押贷款的损失并不会蔓延到金融系统。

他所有深刻的理论研究、对银行倒闭的理解都没有阻止雷曼兄弟的破产,引发了一场几乎波及华尔街所有机构的市场恐慌。

甚至有媒体调侃道,这些理论似乎只起到了相反的作用,是伯南克和美联储创造的货币环境导致了上世纪80年来最严重的金融恐慌。与众多经济学家和大多数政治家一样,美联储将金融稳定视为监管问题,而忽视了货币政策所产生的激励作用。

总的来看,伯南克领导下的美联储在金融危机期间的货币政策受到了称赞,其中一些政策的确是有必要的,也是有价值的,但美联储政策对金融稳定的影响远非人们流传的“英雄叙事”。

山雨欲来风满楼

如今,美联储正在努力抗击通胀。

由于过去一年房地产价格飙升,金融机构资本充足,上世纪80年代的大萧条和2008年金融危机期间抵押品价值下降和贷款机构破产的迹象在今天似乎并没有出现。但政府债券市场仍面临压力。

周一,伯南克在获奖后的首次公开讲话中表示:

即使金融问题没有开始成为重要事件,随着时间推移,它让金融环境恶化,可能加剧问题,激化问题,所以我认为,这是我们必须密切关注的。

伯南克认为,当前美国的经济与2008年前危机爆发时没有相似性,目前银行业的整体状况要好于2008年危机期间。

分析师认为,在避免危机的同时,美国的监管机构把风险转移到了别处。例如,监管不严的衍生品市场近年来几乎数次面临崩盘。2020年3月,保证金追缴通知迫使投资者抛售美国国债以筹集抵押品,最终美联储不得不介入。运用高杠杆的英国养老基金近期也遭遇了类似的情况。

有市场人士表示,在伯南克及其继任者的领导下,美联储多年的宽松货币政策使许多市场参与者不得不承担更多风险。随着美联储政策转向、利率上升,另一场市场崩盘的可能性也在增加。

对近期发生的一切的研究,将孕育出下一个诺贝尔经济学奖的得主。

有评论指出,在这个时间点上,毕生研究大萧条的伯南克获诺贝尔经济学奖,评审委员会或许是在提醒大家全球衰退山雨欲来。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64