高盛看多2023年大宗商品:供应短缺引发的超级周期将继续(组图)

在疫情导致的供应链混乱、俄乌冲突等因素的助推下,大宗商品从2021年开始开启了一轮“超级周期”。

但自6月的暴跌开始,大宗商品的各个板块均呈现疲软态势,加上明年经济前景仍然不明,投资者对于其未来走势尤其悲观。

但在“大宗商品旗手”高盛看来,当前供应紧张的情况并没有发生质的变化,由于资本支出不足,明年大宗商品将连续第三年处于超级周期。

高盛大宗商品研究主管Jeff Currie在上周公布的报告中表示,目前整个行业的资本支出情况缺仍令人失望,供应增长仍然乏力,随着亚洲经济复苏、美联储加息放缓,需求持续回暖,明年大宗商品的回报率,以标普高盛商品指数(S&P GSCI)衡量,有望达到43%。

Currie表示,尽管近期走势疲软,大宗商品仍有可能在2022年成为表现最好的资产类别,全年回报率将达到23%。

资本对创纪录的价格“无动于衷”

正如高盛指出的那样,许多大宗商品价格在今年5月几乎翻了一番,此外,当前供应情况依然不乐观,周转库存普遍枯竭,大多数市场的闲置产能几乎耗尽。

然而在这种紧张的行情下,包括石油、基本金属在内的整个大宗商品行业的资本支出仍令人失望。

石油方面,高盛表示,由于俄乌冲突以及资本支出急剧下降,预计2023年石油供应增长将难以达到每日110万桶,而需求增长将达到每日200万桶。随着,OPEC开始减产,多数非OPEC石油生产国生产受阻,美国页岩油和海湾合作委员会(GCC)的产量将成为明年石油供应增长的唯二引擎。

基本金属方面,2022年全球矿业公司的资本支出比2010年的峰值支出低了近50%;批准的铜矿项目规模处于过去15年的最低值,整体缺口有望达到创记录的160万吨。

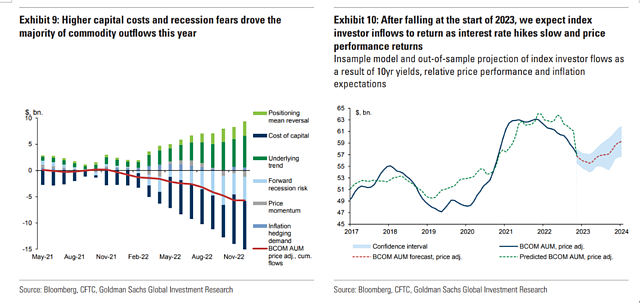

实际上,目前投资者逃离的情况正弥漫在整个大宗商品市场。高盛预计,自2022年3月的高点以来,投资者已从大宗商品ETF中撤出680亿美元,从共同基金中撤出320亿美元,从彭博大宗商品指数(BCOM Index)中撤出120亿美元。

高盛指出,近期投资者逃离、大宗商品价格下跌这主要是因为央行的持续加息引发了金融去杠杆和实体领域的去库存,导致金融和实体投资出现了短缺。高盛表示:

大宗商品价格今年下跌的主要原因是,央行提高了资金成本,并在实体和金融领域抽干了市场流动性。在正常情况下,实体领域去库存是央行为经济降温、抑制通胀的手段之一。当利率上升时,库存的融资成本也会上升,从而刺激了额外的抛售和原材料价格的下跌。

此外,加息提高了人们对经济衰退的预期,对此的理性反应是减少库存——就像我们今年秋天在欧洲金属市场看到的那样。

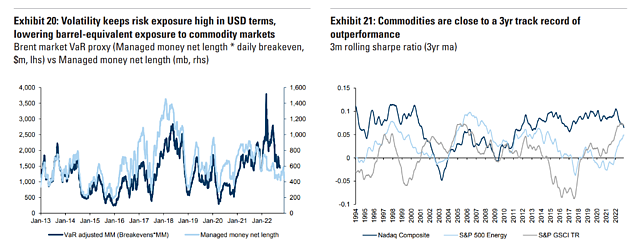

此外,生产投资不足导致库存枯竭,消除了价格基本面冲击的关键缓冲器,加剧了价格波动,降低了投资者投资大宗商品衍生品的意愿或能力——正如我们在今年3月看到的那样。

因此,未来可以肯定的是,如果没有足够的资本支出创造更多的供应能力,大宗商品将在长期内继续处于短缺状态,届时其价格将会更高,波动更加剧烈。

衰退前景下,大宗商品仍能逆势上涨?

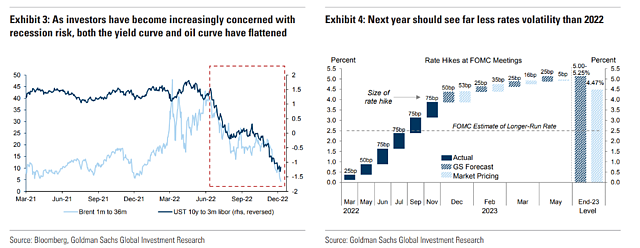

目前,衰退风险正越来越多地体现在市场价格中,比如,1月至10年期债券的收益率息差与石油的时间套利基本上保持一致。

这表明,投资者对于明年的增长前景感到担忧。

但高盛认为全球商业周期远未结束:

我们的经济学家认为,全球经济增长势必会反弹,因为中国正在持续优化防疫政策,欧洲在工业活动一次性下降的背景下提高了能源利用效率,美联储大幅加息的步伐也在放缓。

基于以上因素,高盛认为,标普高盛商品指数明年的回报率将达到43%,这也意味着大宗商品将连续第三年成为“最佳资产”。

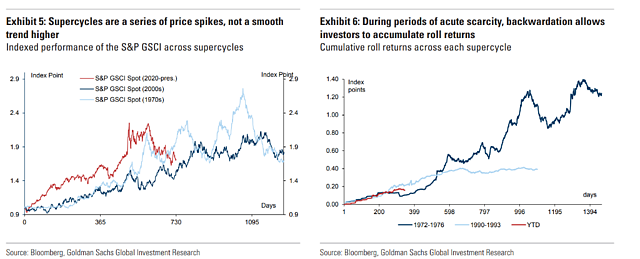

但通往这一水平的过程可能不是一帆风顺的,高盛表示,虽然长期表现是可以预测的,但短期却无法预测。

大宗商品超级周期从来不会沿着直线运行;

相反,它们是一系列价格飙升,每一个高点和低点都比前一个高点高。

与金融市场不同,大宗商品价格具有平衡供求的经济功能,因此一旦高价在短期内重新平衡了市场,就不再需要高价,价格就会回落。

但结束一次高峰并不意味着超级周期的结束,因为长期供应问题需要多年时间才能解决。

从短期来看,央行仍未结束加息周期,而经济衰退的担忧依然浓厚,大宗商品价格依然承压。

因此,高盛认为明年大宗商品可能会以“起伏不定”开局,然后随着经济基本面改善、供应的稀缺性回归,大宗商品将在第二季度开启涨势。

新的资本支出周期会在2023年开启吗?

值得警惕的是,大宗商品是否会在明年迎来新一轮资本支出周期?高盛认为,随着新经济估值的下降和大宗商品价格的上涨,目前市场接近这种资本轮换。

其中一个证据是,大宗商品夏普比率与纳斯达克指数的3年移动平均值开始趋同,历史表明,当这两者交叉时,资本开始从大型科技公司的增长转向能源和工业公司不断增长的利润。

也就是说,持续的资本支出和管理必须得到回报。然而在上一个长达十年的熊市周期,美国油气勘探生产(E&P)公司每投资1美元,就会损失0.54美元。

但有趣的是,在所有大宗商品中,电池金属因过去没有经历过超级周期而获得了投资者的信心,因此生产商将不会出现生产限制,因此,高盛认为这些金属中期可能会下挫。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64