大涨30%,张坤又行了?(组图)

真是风水轮流转,临近年底,张坤突然又行了!

易方达蓝筹,11月以来涨了34%,近3个月的同类排名一下子从后1%变成了前10%。

连带着,易方达蓝筹今年的同类排名也排进了前1/4,跑赢沪深300。沉寂了小2年后,张坤似乎突然又行了。

评论区也是画风突变,久违的、和谐的一幕又回来了:“坤还是不错的”,“坤总买的啥啊,今天奖励鸡腿”...

除了张坤,还有哪些老将又起来了呢?

懒猫简单梳理了下,11月以来,收益超过20%,且规模超过50亿的主动基金就15只:

张坤管的3只基金,收益排名前三。紧随其后的是萧楠、刘彦春、胡昕炜、韩威俊。他们都有一个特点:重仓消费,特别是白酒。

11月以来,在经济复苏预期带动下,消费表现最好,涨幅排名前15的行业中有11个属于大消费。消费的扛把子——白酒也涨了32.7%。

唯一例外的是谢治宇,他管的兴全合宜不重仓白酒,但也涨了20.8%。

原因嘛,这只基金买了不少港股,三季度兴全合宜的港股仓位占比是34.98%。而11月以来,恒生指数涨了33.4%,表现不比A股的消费板块差。

作为对比,谢治宇管的另一只不能买港股的基金兴全合润就涨了6.67%。差距主要是港股拉开的。

有表现好的基金经理,就有表现一般的基金经理。

11月以来哪些基金表现一般呢?懒猫也统计了下,11月以来亏损超过10%,且规模超过50亿的主动基金名单在这里:

一共17只,也很有特点:重仓新能源、军工。这两个行业是11月以来表现最差的2个行业,一个跌了6.28%,一个跌了13.61%。

比较迷的是这两只:东方红启元、农银汇理策略收益,重仓食品饮料,但11月以来却跌了10%+。

扒了下,东方红启元是因为换了基金经理,新基金经理三季度把仓位从食品饮料转移到了新能源、科技上。

农银汇理策略收益才是真的迷,没换基金经理,基金也重仓消费、医美。

11月以来,泸州老窖、贵州茅台、爱美客、山西汾酒都涨了20%+,东鹏饮料也涨了16%,但这只基金却跌了10.3%。

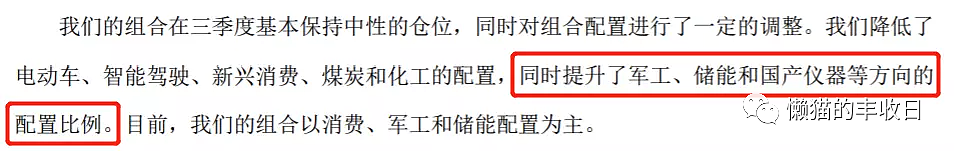

三季报中,基金经理说“提高了军工、储能、国产仪器等方向的配置比例”,不知道是不是在11月以来的下跌中进一步加仓了...

再说说11月以来跌的比较惨的新能源。

没想到啊,没想到,今天竟然报复性反弹了:光伏涨了6个点,新能源车涨了3个点,代表全行业的中证新能涨了4个点。

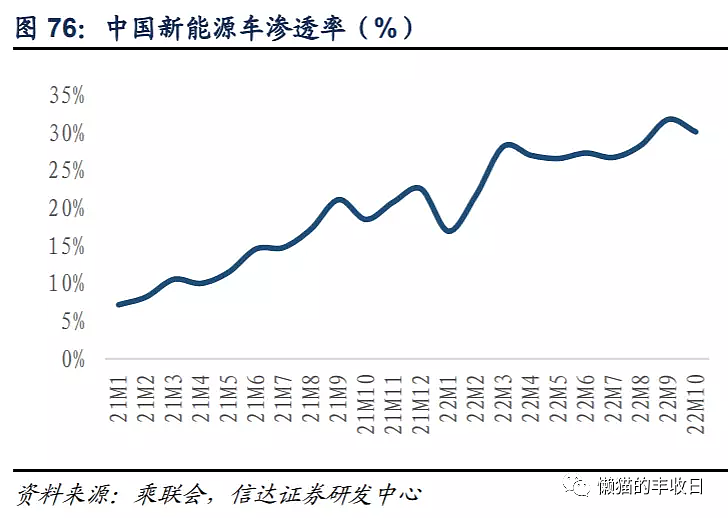

之前为什么跌呢?主要是行业景气度没那么好了。新能源车方面,中国新能源车渗透率已经超过30%。

而30%是不少人认为的一个转折点,之后新能源车渗透率可能还会继续上升,但增速没那么快了。

光伏方面也有不少坏消息,上游的硅片价格崩了,虽然有人说利好下游装机需求,但无疑也透露出了一个信号:

过去几年的新增产能释放后,行业供给已经没那么紧张了。

也就是说,经过3年跨越式大发展后,新能源行业的高增速可能一去不复返了。

这点从业绩预期上也能看出来。

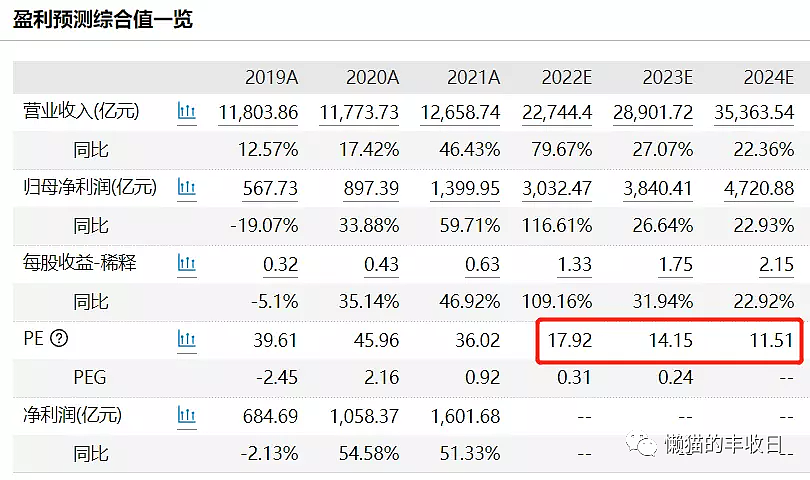

2017-2019年,中证新能的净利润基本没啥太大的变化。

2020-2022年,迎来业绩大爆发,这3年的业绩增速分别是58.07%、56%,116.61%。

今年达到最高峰,中证新能的净利润可能比去年翻一番还多。

明年嘛,市场一致预期,中证新能2023年的业绩增速只有26.64%,回归到正常水平。

新能源的景气度在肉眼可见的降低。

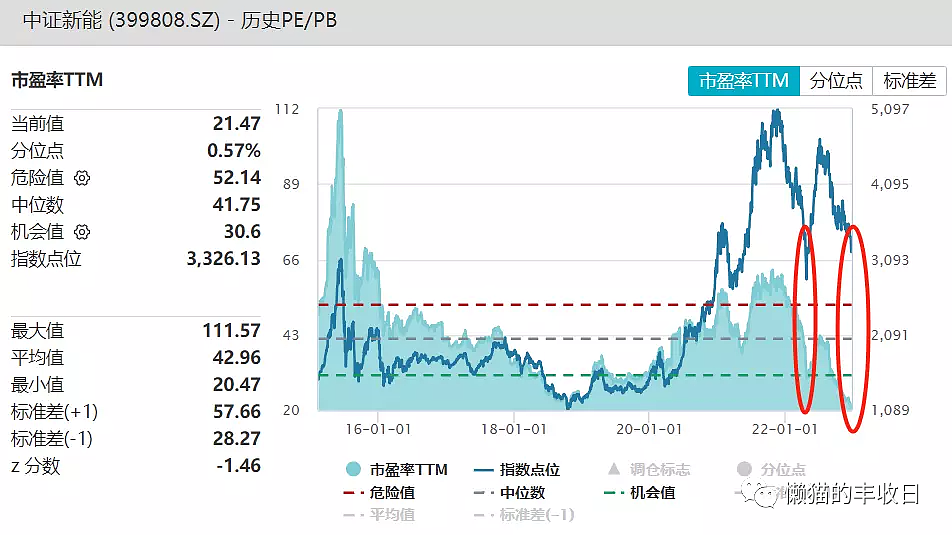

不过幸运的是,新能源的估值也在快速下降。4月份最低点时,中证新能的PE是30倍,PE百分位是17%。

现在,因为三季度业绩高增长,中证新能的点位虽然比4月份最低点还高18%,但PE已经降到21.47倍,PE百分位也降到了0.57%,估值仅比2018年10月最低点时高。

如果再把4季度的业绩考虑进去,那中证新能的PE更是可能降低到17.92倍,历史最低估值。

还有明后两年,虽然业绩增速降下来了,但每年还有20%+的增长,再把这个业绩增速考虑进去,那中证新能的PE更是会降到11.5倍,只相当于现在估值的一半。

这个估值,再想想新能源行业的确定性,无疑是有吸引力的。

当然,还是要强调一点,不是估值低就一定会涨。

7月以来,中证新能虽然一路下跌,也跌了1/3,但却多次出现暴力反弹,“熊市多长阳”说的就是这种现象,新能源行情的底部可能还需要市场博弈。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64