展望2023:“股六债四”投资组合将面临又一年的挑战(图)

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

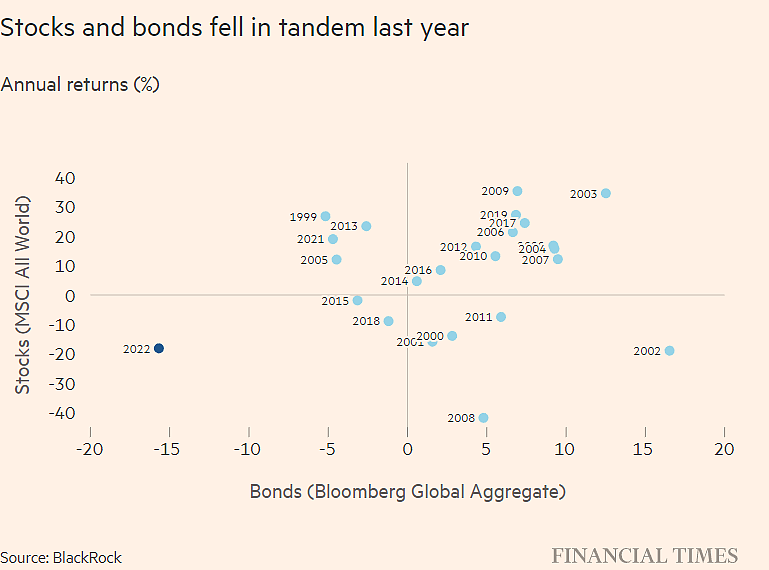

今年,严峻的宏观经济环境将继续给传统的股票-债券投资组合带来压力。去年这两类资产在市场上双双大跌。

一些投资者警告称,今年,严峻的宏观经济环境将继续给传统的股票-债券投资组合带来压力。去年这两类资产在市场上双双大跌。

贝莱德(BlackRock)的数据显示,由60%的股票和40%的债券组成的投资组合在2022年损失了17%,这是至少自1999年以来的最差表现。这破坏了30多年来作为资产配置基石的一个公式。

自上世纪80年代以来,债券和股票之间的反相关性——即假设一方价格上涨,另一方价格下跌——帮助平衡了投资组合。在被称为“大缓和”的低波动性的几十年里,投资者一直使用60/40的比例作为指导。贝莱德的数据显示,1999年至2022年,60/40组合的平均回报率约为7%。

但这种关系在去年破裂,因为通货膨胀和利率上升对债券和股票都有冲击。在接受Amundi和咨询公司Create Research调查的机构投资者中,约有58%的受访者认为去年的模式不会很快消失。

“我们预计2023年的业绩不会像2022年那样糟糕……但更广泛的观点是,在相似的风险情况下,你可以获得比60/40更好的回报,”贝莱德研究所(BlackRock research Institute)投资组合研究主管维韦克•保罗(Vivek Paul)表示。

“在过去的几十年里,你有低波动性、负相关性,而且央行一出现问题就介入,所以一切都很好,60/40投资组合做得很好,但实际上70/30和50/50也是如此。展望未来,与传统的60/40投资组合具有类似风险状况的不同投资组合之间的业绩差距会更大。”

Create Research首席执行官阿明•拉詹(Amin Rajan)表示,依赖未来现金流获取价值的科技股和其他股票继续不受欢迎,而依赖买入并持有策略的收益将不再像以前那样。

拉詹说:“市场机制的变化意味着两件事:关注短期和关注机会主义。在这种环境下,一个公式化的方法行不通。”

贝莱德认为,投资者将不得不持有更加多样化的投资组合,才能获得与长期平均水平相当的回报。投资者持有的与通胀挂钩的债券比例将大大增加,尽管投资者担心流动性不足,但对私人资产的配置也将增加。在传统资产中,保罗主张对名义政府债券进行减持。

贝莱德欧洲、中东和非洲(Emea)投资组合咨询主管乌苏拉•马尔基奥尼(Ursula Marchioni)认为,更多的分散投资于其他资产,“表明宏观和市场机制的波动性和不确定性加大,投资者需要对投资组合的结果有更多控制权”。

许多专家认为,加大在私人市场——包括私人股本、风险投资和房地产等实物资产——的资产配置,是抑制公开交易资产波动性的一种方式。

贝莱德的保罗说:“该资产类别对宏观波动没有免疫力,我们在战略上认为硬减持私募市场的权重,因为我们认为估值可能下降,这表明未来几年有比现在更好的机会,”他补充说,几年前他会建议大多数寻求平衡风险状况的机构客户持有20%的私募资产,但现在只有15-17%。

“不过,我们认为对私募市场的配置应高于目前大多数投资者的配置规模。”

但许多投资者担心,在市场面临压力时,很难从这类投资工具中脱身。拉詹说:“在流动性不足的情况下,很难退出(另类投资),如果你去二级市场……你会得到这样的折扣。”

景顺(Invesco)多资产基金经理大卫•奥伊拉(David Aujla)表示,如果在地区和行业多元化方面具有一定的灵活性,如果投资者有耐心,60/40投资组合在未来几年可以实现中高个位数的年平均回报。

他赞成减少对美国股票的投资,转而投资其他地区的股票,并关注对全球小型公司的投资。考虑到目前的收益率,奥伊拉还倾向于企业信贷而不是主权债务,但在今年开始的时候,他正在慢慢增加政府债券头寸的期限。

“固定收益因素……现在也可以为投资组合提供更大的收入贡献,这是受欢迎的,因为多年来,典型的60/40投资组合一直难以置信地依赖于其股票部分来创造收入,”奥伊拉说。

不过,他警告称,“市场可能会继续波动,因此保持灵活性很重要。值得庆幸的是,传统方法并不是投资者在这一领域的唯一选择。”

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64