跟着机构买,别墅靠大海——黄金已经涨过头了吗?(组图)

其实大众做交易投资除了要会看基本的K线外,还可以学会运用筹码面发现资产在市场上的多空走势,就像技术分析原理也认为:

成交量才是唯一不会骗人的指标。

今天我们还是来研究世界终极货币的黄金,昨日XAUUSD往下调整到1900位置又回升到1928美元,和我预测的支撑位丝毫不差。

但是过程太过刺激,我们还是来研究下机构筹码,吃吃定心丸来看市场吧。

给大家介绍两个非常重要有用的指标:SPDR黄金ETF持仓量和黄金筹码COT指数。

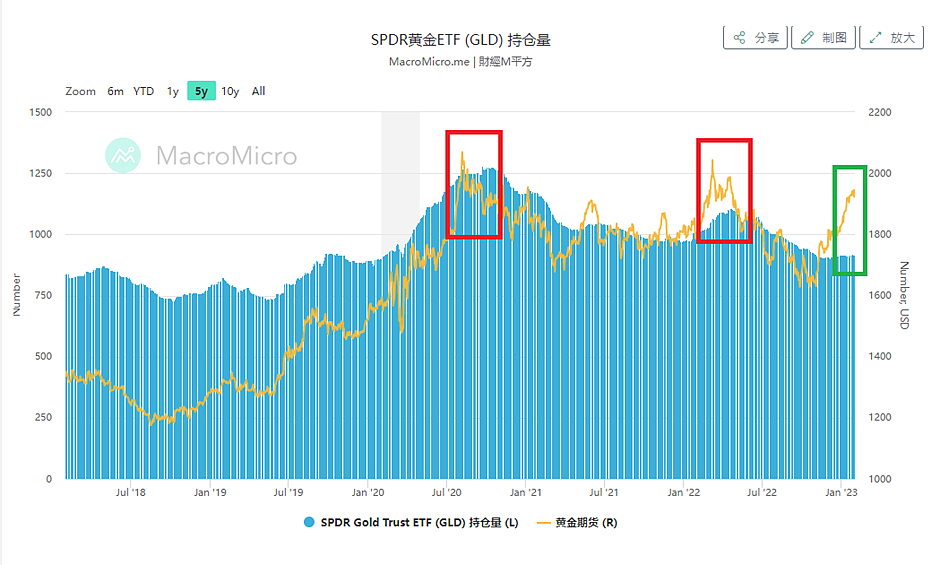

一、SPDR 黄金ETF持仓量

SPDR黄金ETF是全球最大的黄金ETF基金,由World Gold Trust Services(世界黄金信托服务公司)及道富环球投资管理于2004年11月在纽约证券交易所推出,是全美首个以商品为主要资产的交易所买卖证券,并成为增长最快的交易所买卖产品之一。

该指标极具参考价值,持仓规模越大,代表市场越偏向多方,金价也越容易升高。复盘过去5年的SPDR 持仓量和黄金期货价格走势,可以发现目前市场上黄金的持仓量没有大幅增加,意味着没有过度超买。

我们的参照物是之前的历史高点。黄金目前价位为1943美元每盎司,距离10个月前的2070美元峰值不到6%的距离。但是截至昨日,SPDR持仓量为917吨,远低于那时的1067吨,更是与2020年8月历史高点的1268吨相去甚远。因此,这可能暗示金价中长期看还有一定的上涨空间。

同时,我们在图表上还有另一个发现,那就是这个持仓量反映会滞后于价格变化,比如当价格已经触及上述两个前期高点并转而下行,但是持仓量还是会再上升一段时间,只有等空头信号明确后量才会开始下降。在长期趋势的判断上黄金ETF的持仓变化通常很具前瞻性,而对行情的短期走势或震荡行情则无法给出指向。

但这个不妨碍我们可以得出这样一个情形的结论:目前持仓量处于平稳抬升,后市价格还会上行一段时期,伴随着持仓量的上升。当量达到阶段峰值后,中长线再看空黄金也为时不晚,因为大趋势交易本身就很难卖在最高点避免资金回撤。

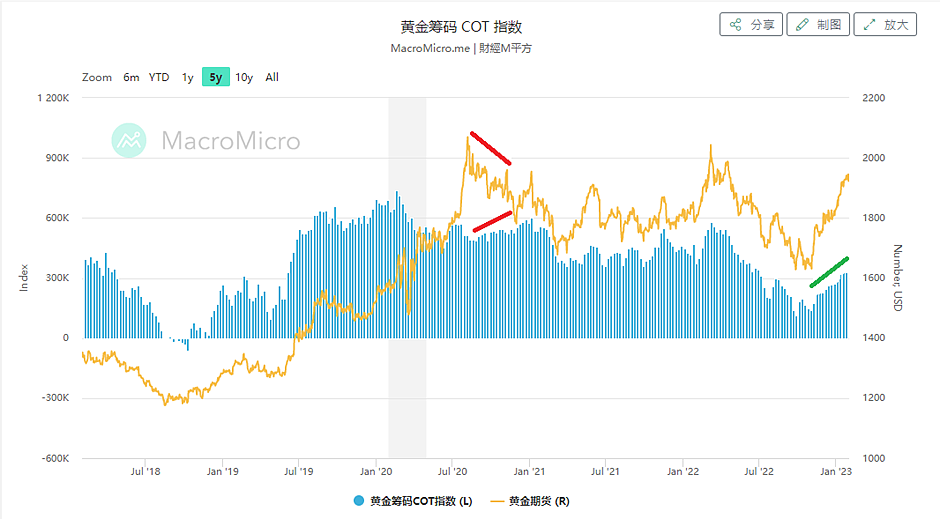

二、黄金筹码COT指数

黄金筹码COT 指数= COMEX黄金期货大额交易者投机者净头寸-避险者净头寸

筹码面指标代表市场上投资人资金的布局。黄金筹码COT指数向上代表大型交易者对黄金市场看多,向下则表示看空。

与持仓量指标的适用长线和偏滞后性有所不同,复盘过去5年的黄金筹码COT指数和黄金期货价格走势,可以看到COT指数比较多时候表现过于灵敏,常常在价格还未到顶部的时候,指数就早些开始下行了,更加偏于投机性。

另一个发现是,大部分时候两者趋势一致,但是偶尔会出现显著背离。比如2020年8月到2021年1月的这个阶段。

体量上看,截至昨日净投机头寸为33.82万合约(1合约等于100盎司),远低于2022年度峰值的58万、2019年9月的65.7万和2020年历史峰值的73.9万。

所以结论也是目前价格上涨,但是市场上黄金的净投机头寸没有大幅增加,和持仓量指标指向的结果一致,后市应该金价还会伴随头寸的上升而上涨。

可以看出,当前头寸呈持续上升,并未出现拐头,因此大众不宜过度和过早看空。

需要注意的,市场是多空博弈结果,坚持多空观点同时价格出现阶段性调整都是正常的。如果黄金处于新的牛市,调整会将是温和的。

看了上述两个指标,没有必要担心黄金过于超买或黄金多头过于旺盛。

如果金价的调整幅度超过预期,或者调整时间过长,那只有是基本面发生了负面变化,比如2023全球经济确认避免了衰退。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64