“抄底派”大佬成绩单曝光:董承非、周应波、崔莹、林森谁占先(图)

过去一年,多位公募圈的明星人物“奔私”。

能点数出来的就有董承非、周应波、崔莹、林森……

亦有基金业元老级人物发行私募产品,引发各路资金一呼百应,比如被称为“巨佬”的王国斌。

身逢其时,躬逢其盛,这批大佬逆势募得巨额资金,又恰好在市场低位展开建仓期。

一年过去,他们的业绩究竟如何?

谁拔头筹?

在上述“新晋奔私网红”群体中,年内收益领跑者(年初至一季度末)是睿郡资产董承非,3月底收益率达到7.32%。

董承非加盟睿郡资产之前,曾是公募圈的大盘基金经理,曾任兴全基金副总经理,是兴全基金第三代的权益投资核心。

2022年5月18日,董承非在睿郡资产募集的首只产品成立,至今年4月7日,产品成立以来收益达到11个点。

至此,发行时自购产品4000万的董承非,在自己产品上也将有440万的收益。

深度价值风格

从业绩表现上看,董承非的投资至少做对了两点。

其一、坚持个人价值风格,在建仓期保持适度股票仓位。

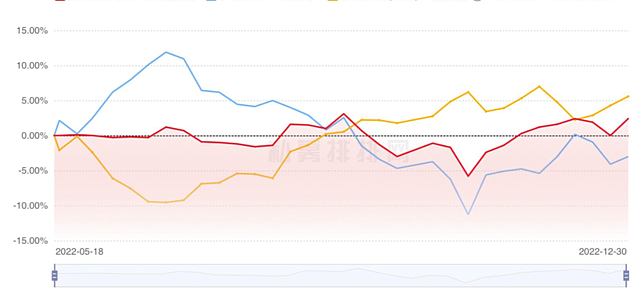

这种相对均衡的策略,让基金净值在去年中小幅回撤后,于去年4季度明显反弹,反亏为盈(下图,红线为睿郡承非产品的净值动向)。

其二、运用更多元的投资品种。

董承非“奔私”后,个人投资视野大幅拓展。他的首个私募产品在建仓期里很可能除股票外,还购买了可转债、基金以及“其他资产”。

据悉,后者很有可能是一些定制的衍生品,包括“雪球”类产品、以及“气囊”类产品。

所谓“气囊”,是指通过支付期权费实现对个股波动和回撤的“平滑”,“雪球”则是为挂钩的股票指数标提供一定的下跌保护。

固收+者“生猛”

2022年林森加盟勤辰资产的消息,一度让业内“不明觉厉”。

这位基金经理早年曾任道富银行风险管理部、外汇利率交易部,并在固收基金巨头太平洋资产管理公司(PIMCO)担任过基金经理。2015年4月,林森回国加盟易方达基金,主攻固收+。

2022年,林森选择加入一家平台型私募,开辟新的事业。

令人十分意外的是,林森在新平台推出的是股票型私募产品,这固然将提升管理团队在产品中的收费比例,但也无疑给基金经理形成挑战。

不过,林森初战告捷,截至今年3月31日,上述产品(成立于2022年9月19日)成立以来收益达到10.66%,今年年内收益接近6个点,紧随董承非之后。

来自渠道的信息称,林森的产品在今年2月末或有超过三成的港股配置,以及不到三成的A股配置,此外美股和其他资产也配置了超过两成。

总体看,林森的产品表现,或与他“坚持”配置美股有关。纳指和标普500指数今年一季度两度反弹。

中青年基金经理奋起直追

相对于已至中年的董承非和林森,更加年轻的周应波、崔莹在开年以来表现也不错。

崔莹的旗下产品,年内收益为4.99%。

周应波的年内收益为4.58%。

其中,周应波的管理规模更大,他主导的上海运舟私募,在去年间低调的规模突破百亿元。

对周应波来说,今年至今的收益率要达到和规模相对略小的崔莹同类水平,并不容易。

从投向来看,周应波主要以计算机、互联网和消费、 医药这三个方向作为行业配置的核心,并在2月末增加了化工等周期成长行业的配置。

对于AI热潮,周应波认为:人工智能当前尽管处于主题炒作阶段,但未来 2-3 年产业大爆发已经是确定,将会是新一代科技领军产业。

崔莹也看好科技革命。他在最新的运作报告指出:“ChatGPT有可能点燃新一轮科技革命,现阶段A股机会可能来源于英伟达产业链这种硬件领域和垂直领域的软件应用,我们保持跟踪与学习。”

老将们“暂时落后”

渠道信息显示:在去年新募的产品中,管华雨和王国斌的年内收益分别为-2.25%和0.30%,都相对平稳。

其中,管华雨属于“二次奔私“,此前他曾执掌彤源投资,但因多重因素,他在平稳交接后,又和人另起炉灶成为上海合远。

截至今年2月末,管华雨的产品仓位处于“半仓水平”(权益比例54.58%),主要投资电力设备、食品饮料和汽车。

历史上,管华雨的产品通常会有一定回撤,但市场行情启动后,净值也往往表现突出。或许,管华雨的产品,现在还属于业绩“酝酿期”。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64