反直觉!物业投资若要规避风险取得最佳收益,集中投资一处高质量房产优于投资多处普通房产 | 鸡蛋或应放在一个篮子里(组图)

俗话说,不要把鸡蛋放在一个篮子里。分散投资可以降低风险,提高投资收益,这是普遍接受的投资原则。我同意这个原则,前提是不去投资质量较低的房产。

有时候房地产投资者不应该进行分散投资。这是因为你投资的房产质量将决定你未来的投资回报。你不能指望投资于平均质量的房产能够获得高于平均水平的回报。

如果要投资房地产,买一套非常高质量的房产比买两套平均质量的房产要好得多。要成为一个成功的投资者,你必须在你的预算允许的情况下投资最高质量的房产。

还有一点必须认识到,你的房产以调整通胀后的实际澳元计算的市值增长是一个重要的指标,它表明你是否能享受到舒适的退休生活。

以调整通胀后的实际澳元计算的房产升值是一个重要的衡量标准。虽然我们不能用房产的增值来支付生活费用,除非我们卖掉房产,但它仍然会影响我们的整体财富。

例如,如果退休人士有100万澳元的养老金,每年想花10万澳元,他们可能在10年内用完养老金(为简便起见,不考虑未来的投资收益)。

然而,如果与此同时,他们的房地产投资组合每年升值20万澳元,他们实际上处于相对强劲的财务状况。

在1991年,也就是约30年前,房价中位数每年增长约1万澳元--以今天的澳元计算,相当于2万澳元(即在调整了通货膨胀之后)。

由于平均自费退休人员每年花费约10万澳元,这个房产增值(2万澳元)相当于2.5个月的生活费用。

目前,墨尔本和悉尼的平均房价中位数约为100万澳元。

假设房价中位数每年平均增长6%(长期平均值),这相当于60000澳元的增值(即100万澳元的6%)。

同时,这也相当于超过7个月的生活费用。

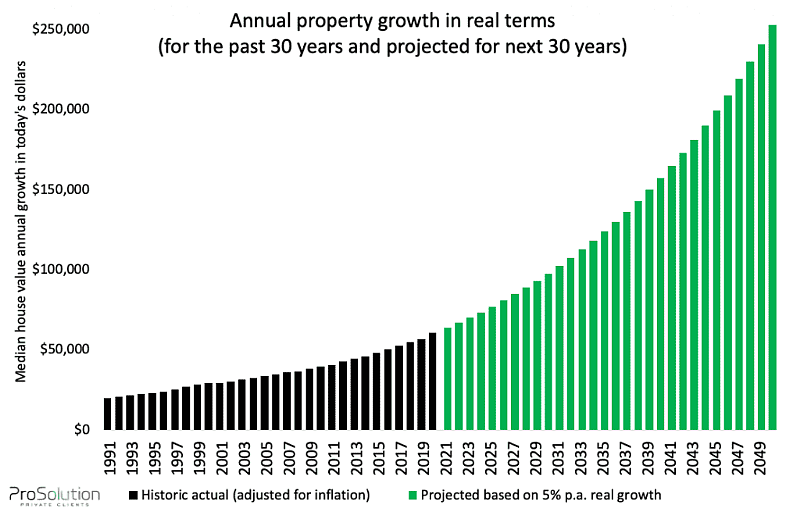

下图说明了1991年至2021年期间房价中位数的历史变化,根据通货膨胀进行了调整,也就是以今天的澳元计算。

该图表还包括对未来30年房价中位数可能如何增长的预测,假设年增长率为6.50%,年通货膨胀率为1.50%。

这个图表表明,到2030-2033年左右,以今天的澳元计算,房价中位数可能以每年超过10万澳元的速度增长。

而到2045年,按今天的澳元计算,房价中位数可能会上涨约20万澳元,相当于两年的生活费用。

暂且不考虑流动性问题,这意味着如果你距退休还有至少15到20年的时间,购买一处投资级别的房产就足以支持你的退休生活。

在房地产投资方面,质量比数量更重要。

上面的图表显示,拥有一套价值100万澳元或更高的投资性房产可能就足够了。

一些投资者痴迷于建立多套房地产投资组合。

他们将投资目标定为房产数量,而不是它们具体的财务表现。

这样的目标并不鼓励你关注房产质量,而只是关注数量。

在过去的三四十年里,澳大利亚的房地产市场一直受益于上行趋势。

几乎所有在20世纪70年代或80年代购买房产的人可能都取得了巨幅的房产增值。

这个上涨趋势可能受到了一些独特因素的刺激,这些因素在未来三四十年内或许不会持续存在。

所以投资者在制定他们的投资策略时,应该有一个基本假设,即这种上升的趋势不会持续。

因此,在未来30年里,房产选择(即你所投资的房产的质量)可能是一个比过去30年更重要的因素。

上面的图表表明,在20到30年后,一处高质量的投资级别房产将为退休生活提供充裕的资金支持。

首先,必须要审视你关于最大物业投资预算(购买价格)的任何先入为主的观念。

大多数投资者都有一个购买价格上限。

有时候,只要在财务上谨慎操作,超出预算上限或许能获得更大收益。

增加预算可能会让你购买到更高质量的房产。

如果你要投资超过一百万澳元的物业,那么在购买物业时寻求专业建议是非常明智的(比如寻求买家代理的建议)。

在投资表现方面,投资级别的物业与具有某些不利属性的物业之间的差异可能很大。

例如,在未来20年,投资级物业价值的年增长率比普通房产高出1%,以今天的澳元计算,将导致房产净值增加超过50万澳元。

你会花20,000澳元来赚取50万澳元吗?至少我会。

从长远来看,一个真诚且专业的房地产投资建议能让你很容易收回成本。

如果你的投资金额超过200万澳元,那么将资金分散到两处或更多房产可能是明智之举。

毕竟,在不同地区购买物业可以在许多方面为你带来好处(参见下一节)。

如果你打算只投资一处房产,那么你需要认真考虑的一个因素就是未来可能要缴纳资本利得税(当你出售房产时)。

房产投资的一个缺点是,房产是一项不可分割的大额资产,这意味着在考虑卖出的时候,你需要决定是全部出售还是不出售房产(与可以分批出售的股票不同)。

这意味着你可能在将来会不得不缴纳一笔巨额的资本利得税,尤其是如果购买了一个价值增长很高的房产。

比较明智的做法是考虑采用不同的所有权结构,以降低你在未来所要缴纳的资本利得税。

与投资多个房产相比,只投资一个房产存在一些风险。

首先,你只有一个租户。

如果你的房产空置,你将不得不依靠自己的资金来支付所有持有成本,包括抵押贷款还款。

只持有一处投资房产的第二个风险是,在某些时期你所投资的房产可能不会有任何价值增长。

但实际上,这并没有财务影响,因为一般情况下,我们必须长期持有房产才能享受到财务收益。

然而,从风险评估的角度来看,这是一个值得考虑的因素,你得确保自己能接受这种可能的结果。

最后,投资多处房产的好处之一是它能带给你更大的灵活性,尤其是在退休后。

例如,一个投资者在离退休还有大约20年左右的时候购买了三个投资物业,可以在退休后出售其中一处物业,以便在那个时候大幅减少债务风险。

然而,如果你只持有一处房产,你就没有这样的灵活性。

本文旨在提出两个重要观点。

首先,如今在大多数首府城市里,投资级别的房产价格都在100万澳元或以上。

这比30年前的房价要高得多。

因此,在关注房价增长率的同时,了解其对我们财务状况的实际货币价值影响也很重要。

简而言之,相比于30年前,一处投资级房产现在对我们的财务状况产生的影响要大得多。

其次,如果你打算在房产投资方面专注于一点,那就应该是房产质量。

房产质量至关重要。

把所有资金投入到你能够负担得起的最高质量房产中,比把资金分散投资于几个平均质量的资产更好。

而房产质量越高,投资风险也往往越低。

这就好比购买粉色钻石。

粉色钻石比普通白钻更加稀有,因此根据供需法则,粉色钻石将始终比白钻更有价值。

因此,你显然只想投资于粉色钻石。

如果你想获得高于平均水平的回报,你必须投资高于平均质量的房产。

(本文内容及信息仅针对澳大利亚)

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64