麦格理、Brookfield等资本大鳄狂热追逐,为何澳大利亚前三大能源巨头成“抢手货”?(组图)

如果想要在澳大利亚成为可再生能源开发商,最简单、最安全的办法就是拥有庞大的客户群。庞大的客户群在波动的电价市场中给公司带来了自然对冲,因为开发商可以轻易地将上涨的电价转嫁给消费者。

同时,拥有庞大的客户群体能让开发商减少对第三方企业买家和其他零售商的依赖,以及更加容易地获得资金来建设可再生能源项目。

这种逻辑在全球最大的可再生能源投资者、加拿大私募巨头Brookfield得到了很好的印证。

最开始,Brookfield锁定了澳大利亚最大的能源零售公司AGL Energy,但两次收购报价均被AGL董事会拒绝。随后Brookfield迅速地转向了另外一家澳大利亚能源巨头Origin Energy。并在3月底,与其达成了187亿澳元的并购协议,为Brookfield进入澳大利亚新能源市场业务铺平了道路。

Origin Energy拥有更加清晰地能源供应脱碳路径。根据购电协议,Origin已经拥有700兆瓦的风能和680兆瓦的太阳能,并且计划开发超过1吉瓦的太阳能发电场和1.5吉瓦的大型电池,并且计划于2025年关闭其2880兆瓦的Eraring燃煤电站。

值得一提的是,这些发电企业当下依然有许多燃煤发电厂,这些发电厂实际上给企业带来了更强的吸引力,因为在可再生能源尚未满足市场需求的时候,这些燃煤发电厂将在可预见的未来继续支撑澳大利亚的能源市场,并且发电所得的资金可以进一步支持新的开发项目。

这也就是为什么像AGL、Origin这样的澳洲能源公司成为资本眼中的“香饽饽”。

无独有偶,近日,澳洲投资银行麦格理集团已经成为收购EnergyAustralia高达50%股份的领跑者,后者是中电控股旗下公司,总部位于墨尔本的澳大利亚第三大电力和天然气供应商。

这笔交易将达到数十亿澳元,并且能帮助麦格理进一步打开澳大利亚能源市场格局。

随着2022年工党当选,2023-24财年联邦预算案进一步利好新能源相关行业后,在政策与资本双重驱动下,澳大利亚的可再生能源市场将迎来进一步的发展与转型。

1

EnergyAustralia资产情况如何?

EnergyAustralia的母公司,在香港上市的中电集团几个月来一直在为这家以煤电为主的澳大利亚企业寻找合作伙伴,以募集资金,支持其向低碳能源进行转型。

而在当前,虽然中电正在与麦格理讨论交易,但在澳财投研看来,此类交易将代表麦格理集团开始直接参与能源资产的管理。

EnergyAustralia拥有该国碳污染最严重的Yallourn发电厂以及位于新南威尔士州的大型燃煤发电厂Mount Piper,去年在中电称澳大利亚市场出现 “前所未有的情况” 后,中电集团承受了超10亿澳元的运营亏损,包括燃料成本飙升、工厂停运和电价重新监管,以及EnergyAustralia持有的能源对冲合约所导致的账面亏损。

除此之外,EnergyAustralia还面临着监管的风险。在6月,澳大利亚能源监管机构因涉嫌在东海岸天然气市场违反行为而对EnergyAustralia处以超过40万澳元的罚款。

根据市场规则,希望在特定日期购买天然气的买家需要在该日之前的三个交易日内的指定时间向澳大利亚能源市场运营商提交出价,而如果不这么做,可能会影响天然气的流动,从而影响天然气的价格。

而EnergyAustralia在2020年7月至2021年12月期间,未能在购买天然气的前两三天在阿德莱德和悉尼天然气市场提交376份购买天然气的出价。监管机构表示,这表明该零售商无意在相关日期购买天然气,而事实上它在这些日期购买了天然气。

图:AER主席Clare Savage 来源:AFR

图:AER主席Clare Savage 来源:AFR

从整个集团来看,与2021年上半年净利润8.37亿港币相比,EnergyAustralia亏损86.8亿港币,这导致整个中电集团亏损48.6亿港币。

相比之下,受益于电价的提升,AGL在今年提供了更为强劲的盈利指导,而Origin更是两次上调了能源市场业务的利润指引。

可以说,现在的EnergyAustralia虽然外部经营环境较好,但是内部运营上存在着诸多问题,整体的公司情况并不理想。

2

资本支撑下,麦格理迫切需要进入通道

作为全球最大的基础设施投资机构之一,麦格理集团的资产管理部门是美国、英国和德国等国家天然气管道的主要投资者,并且一直在不断扩大海外可再生能源业务的部分,目标是在2040年净零排放。

麦格理资产管理全球负责人Ben Way曾在相关高峰论坛上发言中透露,麦格理于2005年开始第一笔可再生能源的投资起,已坚持推动切实可行的气候解决方案近20年,以支持全球向净零排放过渡的能力。

公开资料显示,麦格理此前入股英国开发商Island Green Power和法国太阳能公司Apex Energies Group。

但是,对于澳洲本土市场来说,虽然麦格理此前开发并拥有几个澳大利亚的风电场,但麦格理并不是一个强劲的参与者。

而该集团希望改变这一现状,并且有足够的资本来支持这一目标,只是需要寻找一条进入的路。

在AGL与Origin纷纷“名花有主”了之后,EnergyAustralia似乎成了麦格理唯一的选择。

EnergyAustralia在澳大利亚东部向约246万户家庭和企业提供天然气和电力,客户群体仅次于AGL和Origin。

此类交易将代表麦格理集团开始直接参与能源资产的管理,特别是在澳大利亚市场,其参与还主要通过Eku Energy投资电池存储和氢能业务,以及通过子公司Corio Generation 增加澳大利亚新兴海上风电行业的大量股份。

同时,EnergyAustralia也在积极地采取几项重大措施来实现业务脱碳。在2021年,其与维多利亚政府达成一项秘密协议,支持其老化的Yallourn发电机在2028年中期加速关闭,并投资天然气、氢气、泵送水力发电、电池和风力发电厂。

3

政策、资本双驱动,能源市场格局将变

自2013年前联合政府上台后,废除碳税、攻击可再生能源,并从2017年提出抽水储能和发电计划以来,断断续续、反复无常的政策阻碍了澳大利亚可再生能源投资的热潮。

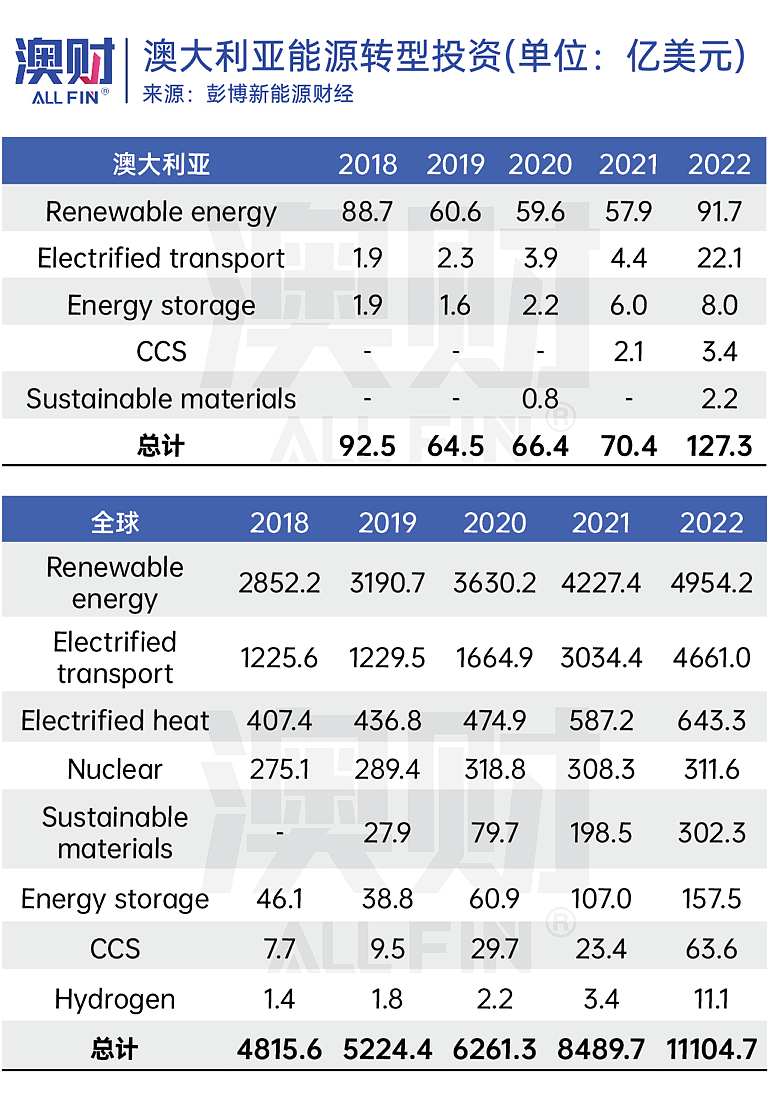

正如彭博新能源财经的表格所示,澳大利亚清洁能源投资从2018年创纪录的92.5亿澳元下滑至未来三年每年60亿澳元至70亿澳元,去年仅恢复至创纪录的127.3亿澳元。

2022年,工党再次当选,承诺提高国家碳减排的目标,并通过联盟保障机制引入有效的碳价格,制订了明确的政策方向。

随着天然气和煤炭价格上涨,东部各州电网的批发电价飙升,增加了寻求风能和太阳能等低成本替代能源的动力。

因而,在政策的推动、资本的支持下,澳大利亚的可再生能源市场将迎来进一步的发展与转型。麦格理能够借助EnergyAustralia庞大的客户群体,进一步拓展自己的业务,并且随着电价的上涨,Origin、AGL和EnergyAustralia的盈利正在反弹,这意味着短期内有更多的利润可以争取。

在澳财投研看来,如果收购能够逐步顺利完成,麦格理有望能将其丰富的资产与庞大的客户群体相结合,发挥协同作用,以实现进一步的发展。

关于澳大利亚的新能源产业布局,博满澳财在今年三月发布了《新能源研究报告之一:政策资本共同驱动,重塑澳洲能源版图》。该报告对澳大利亚的新能源产业及其中的投资机会进行了详细解析并涵盖了一系列问题,包括新能源发电产业的发展状况、新能源电网产业的解读、新能源储能产业的前景以及澳大利亚新能源汽车配套产业的发展方向等。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64