王健林,回到起点已是万幸(组图)

2023年6月28日,港交所官网挂出“珠海万达商业管理集团股份有限公司”(以下简称“珠海万达商管”)上市申请。联席保荐人为中信证券、摩根大通、瑞信。

珠海万达商管分别于2021年10月、2022年4月、2022年10月三次向港交所递交申请,间隔都是6个月。第三次努力失败后(今年4月25日,珠海万达商管向港交所提交的第三份招股书正式失效),缓了两个月才发起第四次冲刺。

作者|Eastland头图|视觉中国

假如今年底不能成功上市,万达方面需回购2018年发行的股价并按年息8%支付利息,连本带息超过400亿。

40亿都有可能是“压垮骆驼的最后一根稻草”,何况400亿。王健林只有背水一战。

从重到轻

万达、万科均为中国最成功的房地产开发商。

王石主张做“最后一个住宅开发商”。直到郁亮等新生代接班,万科才开始涉足商业地产。

王石担心的是商业地产回报周期极为漫长,不像住宅开发那样可以让资金“滚动”起来。后来的事实证明,采取“三高一低战略”(高杠杆、高负债、高周转、低成本)快速“滚动”的恒大,暴雷的危险很大。

另一方面,随着中国经济的发展,对商业地产的客观需求日益庞大。无数事例证明,商业地产“零售”给众多小业主(也就是未来的摊贩),消费者接受服务的体验很难得到保障并且大概率导致“劣币驱逐良币”。

王健林选择了王石不敢走的“险路”。他解决资金周转的模式可以总结为“以售养租”。即用物业销售现金流支撑“只租不售”部分的持有成本。

2011年、2012年、2013年,万达商业地产物业销售金额分别为240亿、250亿、443亿。在2014年9月提交招股申请前,持有的商业地产估值高达1787亿(采用的估值方法是“租金资本化”)。2014年12月23日,万达商业地产在港交所挂牌上市,发行价48港元/股。

2014年10月8日,在虎嗅文章《首富光影下,万达模式面临拐点》中,本文作者发现万达销售产生的现金流日益萎缩、直至告负,投资活动现金流出势头不减,缺口只能靠债权融资和股权融资填补。文章认为,“万达‘以售养租’实际上是‘以融养租’”。

王健林意识到“以售养租”模式的巨大风险,开始推动“轻资产化”。在2016年工作报告中,王健林给出两个模式:

1)投资模式。别人拿钱下订单,万达负责找地、建设、招商和运营。

2)合作模式。别人出地又出钱,万达负责设计、建设指导、招商运营,净租金双方7比3分成。

轻资产模式能发挥万达的品牌、管理优势,获得稳定收入,同时可减轻债务负担,降低风险。

2017年上半年,万达集团营收1348.5亿元。其中,重资产的地产业务收入568.3亿元,占比42.1%;轻资产的服务业收入780.2亿元,占比57.9%。

年中,万达骤然加快了轻资产化进程:2017年7月将文旅、酒店资产分别卖给融创、富力,回收现金670亿、减债440亿。事后看,万达因祸得福。

2018年3月,“大连万达商业地产股份有限公司”更名为“大连万达商业管理股份有限公司”(简称“万达商管”)。2019年底,万达商管将房地产业务尽数剥离,成为纯粹的商业管理公司。

根据2023年6月28日公布的申请文档,截至2022年末,珠海万达商业管理没有短期、长期借款!

2016年的万达商业地产持有巨量只租不售的商业地产,背负数千亿银行贷款,如果没有及时收手,今天的处境会比恒大更惨。

冲动的惩罚

2014年12月23日,大连万达商业在香港上市(简称“万达商业”)。

虽说是“以售养租”,但八成以上营收来自物业销售。持有并运营物业获得的租赁/管理收入只占营收的一成。当年的万达商业仍是典型的房地产开发公司。

万达商业上市后,股价低迷,长期徘徊在每股净资产附近,王健林认为万达商业被严重低估,于是启动了私有化。

2016年9月20日,大连万达商业退市。

话分两头,2015年8月31日,大连万达商业向中国证监会递交了招股文件,拟上市资产主要是商场管理、酒店、文旅三个分部。

2016年,万达向机构投资募集资金用于私有化,并承诺两年内A股上市,否则回购全部股份并支付利息。

2017年年中经历股债双杀、大规模变卖资产等变故,2018年回A无望。万达引入腾讯、京东、苏宁、融创等投资者把私有化时募集的资金替换下来,上市最后期限亦被推迟到2023年10月31日。

2021年3月23日,大连万达商业宣布撤回A股上市申请。同年10月,以“珠海万达商管”为主体,向港交所提交上市申请。

2023年6月28日是第四次提交。转眼又过去两个半月,距最后期限仅一个半月。

不满港交所估值低,愤而私有化,经历A股排队、变卖资产、撤回A股上市……一顿操作猛如虎,苦苦追求的目标最终竟是重新到港交所上市。#早知今日,何必当初#

终点又回到起点,到如今才发觉……更惨的是把自己逼到背水一战的境地,连“回到起点”都成了奢望。

如还有兴致在年会上高歌,《驿动的心》《冲动的惩罚》足以让听众动容。

万达商管成色如何

1)生产性服务

洲际、万豪、希尔顿、喜达屋、凯悦等酒店品牌闻名遐迩。业主掏钱建酒店,委托管理集团运营。例如洲际酒店集团,旗下拥有洲际、假日酒店、皇冠假日等品牌,在全球100多个国家管理着4200家酒店,总客房数达61万间。

万达商管的定位是商业运营服务商,其理念与酒店管理集团类似——把商业地产项目的所有权与经营权分开,用专业的管理及品牌影响力为项目赋能。

万达商管最初的服务对象是万达集团,自2002年开始对万达广场进行管理,积累了丰富的运营经验,拥有对行业的深刻理解、对数据的分析能力、成熟的运营和招商体系。

2015年起,万达商管以轻资产模式受托管理第三方商业广场,大部分项目被冠名为“万达广场”。或者说,大部分业主看中的就是“万达广场”这块金字招牌,正如业主把酒店交给洲际集团管理,当然要挂“洲际酒店”的牌子。

截至2022年末,万达商管受托管理472个商业广场(面积65.6万平米),其中184个由独立第三方拥有。

万达商管主营三项业务:商业管理服务、物业管理服务、增值服务。

商业管理服务包含:1)开业前咨询(选址、市场研究、市场定位 、设计咨询、建设咨询);2)运营管理(开业筹备、招商管理、租户指导、消费者会员管理、业主关系管理)。

物业管理服务包括安保服务、清洁及绿化服务、维修及保养服务。

增值服务包括广告空间管理、公用区域管理、停车管理及宣传推广。

服务业不仅包括餐饮、娱乐等“消费类服务”,还包括咨询、金融、科技等“生产性服务”。消费类服务消耗财富,生产性服务提高资源运营效率、创造更多财富。比如,为汽车企业设计外观的专业工作室,提高员工满意度的心理咨询,供应链管理软件等。

万达商管提高商业地产运营效率,属于生产性服务。

2)两种模式毛利润率差异的来源

万达商管提供服务的模式分为委托管理、租赁管理两种。差异在于:前者收取的费用不含租金;后者有“二房东”的意味,先整租再分租,向商铺收取的费用里租金占比约为五成,这部分收入转手交给项目业主(万达商管不按固定金额支付租金)。

自2021年5月起,租赁模式只应用于独立第三方商业广场。

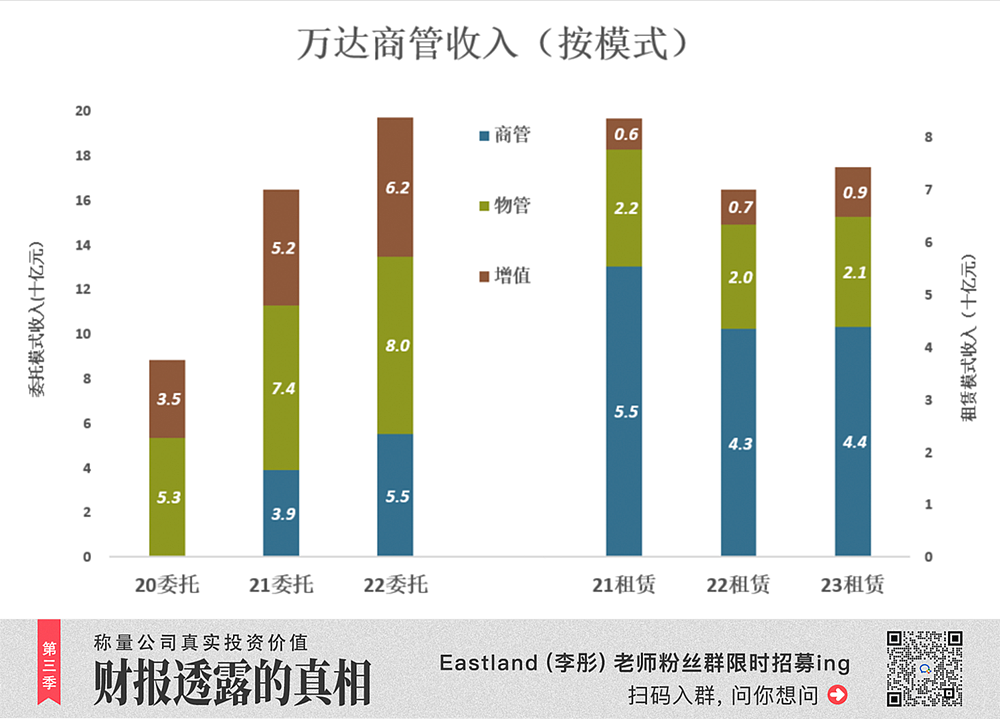

2022年,委托、租赁模式下,商管收入分别为54.9亿、43.8亿(主要是租金);物业管理收入分别为79.6亿、20.9亿;增值服务收入分别为62.4亿、9.4亿。

根据招股文件披露的算法:

委托模式下业主、万达各拿租金的一半。业主、万达商管负担的成本/费用分别占总租金的8%、32%,万达商管项目净收益占租金的18%。

在租赁模式下,万达将租金全额确认为营收。其中50%归业主,但要扣除业主应分担的成本/费用,最终业主拿走总租金的42%,万达商管项目净收益占总租金的18%。

委托、租赁两种模式下,万达商管的项目净收益均为项目租金收入的18%。但在计算收益率时,委托模式的分母刚好是租金模式的一半。而来自万达集团的项目全部采取委托模式,所以万达项目收益率远高于独立第三方项目。

3)增长潜力来自第三方项目

截至2022年末,万达商管管理的472个项目中,288个由万达集团所有,其余184个由独立第三方所有。

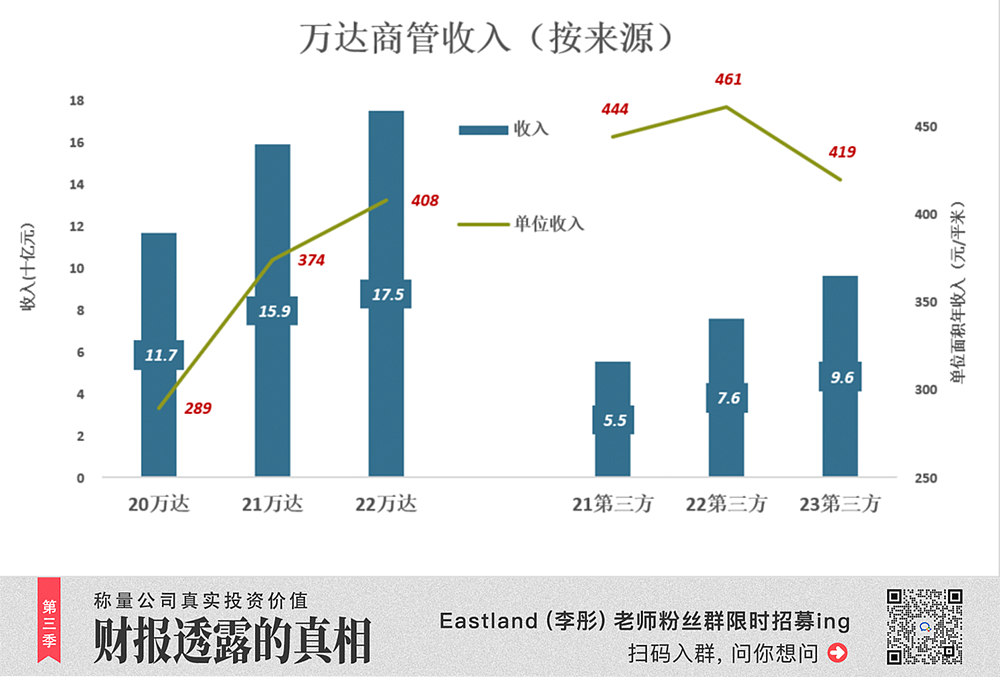

2020~2022年,来自万达集团的收入分别为117亿、159亿、175亿,占总营收的比重分别为67.9%、67.7%、64.5%,可谓相当稳定。期间管理面积增加了6.3%,收入却增长了50%。每平米年收入从2020年的289元增至2022年的408元。

2020~2022年,来自独立第三方的收入分别为55亿、76亿、96亿。期间管理面积增加了84.5%、收入只增长了74.4%。每平米年收入从2020年的444元降至2022年的419元。

来自万达集团的项目数量、单位管理面积收入都没有多大增长空间,未来业绩主要取决于独立第三方客户的开发。

目前,万达商管手里有181个储备项目,其中163个来自独立第三方。储备项目投入运营后,来自独立第三方的收入可以翻一倍。

贫瘠土壤长出摇钱树

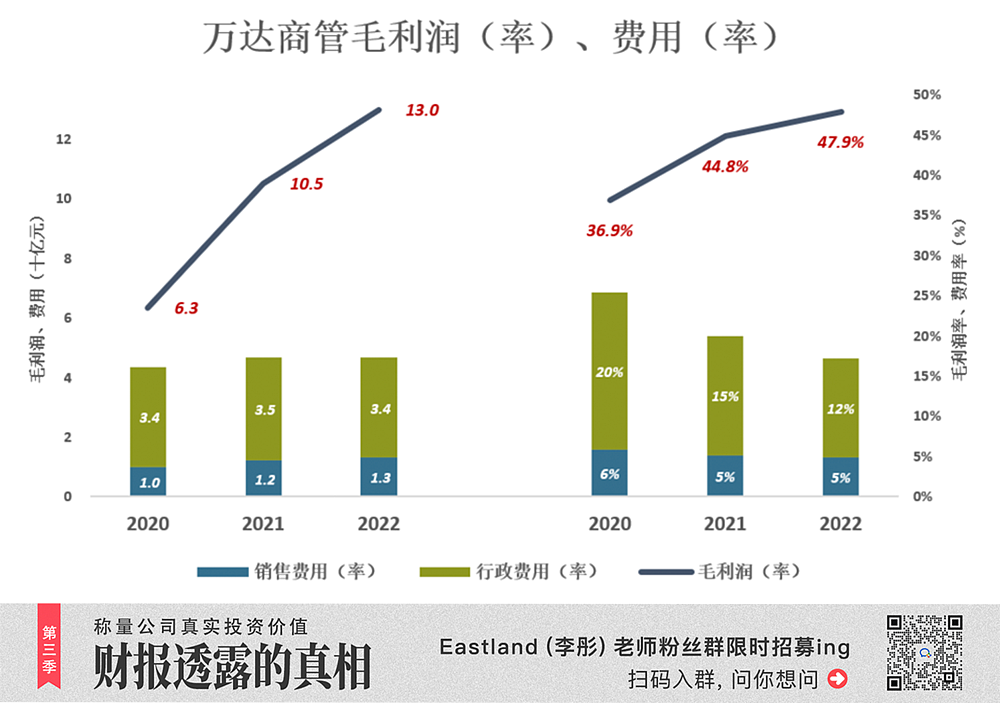

用蓝色折线代表毛利润(率)、彩色堆叠柱代表费用(率),蓝色淹没彩色时才能获得经营利润。

最近三年,万达商管呈现毛利润(率)稳步上升、费用(率)持续降低的良好势头,绩优股形态逐步明朗。

2022年,万达商管毛利润130亿,较2020年提高105%;销售费用、行政费用合计46.6亿,较2020年增长不到7%;

2022年,万达商管毛利润率47.9%,销售费用率、行政费用率合计仅为17%,较2020年低8.2个百分点。

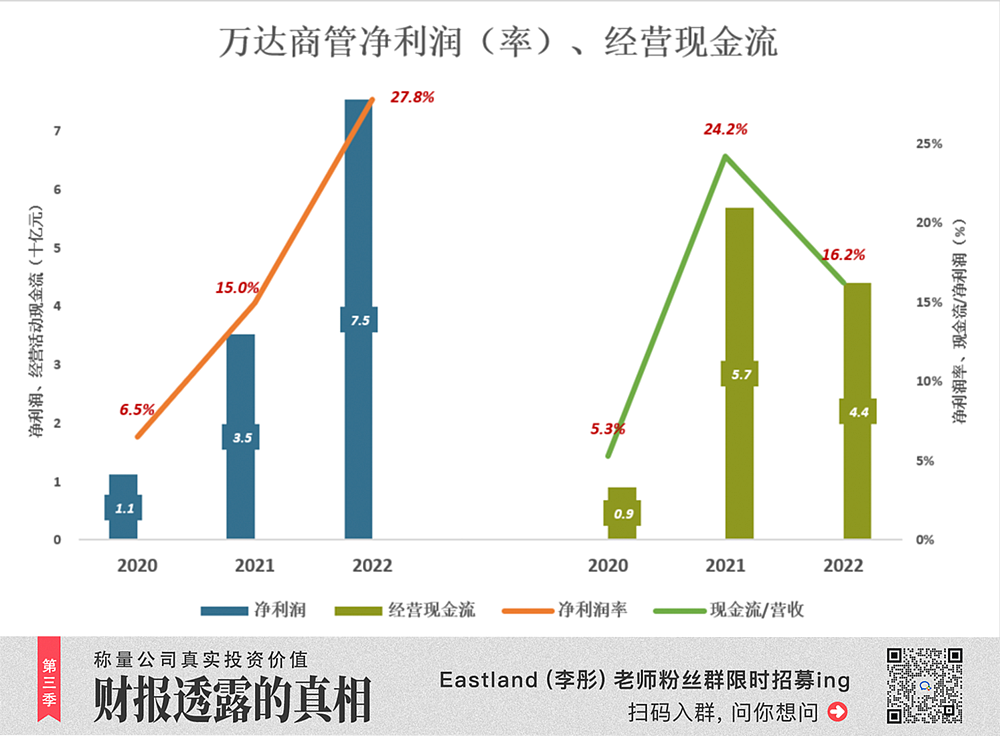

万达商管净利润增速10倍于营收增速:2022年净利润75.3亿、较2020年增长578%,同期营收增长57.7%。

万达商管净利润质量略有瑕疵,主要体现在经营活动现金流净额没能“跟上”净利润。

2021年,经营活动现金流净额为56.8亿,相当于净利润的162%;

2022年,经营活动现金净流入44亿,仅为净利润的58.4%。

万达商管财务表现良好,长短期借款竟然为零,轻资产、高毛利、低风险。但明眼人都知道,风险不在这颗“摇钱树”,而在其生长的土壤——大连万达集团。

截至2023年6月末,大连万达有息负债超过1400亿,其中293亿一年内到期。资金压力非常大。资产被冻结、债权融资不顺、债券评级被下调……

尽管珠海万达商管约有35%的收入来自独立第三方,但珠海万达生长的土壤是“万达生态圈”,假如大连万达“出事”,珠海万达商管很难独善其身。

大连万达拼命踩水、奋力将珠海万达商管向岸上托举。珠海万达商管是全村唯一的希望,上岸后必然尽力拖拽在水中挣扎的“父亲”。

七年前从香港主板退市是王健林“奇幻漂流”的起点,如今能回到起点已是万幸。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64