日本“股债汇”三杀,日元直逼150创一年新低,央妈四天内两次“动手”(组图)

上周五(9月29日)之后,日本央行周一(10月2日)再度宣布计划外购债操作,在资本市场掀起惊涛骇浪。

基准10年期日债收益率一度攀升至0.775%,续创2013年来新高,20年期和30年期日债收益率也处于相似的峰值。但随后,10年期日债收益率小幅回落,日内下行1个基点。

日元小幅下跌,一度跌至1美元兑149.82美元,为去年10月以来最低水平,加剧了人们对日本将进行干预以支撑日元汇率的担忧。

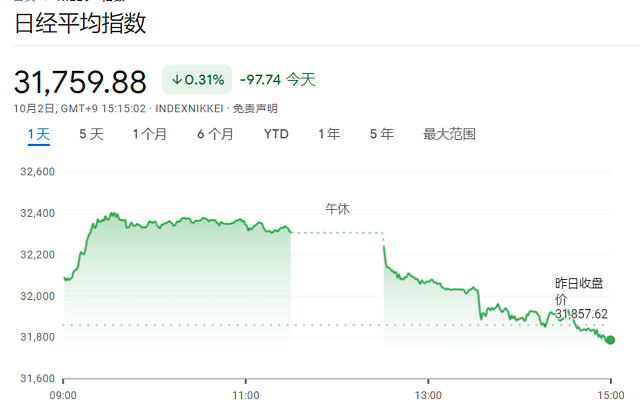

日本主要股指转跌,日经225指数收盘下跌0.3%,报31759.88点,日本东证指数收盘下跌0.4%,报2314.44点。

周一,日本央行表示,将于10月4日进行5-10年期政府债券的额外购债操作。Okasan Securities Co.高级债券策略师Naoya Hasekawa预计,购债金额将为6750亿日元(45亿美元),与该期限的上次常规操作相同。

除此以外,周一日债的压力还来自刚刚公布的日本央行9月份政策会议纪要。部分鹰派官员认为通胀目标实现在即,日本距离货币政策正常化或许已经不远了。

会议纪要还显示,一位成员表示:

日本经济正越来越接近实现物价稳定目标,尽管还有一定距离。

因此,2023财年下半年将是决定物价稳定目标能否实现的重要时期。

市场利率表明,交易者预期日本长期收益率将走高。投资者用来对冲或押注债券收益率变化的10年期隔夜指数掉期触及1月份以来的最高水平0.985%,接近日本央行10年期收益率的事实上限1%。

尽管日本央行行长植田和男坚持对通胀前景持谨慎立场,但人们越来越猜测日本央行将退出当前的超宽松货币政策。植田和男上周六表示,央行在改变当前货币政策之前“还有很长的路要走”。

会议纪要显示,日本企业预计一年内通胀率将达到2.5%,预计三年后通胀率将达到2.2%,预计未来5年通胀率将达到2.1%。另外,日本央行周一公布的短观调查也显示,大型制造商的信心回升幅度超出预期。

近日,摩根大通固定收益全球主管Bob Michele告诉媒体,如果日元兑美元跌至1美元兑150日元以上,日本央行可能会被迫提前加息。摩根士丹利MUFG证券最新也预计,日本央行将在明年1月结束负利率政策和收益率曲线控制计划。

Hasekawa表示:

尽管收益率已经攀升至此,但投资者需求仍然疲软,日本央行正在采取行动。长期和超长期收益率面临上行压力,主要是由于担心日本央行对当前货币政策的潜在调整。

会议纪要还显示,一位董事会成员表示,无需对收益率曲线控制进行额外调整。一位成员表示,结束收益率曲线控制(YCC)和负利率的前提是实现2%通胀的目标。还有一位成员表示,即使日本央行结束负利率政策,只要实际利率仍然为负,宽松政策仍将继续。

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64