误解印花税附加税条款白白多交60万澳元?——新州印花税与地税全面总结就在这里(组图)

最近,我了解到一名持有澳洲永居身份的自住房买家因误解税务规定,面临巨额的印花税附加税补交。

事实上,这笔费用她完全可以避免。

基于此事件,我希望通过本文为广大读者,尤其是非澳洲公民的房产买家,解读新南威尔士州的印花税、印花税附加税、地税和地税附加税条款。

根据新南威尔士州政府关于房屋过户印花税和印花税附加税的相关规定,即使是澳洲永久居民在某些情况下也可能被视为“海外买家”,在购买住宅物业的时候会被征收高额的印花税附加税,其税率在过去几年已经逐步提升到现在的8%。

然而,澳洲永久居民用两种方式可以避免这个附加税。

第一个方法:在购买住宅物业合同日期前的12个月内,买家已在澳洲居住至少200天。

第二个方法:在购买住宅物业合同日期后的12个月内,在所购买的房产中连续居住至少200天,同时将该房产作为买家的主要居住地,并且必须以个人名义进行购买,而非通过公司或信托。

由于当时这位买家在购买该住宅前没有在澳洲住满200天,因此,她需要采用第二个方法。

问题出在买家在听取律师以中文解读相关政策的时候,产生了误解,错误地把第一个方法中在澳洲住满200天的规定套用到第二个方法,以为在购房后在澳洲住满200天即可。

听上去好像没有差别,但是,以下这两个规定,确实有很大的差别:

■ 在澳洲居住至少200天

■ 在所购买的房产中连续居住至少200天

以上两个不同的条件的相同点在于时间要求,两者都有“至少200天”的居住要求,这是一个明确的时间标准。

而不同点则包括:

◈ 居住地点:

o 在澳洲居住至少200天:这个条件并没有特定地点的要求,只要您在澳洲境内的任何地方居住都算。

o 在所购买的房产中连续居住至少200天:这里明确了必须是在您购买的特定房产中居住。

◈ 连续性:

o 在澳洲居住至少200天:这个条件没有明确提到“连续”,可能允许间断居住。

o 在所购买的房产中连续居住至少200天:这里明确要求必须是“连续”的居住。

这位买家在尝试以第二个方法获得印花税附加税豁免的时候,错误地忽略掉200天居住所要求的居住地点。

第二个方法的条件强调了要在所购买的物业内住满200天。虽然她购买了该物业确实搬进去居住,但是她错误地从合同日起算200天,而不是从搬进去那天开始算200天。

实际上,在她离开澳洲回中国的时候,只差十几天就能满足条件而避免几十万澳元的巨额附加税,真的非常可惜。

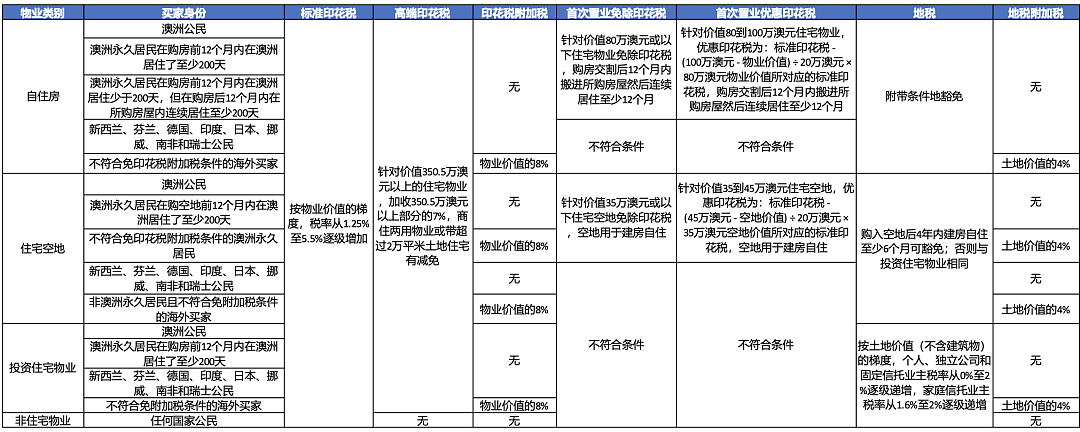

为了让广大读者更好地理解新南威尔士州关于印花税、印花税附加税、地税和地税附加税的规定,我分不同类别的物业以及不同买家身份做了一个全面总结,希望对大家有帮助。

总结如下表格(点击图片可放大阅读):

住宅与非住宅物业

众所周知,澳洲的许多严格税务政策主要针对住宅物业。通过对比表格,我们可以清晰地看到,商业和工业物业(即非住宅物业)并不受到印花税附加税和地税附加税的影响。

这正是澳房俱乐部®在为非澳洲公民提供物业投资指导时,更倾向于推荐商业物业的原因。

当我们谈及住宅物业时,其可以进一步分类为自住房、土地以及投资物业。值得注意的是,土地既可以用于建设自住房,也可用于建设出租或出售的物业。

买家身份

买家身份可以归纳为三大类:澳洲公民、澳洲永久居民和非澳洲公民或永久居民。对于澳洲永久居民,重点区分的是他们是否常年居住在澳洲。

对于澳洲公民和常住澳洲的永久居民的房产买家,因为他们在澳洲有稳定的居住和税务关系,因此,他们购买房产时享受的税务政策和法规通常较为宽松。

例如,他们可能不需要支付额外的印花税附加税或地税附加税。

对于不在澳洲长期居住的澳洲永久居民、海外投资者或短期签证持有者,由于他们与澳洲的居住和税务关系不稳定,所以他们购房时可能需要支付额外的税费。

在上述表格中,我们可以看到,非澳洲居民购买房产时需要支付8%的印花税附加税,并且持有期间也需要支付4%的地税附加税。

这些额外的税费是为了平衡外国投资与当地居民的购房机会,同时也是为了确保外国投资者为澳洲经济作出适当的贡献。

需要强调的是,由于澳洲与某些国家达成了税务协议,这些国家的公民在购买房产时可能不必支付这些附加税,即使他们并非澳洲公民或永久居民。

标准印花税与高端印花税

标准印花税是大多数人在房产过户时所需要缴纳的,税率按梯度从1.25%到5.5%逐级递增。

然而,如果您是首次置业者,并且符合相应的规定,例如,您买了80万澳元或以内的房屋自住,或者买了35万澳元或以内的空地,然后建房自住,那么,您可以申请首次置业印花税的豁免。

对于价值超过350.5万澳元的住宅物业,购房者除了标准印花税外,还需为超出350.5万澳元的部分支付7%的高端印花税。

地税

在持有房产或者空地期间,您需要每年缴纳土地价值最高2%的地税。

如果您持有的物业是自住房,或者先买空地再建自住房搬进去住,那么该物业在一定条件下是可以免地税的。

但对于投资性或非自住物业,每年都需缴纳地税。具体税率则根据业主的身份和所持土地总价值来确定:

□个人、独立公司或固定信托的业主:如果土地总价值在96.9万澳元以下,则地税为0%,而超过此金额的部分按1.6%至2%的税率递增。

□家庭信托或全权信托的业主:他们不享有免税额度,土地总价值592.5万澳元或以下部分需按1.6%税率缴纳,而超过这一金额的部分则需按2%税率缴纳。

地税附加税

新州近期调整了地税附加税制度,当前的税率高达土地价值的4%,对许多业主来说,这意味着每年都要承担额外的负担。

值得注意的是,非住宅物业的购买者无需担忧这项附加税,无论其身份如何。但是,对于那些购买住宅物业或空地的人,除非是来自澳洲、新西兰、芬兰、德国、印度、日本、挪威、南非和瑞士等国的公民,或是在澳洲长期居住的永久居民,否则,他们将不得不支付这项附加税。

然而,对于需要支付地税附加税的投资者,商业物业或土地价格相对较低且租金回报率高的住宅物业都是值得考虑的选择。

总的来说,在澳洲,无论您是购买房产作为投资还是自住,都需要面对各种税务考量,如印花税、高端印花税、印花税附加税、地税及地税附加税。

根据购房者的身份、物业种类和其他条件,这些税费的应纳金额可能会有所不同。特别是非澳洲公民或非永久居民,在购买住宅物业时可能会碰到额外的税务负担。

与此同时,新州对地税附加税的调整使税率持续上升,这给购房者带来了额外的经济压力。

但值得注意的是,购买非住宅物业的投资者可以避免这些附加税。

对于这样复杂的税务环境,澳房俱乐部®提供了专业指导和建议,帮助会员在购房决策中做出明智的选择。

更为重要的是,我们建议房产买家在向律师咨询法律意见时,参考相关规定的英文原文,并请律师逐句解读,避免断章取义或曲解原文的意思,确保您对规定有清晰、完整的了解,避免不必要的误解和风险。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64