2024,零售的主战场重回线下(组图)

最近,在上海地铁静安寺站,出现了几颗引人瞩目的超大型蔬菜、牛奶和面包,令行人不禁驻足。

(ALDI奥乐齐在上海地铁站投放,宣传时间:2023年12月18日-2024年1月7日,图片来源:小红书)

(ALDI奥乐齐在上海地铁站投放,宣传时间:2023年12月18日-2024年1月7日,图片来源:小红书)

这些雕塑来自一家平价超市奥乐齐。它们不仅形象传神,广告语也十分“接地气”,大白菜在呐喊“我好菜,但便宜啊!”、胡萝卜“我没胡说,我真便宜!”、“夸张!隔壁家的瑞士卷没吃完就过期了!”,文案无不围绕着“优质”“低价”“小包装”关键词。

颇为讽刺的一幕是,这一场景旁边就是山姆广告,也因此收获网友的调侃:虚假的商战——降价、挖人,真实的商战——阴阳怪气、贴脸开大。

由盒马以移山价与山姆鏖战领衔,到奥乐齐在年终商战再起波澜,2023年“性价比”无疑是零售行业的主旋律,低价的风一路从好特卖、嗨特购等软折扣吹向更多零售渠道:零食量贩龙头零食很忙集团朝万店进发,而“高端零食第一股”良品铺子两次降价“革自己的命”;电商平台定位下沉市场的拼多多市值反超阿里巴巴;“小商品城”名创优品今年业绩屡创新高,多项核心数据如毛利率、净利率等均实现历史性的突破。

这些性价比消费代表性企业正展现出超越行业整体的扩张速度和成长性,景气度凸显。

本文将对以下三点做详细分析:

1、2024年“便宜”仍是零售核心

2、在复杂多变的中国市场,零售折扣业态会向何处演变?

3、折扣赛道仍处于初期,竞争格局尚未明朗,赛道中的领先者如海外硬折扣入华的奥乐齐、本土零售向折扣转型的盒马谁将更具优势?

零售的本质:以最低的成本、最高的效率完成商品流通

零售的本质:以最低的成本、最高的效率完成商品流通

如果把2012年视为零售线下转线上的重要拐点,那么2023年更像整个零售业的拐点。

当繁华过后增量触顶,巨头们业绩分化,阿里、京东都有了焦虑。一边以拼多多、社区团购、直播电商等价格竞争模式开启了新的流量入口;另一边量贩零食、折扣超市等新业态快速兴起,倒逼零售企业优化供应链。

市场形成一种共识:未来零售将回归本质,即以用最低的成本、最高的效率完成商品流通。

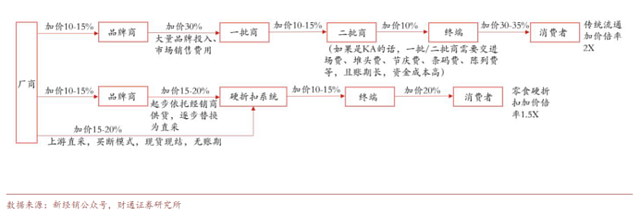

背后的原因也很简单,当下消费者需求已经得到充分满足,市场供过于求,他们不再追求单边的品牌溢价商品,更注重性价比;同时零售商的效率还不够高,终端产品加价率仍然偏高,中间环节还有提升效率的空间。比如在极致压缩供应链后,德国折扣店ALDI商品价格可以比一般超市便宜20%-30%,量贩零食价格比普通商超低10%-20%左右。

(相较普通零售经过厂商-经销商-二批商-零售店-消费者的商品流通链路,硬折扣系统商品流通链条更短、效率更高)

(相较普通零售经过厂商-经销商-二批商-零售店-消费者的商品流通链路,硬折扣系统商品流通链条更短、效率更高)

也就是说,折扣等低价渠道的风靡,不仅是一种消费者对品牌的祛魅、专注产品本身的表现,从低效率渠道转向高效率渠道也是零售业态中不可避免的大势。

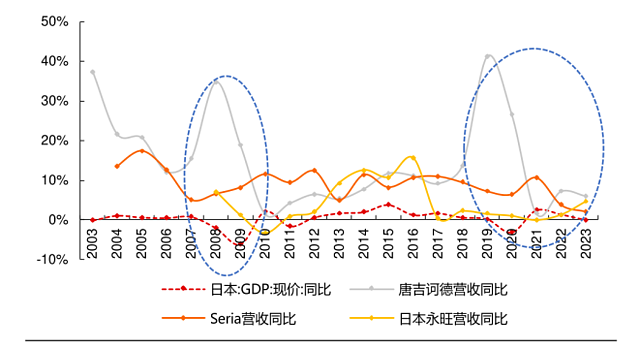

这一点参考日本发展路径也能得到一定启示。根据日本消费社会研究专家三浦展著作的《第四消费时代》,2005年后日本消费处于与中国当前相似的境遇:在经济下行周期,消费从高端品牌化快速增长阶段,转向简约消费,与之对应的是日本零售渠道从百货商超过渡到便利店、折扣店,其中代表性折扣企业唐吉诃德以“30%尾货+70%正价折扣”的产品组合,巧妙地满足了消费敏感人群、年轻人、家庭主妇等不同客群需求。

唐吉诃德营收持续30年增长,保持了强大的逆周期成长能力。在2023财年,公司收入及归母净利润分别为1.94万亿日元和764亿日元,06-23财年复合增速分别为12.5%和18.3%,净利率水平从06财年1.7%提升至23财年的3.9%,盈利能力稳步提升,股价自06年至今上涨超过7倍。

(唐吉诃德与Seria、日本永旺营收增速与日本GDP增速走势对比,图片来源:Wind、彭博、长江证券研究所)

(唐吉诃德与Seria、日本永旺营收增速与日本GDP增速走势对比,图片来源:Wind、彭博、长江证券研究所)

不同于海外国家的是,我国硬折扣业态渗透率还很低,无论是社区型硬折扣还是仓储会员店渗透率均不到0.5%,蛋糕巨大。据招商证券的计算,参考社区型硬折扣在德国15%的渗透率,仓储会员店在美国4%渗透率,假设我国硬折扣渗透率达到全球平均水平,社区硬折扣+仓储会员店两类硬折扣市场空间有望达到近7000亿。

2024的中国折扣市场:本土与海外之争、速度与效率之争

2024的中国折扣市场:本土与海外之争、速度与效率之争

不过,提起“折扣”二字,多数消费者首先联想到的可能还是以好特卖、嗨特购为代表的软折扣,“折扣”似乎天生与临期、过季等牺牲品质换低价的手段相关,被认为是“穷鬼的乐园”。

但在上海,正出现一种独特的“怪象”。折扣超市“奥乐齐”正成为上海金融女、国贸健身男下班后的好去处,减脂餐、无糖饮品、高蛋白肉类,50元以内能统统搞定,在小红书被美誉为“最适合上海尊贵打工人的超市”。

(图片来源小红书)

(图片来源小红书)

与大部分平价超市不同的是,尽管它卖着价格极低的货,体验感、B格却一点不少,走进面包、熟食区,一阵阵热气混杂着香气扑面而来,6块钱一只的德国碱水结让同事直呼“比精品面包房好几十块的还好吃”。花小钱就能过上“小资生活”,奥乐齐把上海人注重的“面子”和“里子”一并拿捏了。

这家来自德国拥有百年历史的“硬折扣鼻祖”,之所以打出如此低价的底气,用一句话总结就是:极致缩减SKU和运营成本,缩短供应链提高效率,并推出自有品牌,从而降低渠道的零售价。降本增效是奥乐齐这类社区折扣店的核心逻辑。

相较于沃尔玛拥有10万以上SKU,奥乐齐仅有1800个,然而单个SKU的销售额却是沃尔玛的10倍以上。规模更大的采购带来更为显著的定价优势,根据Wlofe Researchs对于一篮子固定商品在ALDI和沃尔玛的采购成本对比,ALDI的花费仅为沃尔玛的80%左右。

为了把成本压缩到极致,奥乐齐支付员工高于同行的工资,采用员工一人身兼多职的方式,例如理货、收银,以提升人效。相较沃尔玛、塔吉特传统大卖场4000-6000美元的坪效,把装修费、人工成本、理货成本等水分挤干后,奥乐齐的坪效在8800美元左右。

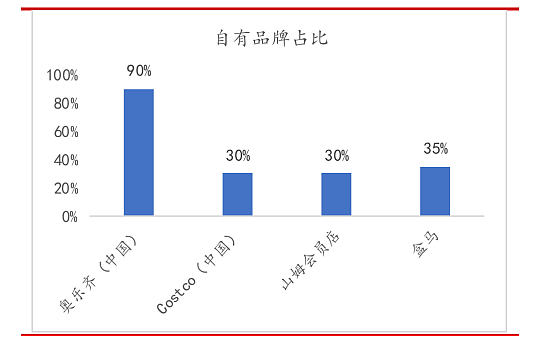

与其他折扣店有显著区别的是,奥乐齐把自有品牌也做到了极致,90%的自有品牌占比远高于Costco、山姆、盒马。即使在中国市场,其自有品牌商品占比也超过70%,据业内人士推测,自有品牌在制造端的优化能奥乐齐带来大约40%左右的降价空间。

(资料来源:浪潮新消费,科尔尼,华西证券研究所)

(资料来源:浪潮新消费,科尔尼,华西证券研究所)

作为在全球拥有超10000家门店的德国最大折扣零售商,奥乐齐在中国的扩张步伐却显得有些缓慢。进入中国市场4年,开出50家门店,这与奥乐齐中国区CEO Roman Rasinger曾在2022年透露的3位数扩张计划有所不符。

不过从去年下半年开始,明显感受这家德国零售巨头开始“使劲”了。

无论是用低价的基础食材萝卜、白菜在上下班流量巨大的静安寺站吸引打工人目标群体,还是以明显低于竞品价格的主推白牌产品如3块9 的10片卫生巾、9块9一瓶的洗发水、护发素全网营销,迭代、扩充SKU如“老上海八宝鸭”“上海老饭店年夜饭”“国际饭店不排队的蝴蝶酥”等更能打动本地人的选品,奥乐齐正在加速改变。

最重要的变化,就是在奥乐齐现有供应商中,已经有80%以上是中国本土供应商。

不过,奥乐齐想要在庞大的中国市场占得绝对优势,仍然面临着挑战,首当其冲的就是同样立足于上海本土市场的盒马鲜生。为了扩大折扣市场的份额,盒马对自己的改革也是不遗余力。

去年下半年成了一个节点。

10月份,盒马将5000余款商品普遍降价20%并计划精简SKU至5000个左右。而支撑着降价的,是供应链体系的重新调整。如果说盒马曾经的优势在于“更懂中国人”,那么供应链则是本土零售商转型折扣业态的最大短板,选品质量层次不齐、SKU多而杂一直是盒马被诟病的。

而盒马也在努力补足这一短板。改革中的一项重要举措就是大范围调整过去超市通行的KA模式,重新建立与奥乐齐、山姆等成熟折扣店相同的、以“贴牌代工/自产”为核心的采购体系。

举个例子,过去盒马制作大单品白吐司、北海道吐司、麻薯和羊角包的面粉由多道工序和运输完成,现在通过自有工厂益海嘉里工厂直接送至糖盒工厂,省去了面粉运输和包装成本的同时,也大幅减少了人工成本。目前,糖盒工厂设计产能为 20000 吨/年,产值达到 3.5 亿元。

同时,盒马决定暂停会员制续费,尽管这引发了老会员的不满。若一个超市定位精品化,但在价格上没有足够的优势,同时选品方面也缺乏竞争力、打不出明显差异化,那么会员制度便是形同虚设。尤其当前折扣市场竞争越发激烈,相比奥乐齐等没有门槛的折扣业态更没有价格优势。

改革后的盒马,再次被推上了牌桌。

总结

总结

总的来说,折扣业态不仅是一次对零售价格体系的颠覆,更是一场对供应链、品牌、渠道、产品结构的重塑。每一个环节的调整都将引发利益格局和盈利模式的再分配。

2024,便宜仍是零售核心。无论是向折扣业态转型的本土零售巨头,还是海外入华的“硬折扣鼻祖”,想要在行业初期站稳脚跟、占得绝对优势,都不能只是依靠过去的经验模式,必须积极求变,速度与效率将成为市场制胜的关键。

如果扩张的慢,就无法实现规模效应;如果扩张的快,又会面临更高的试错成本和更大的资金投入。当资本退潮之后企业自身是否有足够的造血能力去持续投入加固护城河也是未来竞争力的关键,毕竟不是所有企业都像盒马背靠阿里。

来源:华尔街见闻 见智研究 作者陈艳

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64