沙特,“投降了”!(组图)

在国际油价不振的压力之下,沙特改口“投降了”,作出了一个“艰难的决定”。

1月30日,沙特阿美表示,沙特政府要求公司应维日产持在当前1200万桶,不要进一步将日产提高至此前曾表示的1300万桶。

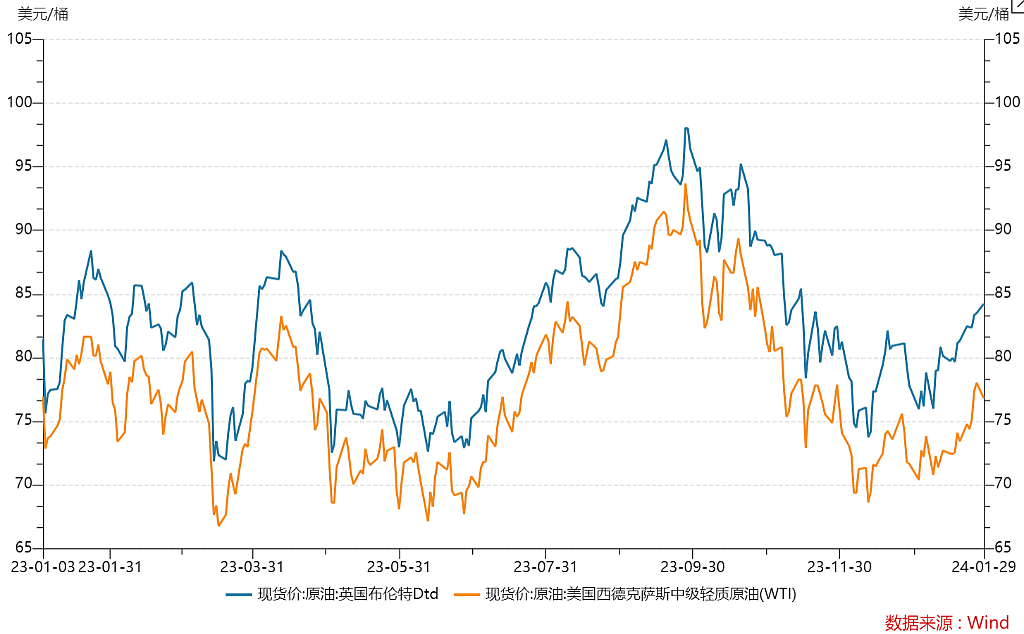

近几月,受美国创纪录的原油产量以及对全球需求减弱的担忧,国际油价已持续走低。

减产保油价、增产保份额是OPEC的常规手段,但从历史看,OPEC联盟并不牢靠,多次因保油价还是保份额出现分裂。

继去年11月OPEC+部长级会议推迟举行后,安哥拉宣布将退出OPEC,OPEC的内部矛盾日渐突出,成员国都有自己的算盘。

中小产油国日子并不好过,很难继续跟着老大哥实行减产,OPEC现在就靠老大哥沙特撑着,但“吃力不讨好”之下,沙特还能坚持多久?

沙特进一步限产?

沙特进一步限产?

去年11月,沙特阿美曾表示,全球石油需求将不断增长,到2027年,其石油产能将从目前的1200万桶/日增至1300万桶/日。

而今日(1月30日)媒体报道,沙特阿美表示,沙特政府要求该公司将日产能维持在1200万桶。

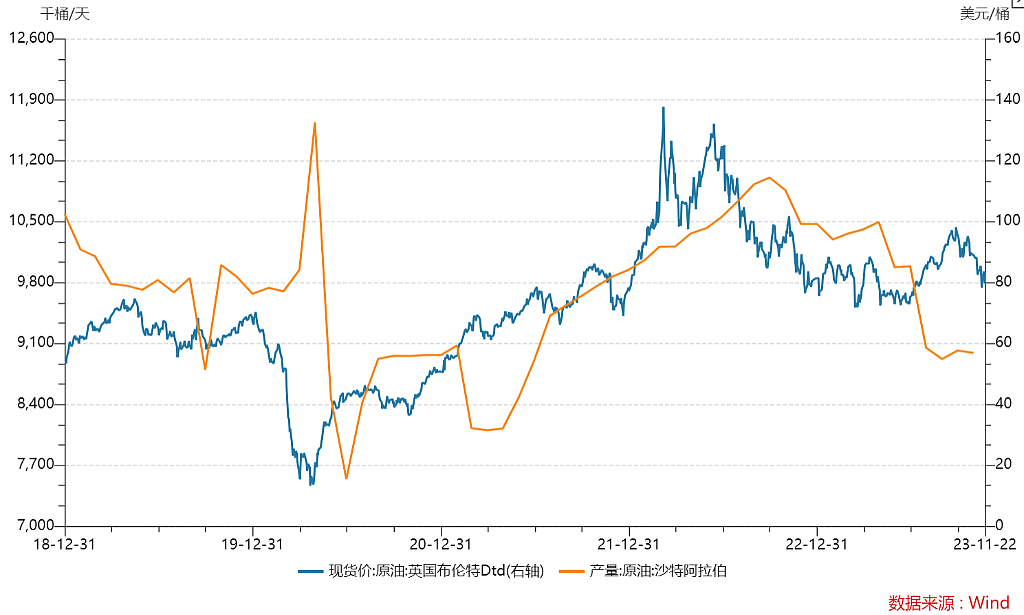

今年以来,在巴以冲突和红海危机持续的背景下,国际油价小幅回升,WTI原油升至75美元/桶上方。

此前据航运情报公司Kpler称,OPEC+似乎在新一轮石油减产方面进展缓慢,原本本月将进一步减少90万桶/日的供应,但到目前为止,1月的总出口量基本保持不变。

具体来看,中东地区1月出口量预估为1707万桶/天,环比基本与上月持平。美国1月初步数据目前预计出口量340万桶/天,向欧洲的出口较12月略有增加。

伊朗预估值110万桶/天,环比略有下降;委内瑞拉1月出口量下调至65万桶/天,但环比仍高于前月。

去年底,安哥拉宣布退出OPEC,将OPEC内部的分歧摆上台面。

此前安哥拉拒绝接受6月OPEC+会议上被下调的产量配额,导致11月OPEC+会议延后召开,彼时WTI原油、布伦特原油跌超4%。

但最后包括安哥拉在内的非洲产油国依旧未能如愿提高产量目标,OPEC仍希望安哥拉将石油产量维持在111万桶/日的配额,但安哥拉表示将从1月开始将产量提升至118万桶。

安哥拉驻OPEC理事Estevao Pedro称,安哥拉对2024年的产量目标不满意,不打算坚持下去。

安哥拉的退出将使欧佩克的成员国减少至12个。在沙特的带头下,欧佩克及其盟友一直在控制供应,以支撑萎靡不振的油价。

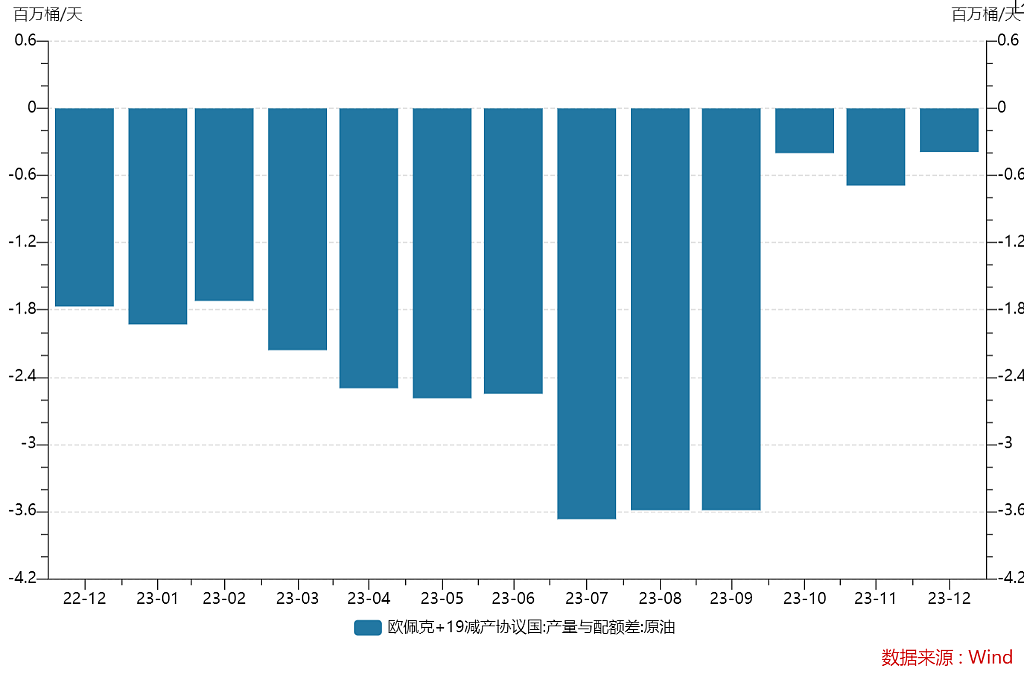

尽管OPEC+在去年4月承诺在年底前将其总产量削减165万桶/日,接近2022年11月20国达成的200万桶/日的幅度,并且此后几个月沙特和俄罗斯宣布进一步自愿减产,但依旧阻挡不了油价的下跌。

事实上过去一年多来,每当油价下跌,OPEC+的减产似乎就成了保留节目,但减产对油价起到的提振效用并不理想。

去年4月突袭减产后,一度推动油价大涨,但随后因市场担忧经济恶化对石油需求造成负面冲击,仅过去两周油价就大幅下挫,回吐4月意外减产后的所有涨幅并转为下跌,5月单月跌幅约11%。6月沙特宣布7月开始额外减产100万桶/日后,效果还算显著,油价上涨维持了两个月。

在11月的部长级会议前,市场普遍预期沙特会将自愿减产延长至2024年一季度末,以应对需求淡季。作为OPEC+的老大哥—沙特在减产上可谓是身先士卒,在多轮减产后,11月沙特产量已降至899.8万桶/日,这一产量已经低于上一轮连续减产稳油价时期的水平了,2020年2月沙特的原油产量是967万桶/日。

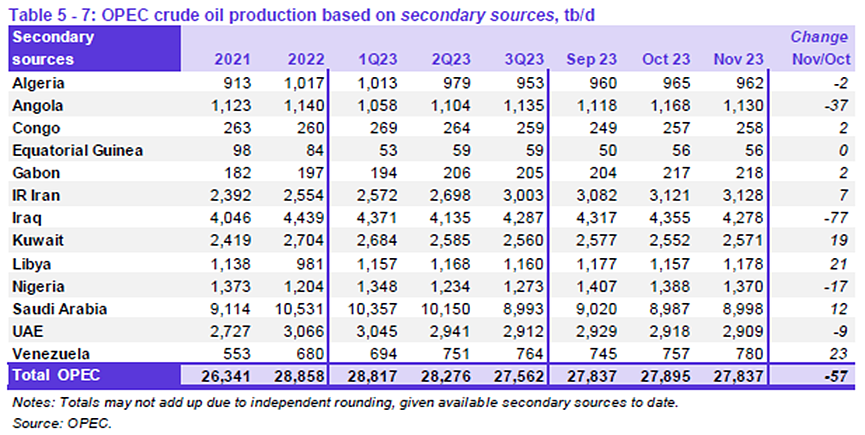

OPEC公布的月报显示,11月OPEC原油产量较10月减少5.7万桶/日,安哥拉、尼日利亚两大非洲产油国的产量走低,因美国制裁而获得配额豁免的伊朗,在解决了管道问题后,产量增加至312.8万桶,成为少数供给增加的产油国。

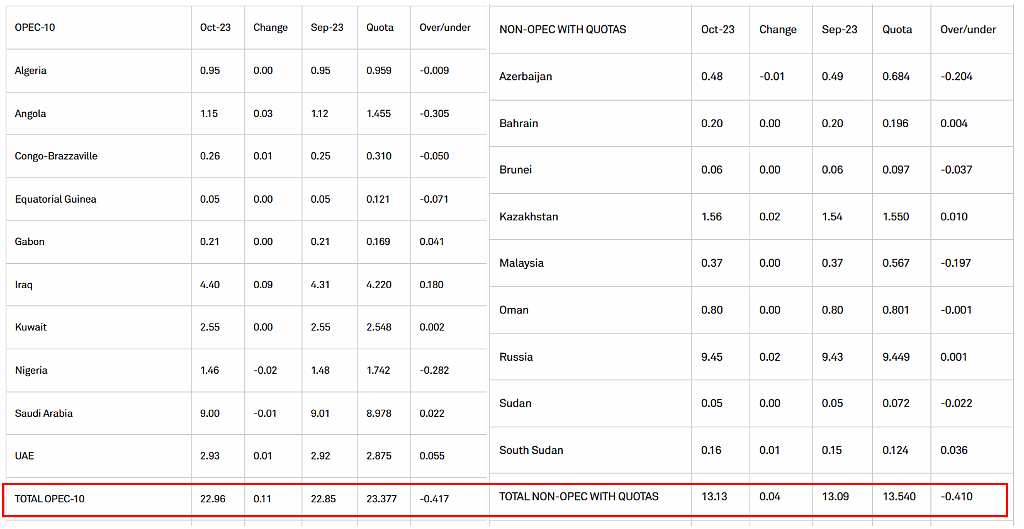

10月包括不受配额限制的墨西哥在内的10个非OPEC成员国产量增至1482万桶/日,增产之后将OPEC+的配额缺口缩小至约82.7万桶/日,尽管产量继续大幅低于配额,但10月的合规率为112%,低于9月的114%。

图:OPEC+产量及配额

数据来源:S&P Global Commodity Insights

数据来源:S&P Global Commodity Insights

如今老大哥沙特准备继续限制其石油产能了,看来是要力保油价了?

卡特尔并不牢靠

卡特尔并不牢靠

减产保油价、增产保份额是OPEC的常规手段。

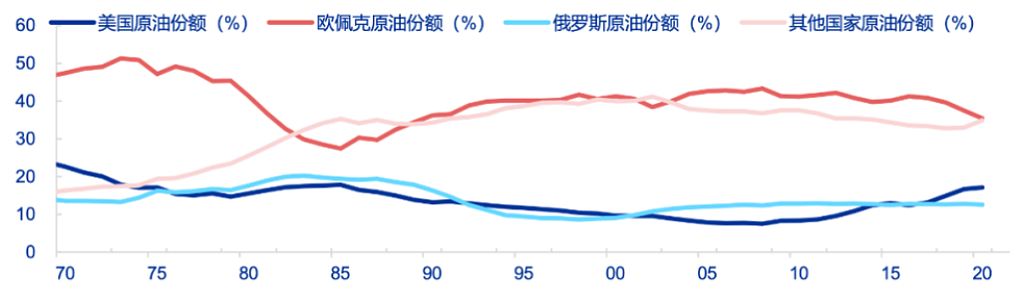

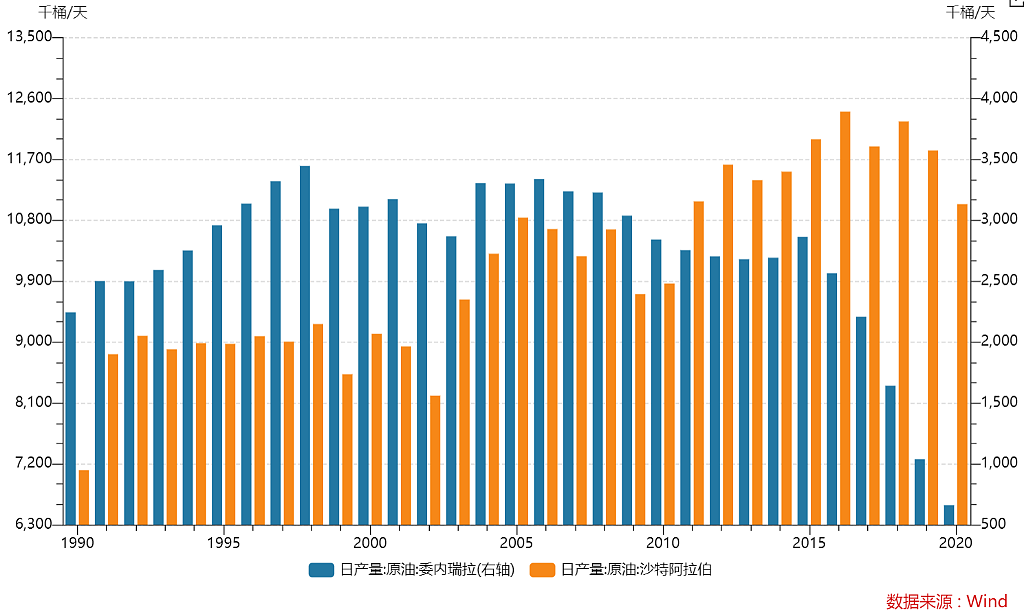

二战之后,中东地区对国际原油市场的影响力持续扩大,石油产量占比由1950年的17%升至1976年的38%。70年代和80年代初,OPEC通过联合减产导致油价大幅飙升,但两次石油危机后,非OPEC产油国出于能源安全的考量提升本土原油产能,非OPEC产油国的崛起侵蚀了OPEC的市场份额。

80年代中期起,为了重新夺回市场份额,OPEC开启了长达二十年的竞争性增产,使原油价格长期处于20美元/桶的价格区间,OPEC份额回升至40%左右。在此期间OPEC逐步形成较为统一的产量调节机制,将石油定价权掌握在自己手中。

但随后页岩油革命使得美国石油产量激增,同时俄罗斯产量也稳中有升,削弱了OPEC对油价的掌控,国际原油市场逐步形成沙特、美国、俄罗斯三强争霸的竞争格局。

数据来源:申万宏源

数据来源:申万宏源

从历史看,OPEC的寡头垄断常出现裂痕。

第二次石油危机后,以伊拉克为代表的“鹰派”主张随行就市,通过减产提高油价,以偿还战争期间的大量借款,但相对“鸽派”的沙特主张冻结油价,甚至通过单独大幅度增加产量来压价,造成其暂时失去了调控油价的能力。

到了1990年,委内瑞拉制定了一项五年石油投资计划,政策推动下其原油日产量从1990年的220万桶增加至1997的330万桶,委内瑞拉在利润丰厚的美国市场上迅速抢占份额。

在委内瑞拉石油出口快速增长的同时,沙特以及其他OPEC国家的出口增长则出现停滞,这么一来老大哥自然是坐不住了。

即便彼时受亚洲金融危机冲击全球需求低迷,油价已经开始大幅下挫的情况下,沙特依旧联合其他OPEC成员国于1997年8月宣布增产10%,导致油价从每桶约20美元跌至10美元,直到1999年4月结束。

2011-2014年美国页岩油快速增长,2014年11月,沙特认为非OPEC国家在OPEC减产问题上侵占其利益,为了打击成本更高的页岩油,开启了“pump at will”的自由增产价格战,将原油价格从2014年的100美元/桶压至2016年的30美元/桶附近。

此次价格战后,沙特与俄罗斯同意就油价展开合作,沙特牵头OPEC与俄罗斯成立OPEC+,形成新的减产协议。但在国际原油市场从来都没有永远的朋友,最近的一次破裂发生在2020年3月,主角正是沙特和俄罗斯。

新冠疫情爆发对全球市场造成巨大冲击,OPEC+建议进一步削减60万桶/天的产量,但俄罗斯拒绝减产。作为回应,OPEC决定取消对其自身产量的所有限制,沙特报复性将石油日开采量增值1200万桶,创下日产量新纪录。国际油价大跌30%,创下海湾战争开打后的单日最大跌幅。

沙特与中小产油国的博弈

沙特与中小产油国的博弈

OPEC内部再度因产量配额而陷入是“保油价”还是“保份额”的困境。虽然沙特为了力挺油价不断做出表率,但OPEC内部其他成员国却有自己的算盘。

对于产油国而言,自然不愿意看到油价下跌,但包括尼日利亚、安哥拉在内的非洲成员国,由于其石油产量远不如沙特,在原油市场中的影响力较小,更多作为价格跟随者,因此很难说有多少动力通过减产来维护高油价,其生产纪律难以约束,退出也就不奇怪了。

特别是考虑到自身的财政和经济的压力,更倾向于少减产甚至增产,通过以量补价的方式来提振石油收入。

1981-1985年OPEC的限产保价策略就因为多数成员国超产现象严重,减产重任压在沙特等国身上,最终由于沙特经济也无力承担而被迫放弃。

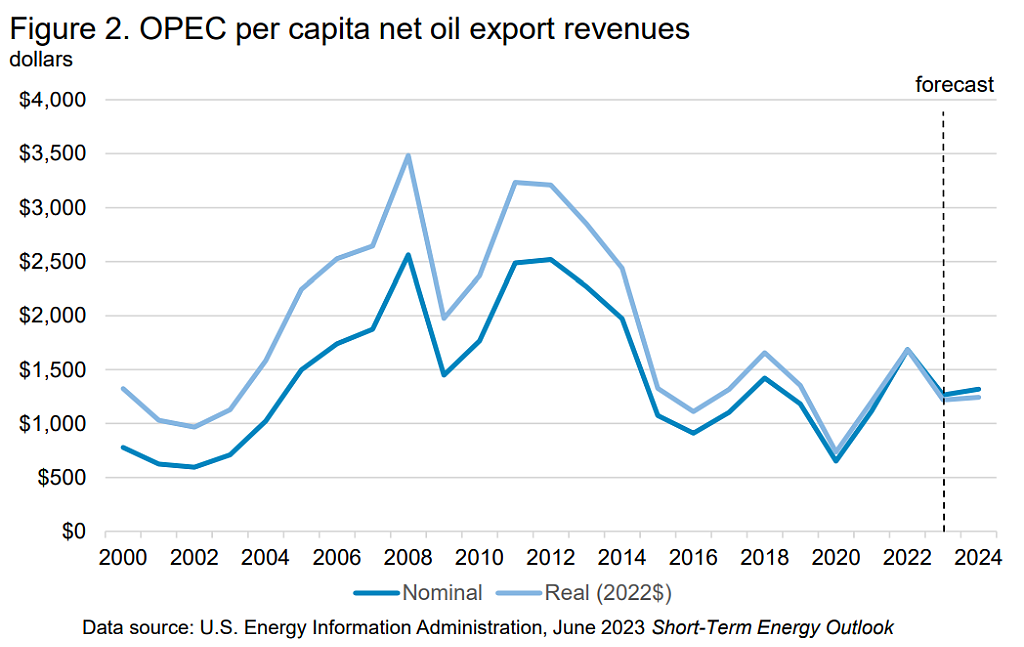

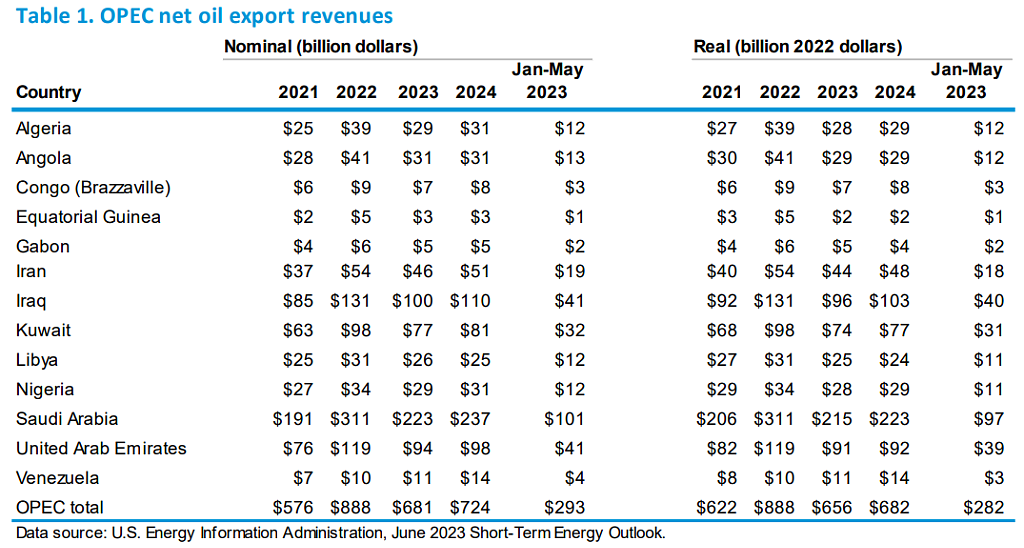

EIA发布的报告显示,2023年1-5月非洲产油国中安哥拉和尼日利亚原油出口收入约120亿美元和110亿美元,预计2023年全年收入为290亿美元和280亿美元,较2022年的410亿和340亿美元大幅下降。

预计2023年整个OPEC的石油出口收入将降至6560亿美元,较2022年下降26%,主要由于OPEC+减产协议延长导致产量下降,以及原油价格下跌。

沙特是所有OPEC国家中产量和出口收入最高的国家,2022年实现净出口收入3110亿美元,约占2022年OPEC全部石油收入的35%。

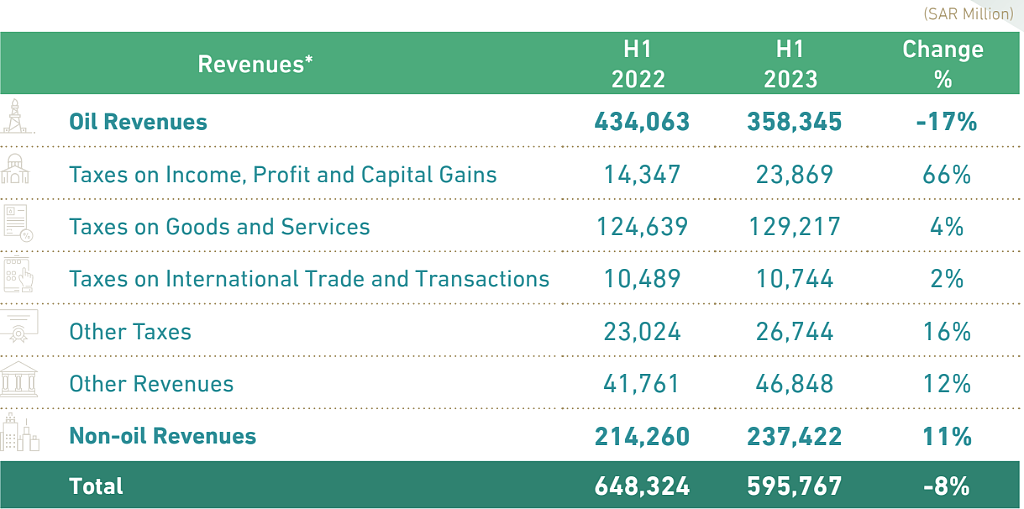

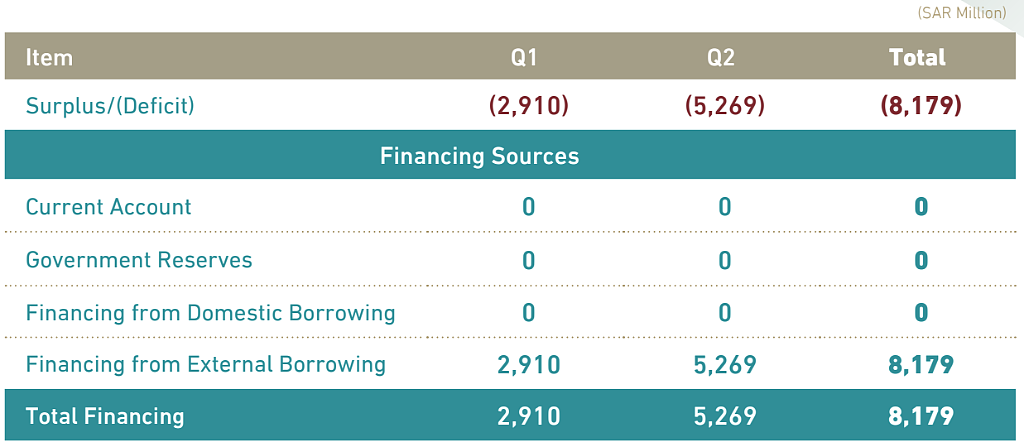

沙特财政部的数据显示,2023年上半年沙特石油收入同比下降17%,尽管非石油收入同比增长11%,依然无法抵消石油收入的下滑,2023年上半年沙特出现了82亿沙特里亚尔的赤字。

承担了最大减产规模的沙特,有足够厚实的家底对冲产量下滑导致的石油收入缩减。

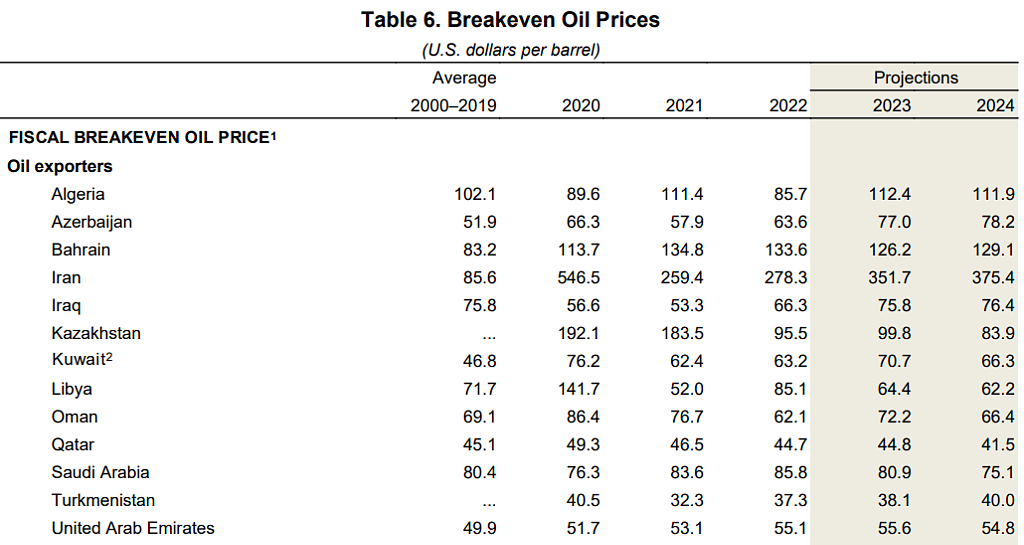

OPEC各成员国经济和财政对于石油价格的敏感度略有差异,根据IMF的数据,大部分中东产油国的财政盈亏平衡油价在60-90美元/桶之间。

根据沙特财政部公布的数据,基于国际油价维持在76美元/同的保守估计,2023年沙特财政收入还是能达到1.12万亿里亚尔,预算盈余为90亿里亚尔。

图:中东国家财政盈亏平衡油价

数据来源:IMF

数据来源:IMF

但对于中小产油国而言,日子就没那么好过了,减产意味着收入和市场份额的减少,面对持续下跌的油价以及被美国不断挤占的市场份额,很难继续跟着老大哥实行减产,成员国内部的矛盾也就越来越突出。

对于沙特而言,自己主动承担的限产保价已经足够多了,一方面市场份额不断流失,另一方面连续的减产还没能有效提振油价,可谓吃力不讨好。

沙特还能坚持多久?

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64